Vores investeringskoncept

2. juli 2020

Af aktiechef Otto Friedrichsen og senior porteføljemanager René Rømer

Juni markerede afslutningen på et historisk kvartal, der i hvert fald delvist bød på genopretning efter 1. kvartal. De stærke afkast i aktiemarkedet blev især trukket af centralbankerne og den fortsatte genåbning. Juni blev en rolig rentemåned – godt hjulpet af ECB’s tiltag.

Juni blev sidste brik i et på mange områder historisk kvartal på de finansielle markeder. Samlet oplevede aktiemarkedet fremgang over måneden i niveauet 3,2 procent trukket af Emerging Markets (+7,4 procent) og Europa (+3,1 procent), mens USA (+2,3 procent) og Japan (+0,1 procent) oplevede mere moderat fremgang over perioden.

Målt i danske kroner er afkastet over måneden dog lavere grundet en fortsættelse af den dollarsvækkelse, der har udspillet sig siden midten af maj. Dollaren sluttede med et fald mod danske kroner på cirka 1,5 procent efter at have været nede med knap 2,5 procent i starten af måneden.

En stærk udvikling i Kina og flere andre primære markeder med udgangspunkt i genåbningerne og ikke mindst den positive effekt afspejlet i de økonomiske nøgletal har været baggrunden for udviklingen i Emerging Markets, mens en relativt succesfuld åbning af europæisk økonomi i kombination med længere tids europæisk underperformance i forhold til blandt andet USA var med til at trække den europæiske performance over måneden.

Ganske som i maj har genåbningen af de vestlige økonomier været i fokus blandt investorerne og noget, der blandt andet har afspejlet sig i en længere række af nøgletal, specielt fra serviceøkonomien, der har været bedre end forventet på flere områder. Det har understøttet rotationen mod de mere konjunkturfølsomme områder af aktiemarkedet som IT, cyklisk forbrug og industri på bekostning af de mere stabile sektorer som forsyning, sundhed og stabile forbrugsgoder.

2. kvartal 2020 har på mange områder været et historisk kvartal. Aktiemarkedsafkast på op mod 25 procent over kvartalet har gjort det til et af de bedste kvartaler i mere end to årtier for flere ledende aktieindeks. En udvikling der skal holdes op imod den kraftigste forventede økonomiske vækstopbremsning siden 2. verdenskrig.

Grundlæggende er der to forhold der ligger til grund for det rebound, man som aktieinvestor har oplevet siden bunden den 23. marts 2020.

For det første har verdens centralbanker en afgørende rolle i baggrunden for udviklingen på de finansielle markeder. Hurtige og aggressive tiltag fra blandt andet den amerikanske centralbank har genoprettet markedsordenen og ikke mindst sammen med politikerne ydet hjælp til både arbejdstagere og -givere.

For det andet har den gradvise genåbning af de primære økonomier fra øst mod vest været afgørende for den ”normalisering”, som de finansielle markeder gradvist har indarbejdet. Udviklingen i de makroøkonomiske nøgletal er spejlet af denne normalisering og den indtil videre positive udvikling her, specielt relativt til analytikernes forventninger, har for mange investorers vedkommende øget troen på en hurtigere tilbagevending til en mere normal verden.

Tesen omkring en gradvis genåbning af de væsentligste økonomier er for manges vedkommende et indarbejdet hovedscenarie, både når man taler om indtjeningsforventninger, værdiansættelse og i tiltagende grad også investorernes positionering.

Formueplejes bevægelse mod fuld aktieudnyttelse i midten af marts var også med udgangspunkt i dette hovedscenarie, men i takt med at øvrige investorer har indarbejdet et lignende scenarie, bør man som langsigtet investor også i tiltagende grad forholde sig til risikoscenarierne som for eksempel en anden runde med Covid-19-udbrud, mulig nedlukning og ophør af hjælpepakker m.m.

Belønningen for at påtage sig aktierisiko er i dag fortsat en af de få reelle afkastkilder, men belønningen er ikke længere ekstraordinær, som den var gennem dele af 2. kvartal.

Sandsynlighederne for, at et eller flere risikoscenarier udspiller sig, er formentlig ikke steget, men efter kursstigningerne i 2. kvartal er afkastpotentialet mindre nu, og dermed vægter risiciene p.t. højere. Det ses også i de aktuelle kursudsving.

Formuepleje LimiTTellus, der er aktiekomponenten i Formueplejes blandede investeringsløsninger, har gennem 2. kvartal nedbragt aktieeksponeringen fra 100 procent til aktuelt 90 procent (117 procent eksponering) med udgangspunkt i ovenstående, og aktieandelen ligger nu lavere end før Covid-19.

Bevægelsen er et udtryk for en fortsat tro på en gradvis normalisering og attraktive langsigtede aktieafkast, men også en aktiv stillingtagen til, at udfaldsrummet for aktier nu er blevet større.

Juni 2020 blev en relativt rolig måned på de danske og europæiske rentemarkeder – og det med god grund.

I begyndelsen af måneden besluttede den europæiske centralbank (ECB) at øge sit obligationsopkøbsprogram med yderligere 600 milliarder euro og signalerede samtidig villighed til at gøre yderligere, hvis det skulle blive nødvendigt.

Senere på måneden lod ECB de europæiske banker låne mere end 1300 milliarder euro til en rente ned til minus 1 procent. Dette enorme beløb må forventes brugt på at låne ud til virksomheder og forbrugere til gavn for økonomien – men også til medlemslandene via statsobligationsmarkederne.

Sidst på måneden udtrykte forskellige medlemmer af ECB en forventning om, at problemerne omkring den tyske forfatningsdomstols forbud mod obligationsopkøb (foretaget af den tyske centralbank) ville blive løst snarligt.

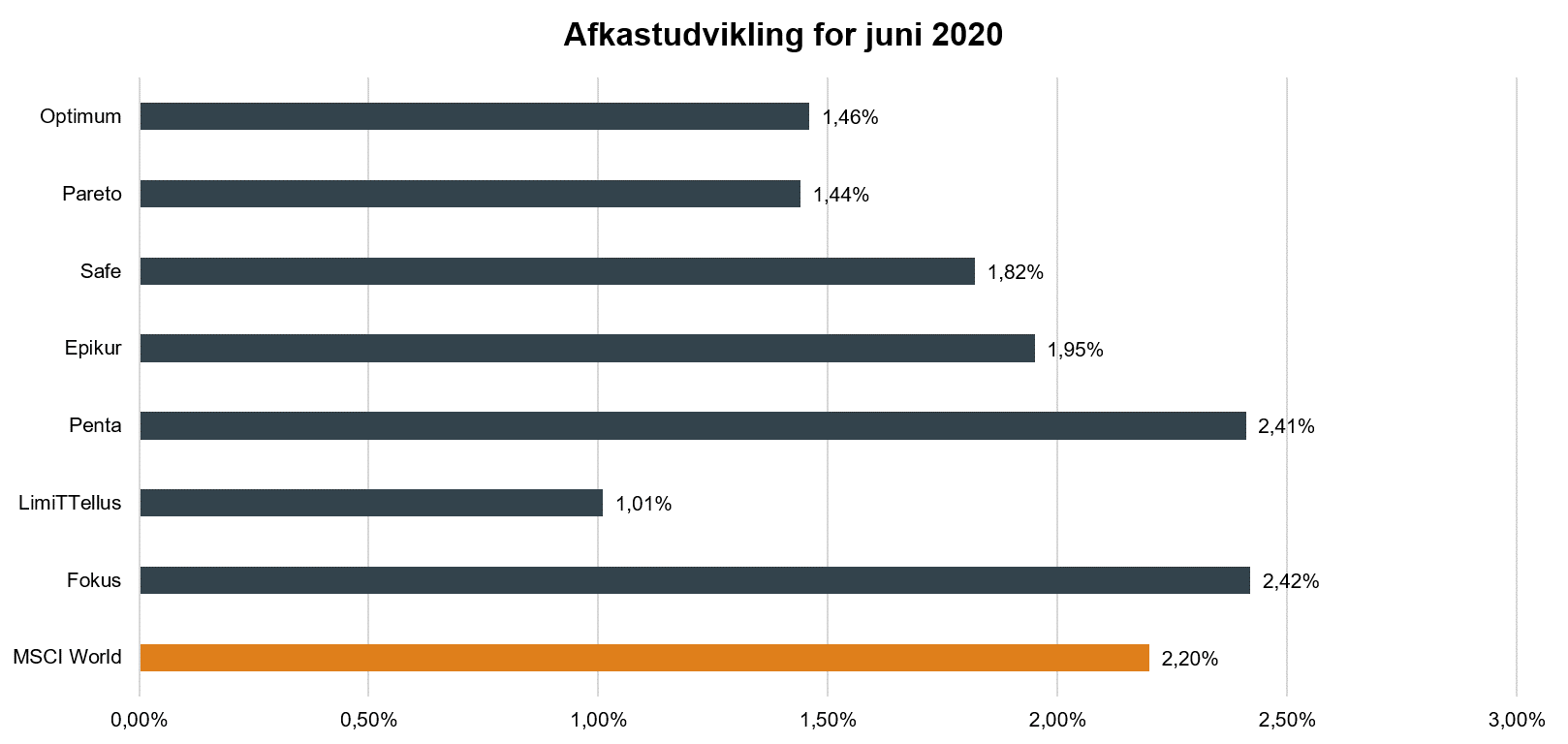

Alt i alt en beroligende måned, hvilket også kan aflæses i markederne. Renterne er faldet en lille smule over hele rentekurven, og samtidig er merrenten på danske realkreditobligationer faldet yderligere. Opsummeret har juni 2020 budt på positive afkast i Formueplejeforeningernes realkreditobligationsporteføljer symboliseret ved Formuepleje Fokus, der er steget med 2,30 procent i løbet af måneden.

Strategien fremadrettet er forsat bygget på en forventning om, at centralbanker verden over og især i Europa vil sørge for, at renteudsvingene i de kommende måneder vil være små.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning