Vores investeringskoncept

9. april 2024

Af Deputy-Chief Investment Officer - viceinvesteringsdirektør Otto Friedrichsen

De seneste års polarisering på aktiemarkedet har høj grad været drevet af syv fantastiske teknologiselskaber – de såkaldte Magnificent 7. Men ganske som i filmen, de er opkaldt efter, er der aktuelt opbrud i gruppen. Alene i år har der været en afkastforskel på over 110%-point mellem det bedste og dårligste selskab, og man kunne argumentere for, at finansfolkenes kreative navngivning skulle justeres til Magnificent 6 eller lavere.

Man har næsten ikke kunnet undgå at høre om de fantastiske syv amerikanske teknologiselskaber navngivet Magnificent 7 efter den amerikanske western fra 1960.

De syv cowboys bliver i filmen hyret til at beskytte en mexicansk landsby, der plages af røverier, og filmen igennem kæmper de syv som 700 cowboys for at beskytte byen.

Samme analogi er blevet brugt om de syv amerikanske teknologiselskaber, som udgøres af Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta og Tesla, og som gennem en længere periode har været dominerende i forhold til afkastgenereringen i det amerikanske og globale aktiemarked. Faktisk har de domineret så meget, at man taler om Maginificent 7 og de øvrige 493 selskaber i det amerikanske S&P 500 indeks.

I det seneste år har gruppen af teknologiaktier leveret et afkast på over 50%. I samme periode har det globale aktiemarked leveret et afkast på cirka 20%. Højdespringeren, rent afkastmæssigt, har været producenten af chipteknologi, Nvidia med hele 220%, og der er på det seneste begyndt at ske forskydninger i den ellers så stærke gruppe af selskaber.

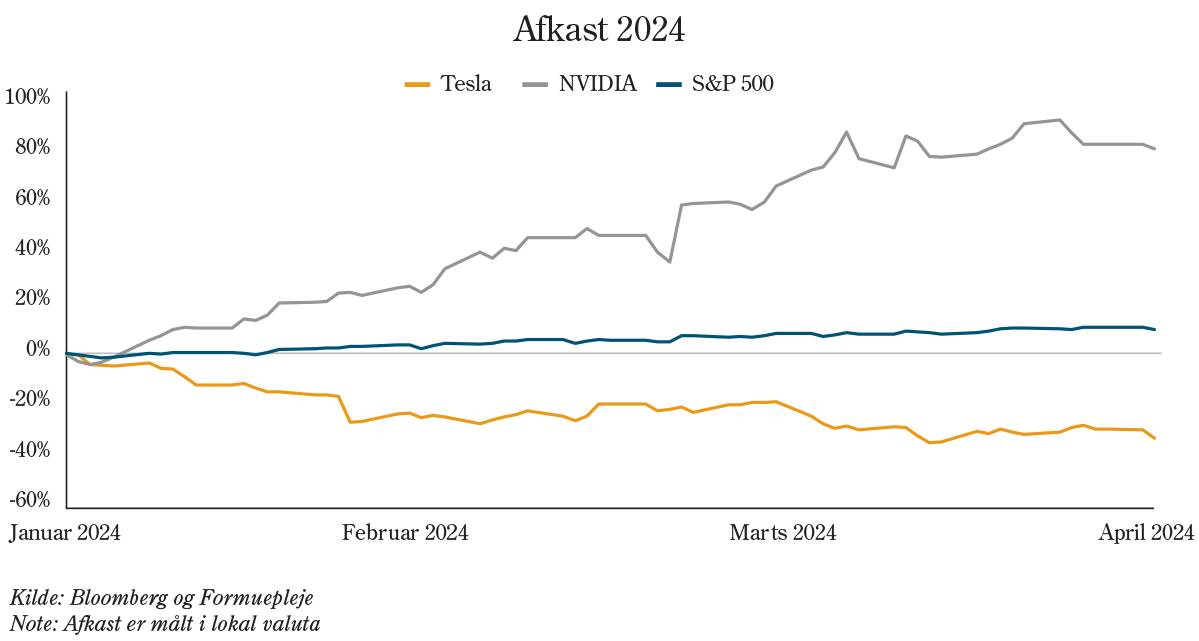

I første kvartal 2024 har der været et afkastopbrud blandt de syv teknologiselskaber (de seneste 24 måneder viser samme billede). Gruppen bevæger sig ikke længere ens, og afkastforskellene mellem selskaberne er blevet betydelige. Alene i de første tre måneder af 2024 er Nvidia steget med 80%, mens gruppens dårligste selskab, Tesla, er faldet med over 30% – altså en afkastspredning på mere 110%-point.

Man skal ikke mange år tilbage, før omdrejningspunktet for Tesla var den positive kursudvikling (men også høj værdiansættelse) i et marked, der var præget af ganske få spillere. I dag er situationen anderledes inden for markedet for elbiler.

I sidste uge var selskabet ude med en meddelelse om, at billeveringerne i 1. kvartal 2024 vil være 9% lavere sammenlignet med samme periode sidste år. Tesla har altid været volatil og præget af spekulation – både i selve aktien og i de afledte derivater, men selskabets fundamentale problemliste har vokset sig større med fokus på prisnedsættelser, marginpres, tiltagende konkurrence fra kinesiske producenter, men også fra mere konventionelle europæiske bilproducenter. Læg dertil politiske risici, udfordrende corporate governance profil og politiske risici.

Flere taler også om den langsigtede udfordring i markedet for elbiler, hvor udbud og efterspørgsel ikke nødvendigvis matcher det omfang, som mange selskaber har forventet og allokeret kapital efter.

Det samlede udbud af elbiler var sidste år på 10,5 mio. enheder, tallet forventes at vokse til 13,5 mio. i år, og med de nuværende forventninger vil udbuddet af elbiler være 18 mio. i 2025.

Efterspørgslen var sidste år på 9,5 mio. biler og forventes at stige til 9,8 mio. biler i år (Financial Times).

Et så kraftigt misforhold mellem udbud og efterspørgsel sætter sit præg på den aktuelle forrentning af kapital, men også på bilproducenternes kamp om at vinde fremtidens elbilmarked.

Man skal aldrig dømme en såret cowboy ude, men udviklingen understreger, hvor vigtigt det er, at investor fokuserer på selskabets fundamentale forhold samt den værdiansættelse, der er et resultat af omverdenens syn på selskabets fremtidige indtjeningsevne.

Fundamentalt fokus i investeringsprocessen og rettidig rebalancering af risikoeksponeringen er afgørende for en langsigtet succesfuld investeringsstrategi.

Husk, at selv ikke de største westernhelte er usårlige, og i westernfilmen fra 1960 overlevede fire af de Magnificent 7 ikke.

Artiklen har også været bragt på finans.dk mandag den 8. april 2024.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning