Højdepunkter fra februar

- Robuste amerikanske nøgletal reducerer den aktuelle recessionsrisiko

- Udvalgte teknologiaktier stjal fokus i regnskabssæsonen – højere aktiekurser

- Obligationsinvestorer nærmede sig afventende centralbanker – højere renter

Amerikansk økonomi bidrager til OECD´s opjustering af de globale vækstforventninger for 2024

Har du fulgt de tidligere udgivelser af Update, har du nok noteret dig det store fokus på vækst, inflation og ikke mindst centralbankernes kamp for at få inflationen ned. I forsøget på at bekæmpe inflationen har centralbankerne hævet renterne og holdt fast i ambitionen om ikke samtidig at skade økonomien (væksten) unødigt.

Igen i februar var kampen mod inflationen omdrejningspunktet for den overordnede makroudvikling. Måneden begyndte med særdeles stærke tal fra det amerikanske arbejdsmarked, men samtidig så man en tendens til en lønvækst, der stadig er for høj, og højere end ventet – en udvikling, der bl.a. blev bekræftet i en temperaturmåling af den amerikanske fremstillings- og servicesektor. Midt på måneden understregede de amerikanske inflationstal endvidere, at bevægelsen mod centralbankernes langsigtede målsætning på 2% ikke nødvendigvis går i en lige linje, idet inflationstallene var højere end ventet drevet af service og huslejer.

Kampen mod inflation er i overskrifterne den samme i Europa som i USA, selvom månedens europæiske inflationsmålinger kom tættere på forventningerne. Sammenlignet med USA er udfordringen i Europa i højere grad det lave vækstmomentum i service- og fremstillingssektorerne – særligt i Tyskland. Den positive nyhed er dog, at der i de seneste måneder inklusive februar ses tendenser på en europæisk stabilisering og på visse områder en svag forbedring – dog fortsat fra relativt lave niveauer.

Vækstniveauerne var også omdrejningspunktet i OECD’s opdatering af de økonomiske forventninger i begyndelsen af februar, hvor organisationen reviderede synet på global vækst til +2,9% i 2024 fra tidligere +2,7% i november. Opjusteringen sker med baggrund i udviklingen i den amerikanske økonomi, hvor vækstforventningerne blev hævet fra 1,5% til 2,1% i 2024. Modsat, og i tråd med niveauerne i de europæiske vækstnøgletal gennem februar, sænkede OECD vækstforventningerne til 2024 fra 0,9% til 0,6%. Det amerikanske vækstmomentum, som begyndte at indfinde sig i sensommeren 2023, var blandt årsagerne til forøgelsen af Formueplejes aktieeksponering fra undervægt til neutral i august og november 2023, som beskrevet i tidligere udgivelser.

I Kina er situationen anderledes. Væksten er aftaget siden Covid, men service- og fremstillingssektorerne har i de seneste måneder vist en svag fremgang og samtidig en inflationsudvikling, der er negativ. Kinas aktuelle udfordring ligger i ejendomssektoren og de finansielle problemer, som People’s Bank of China står over for i forsøget på at mildne de negative virkninger for den kinesiske forbruger. Det er afgørende, at det lykkes, fordi Kinas langsigtede bevægelse væk fra investeringer og mod forbrug udgør grundlaget for landets fremtidige økonomiske vækst. Støtteopkøb i aktiemarkedet og en kraftigere end ventet sænkning af 5-års renter til boligfinansiering var nogle af månedens tiltag i kampen mod boligudfordringen – en udvikling der også satte et positivt præg på aktieafkastet i Emerging Markets (læs mere i afsnittet om aktier).

Amerikanske regionalbanker trådte i baggrunden

Med fokus på vækst og inflation glemte mange den amerikanske regionalbank New York Community Bankcorp., der for cirka en måned siden var ude med en kraftig revidering af indtjeningen på baggrund af uforudsete hensættelser til tab på udlån. Tabene skyldtes i vid udstrækning situationen på det amerikanske erhvervsejendomsmarked – et tema, som i månedens løb er trådt i baggrunden.

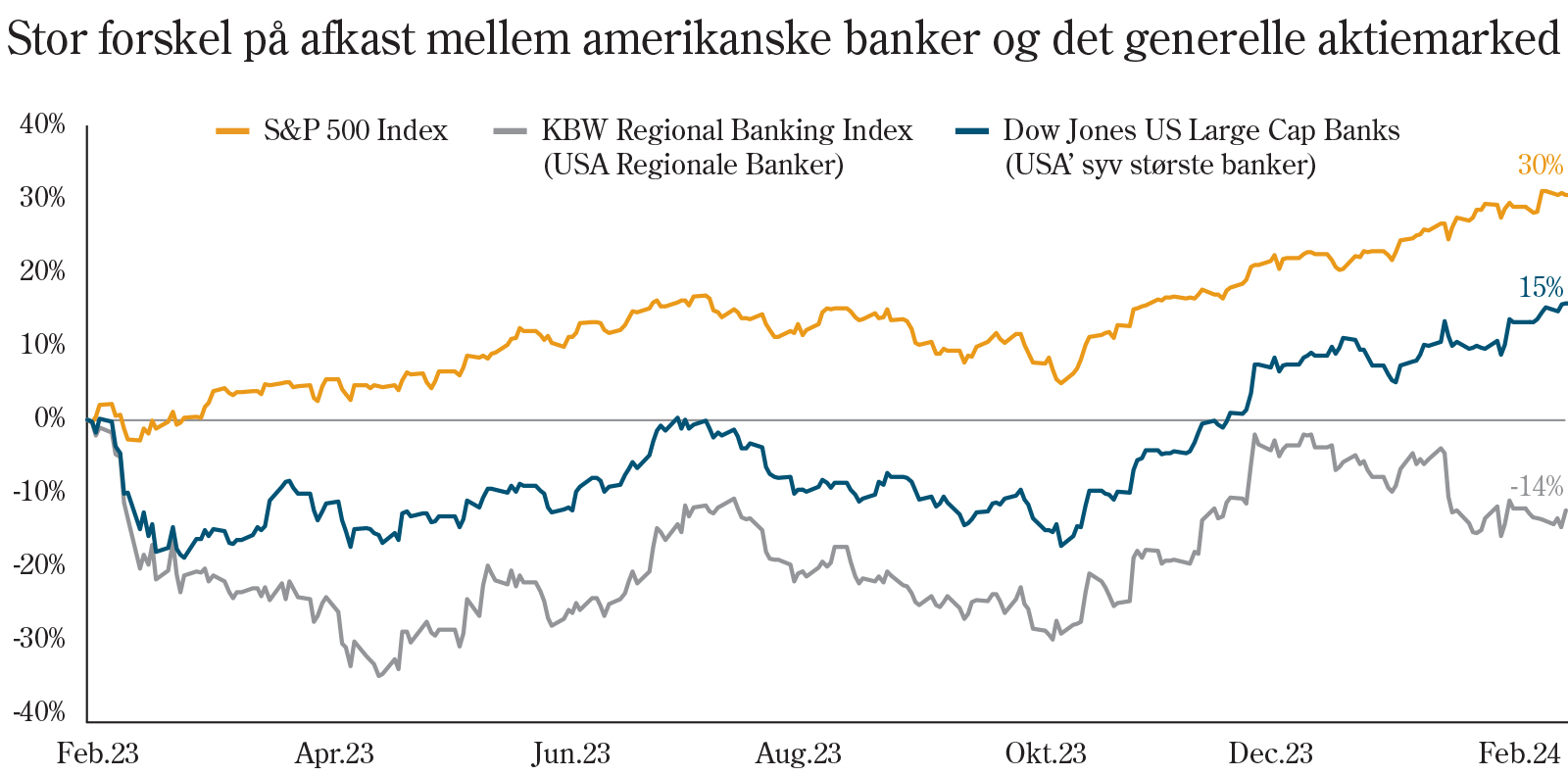

Kursudviklingen for de amerikanske regionalbanker i de seneste 12 måneder afspejler dog markedets bekymringer. KBW regional US bank-indeks er faldet med knap 14%, mens S&P 500 indekset er steget med knap 30% – det svarer altså til en underperformance i regionalbankernes indeks på knap 45%. Til sammenligning er de syv største amerikanske banker (Dow Jones US Large Cap. Indeks) i samme periode steget med 15%.

Tre forhold ligger til grund for udviklingen: For det første har en højere strukturel tomgang sammenlignet med perioden før Covid sænket forrentningen på mange erhvervsejendomme. For det andet har den amerikanske centralbank i løbet at de seneste to år hævet renten kraftigt, hvilket har øget sektorens kapitalomkostninger og presset forrentningen. Og for det tredje har de amerikanske regionalbanker strammet långivningen, som sektoren naturligt er afhængig af, hvilket har påvirket udbud/efterspørgselssituationen i ejendomssektoren.

Tab og forventede tab på udlånsbogen kan være smerteligt for den/de enkelte regionalbanker, men den gode nyhed er, at de større implikationer på amerikansk økonomi på den længere bane nok vil være begrænsede. Større banker er anderledes reguleret, har et stærkere kapitalgrundlag og en væsentlig mindre eksponering mod erhvervsejendomme i USA og udgør dermed ikke samme udfordring, som en gruppe af de mindre regionalbanker. I samarbejde med de store banker har den amerikanske centralbank da også over det seneste år været hurtig og effektiv til at stille likviditet og sikkerhed til de berørte banker. Formueplejes aktiefonde har marginal direkte og indirekte eksponering mod de amerikanske regionale banker.

AKTIER

Robust amerikansk økonomi og regnskaber sendte aktierne op

Den positive aktieudvikling fra januar fortsatte gennem måneden, hvor det globale aktieindeks endte med et samlet afkast på 4,8% målt i danske kroner. Omdrejningspunktet for den positive aktieudvikling ligger hovedsagelig hos de amerikanske selskaber, hvor det amerikanske aktieindeks over måneden steg med 5,9%. Japanske aktier har også været i fokus med aktiekursstigninger, hvor det japanske aktieindeks kom op på det højeste niveau nogensinde – et niveau der sidst er set for 34 år siden. Målt i afkast steg de japanske aktier med 5,5% målt i yen, men en af årsagerne til den positive udvikling, specielt inden for de japanske eksportører, har netop været en svækkelse af den japanske valuta, hvorfor det samlede afkast i danske kroner blev en noget mere beskeden fremgang på 3,4% – efterfulgt af de europæiske aktier (+2,0%). Emerging Markets (+5,3%) leverede gennem februar også et stærkt aktieafkast primært drevet af de asiatiske økonomier anført af Kina (+8,9%), Sydkorea (+8,3%) og Taiwan (+5,9%).

En fortsat robust amerikansk økonomi samt stærke regnskaber fra den amerikanske teknologisektor har været de væsentligste årsager til ovenstående fordeling af aktieafkastet. På sektorniveau var det således Cyklisk Forbrug (+8,4%), IT (+6,7%) og Kommunikations services (+4,8%) der førte an, mens også industriselskaberne (+6,4%) gjorde det godt. I bunden var Forsyning (0,1%) og Stabilt Forbrug (+1,0%) sammen med Ejendomssektoren (+2,1%).

Regnskabssæsonen har overordnet set været ganske fornuftig med positive overraskelser på både omsætning og indtjening. Den samlede indtjeningsfremgang i det amerikanske S&P 500 indeks sammenlignet med 4. kvartal forrige år var på 7%, og forventningen i begyndelsen af 2024 var på knap 2%. Indtjeningsvæksten og ikke mindst -overraskelserne er centreret omkring ovennævnte sektorer med teknologi som omdrejningspunkt. En opgørelse fra Goldman Sachs viser udviklingen meget tydeligt, idet de syv største (teknologi)selskaber (Magnificent 7) har leveret en samlet indtjeningsfremgang på 58% i 4. kvartal målt i forhold til samme periode forrige år, mens de øvrige 493 selskaber i det amerikanske S&P 500indeks blot leverede -2% i indtjeningsvækst. Teknologiselskabernes massive indtjeningsfremgang skyldes en højere omsætning og især en kraftig forbedring i overskudsgraden.

RENTER

Synkront afventende centralbanker

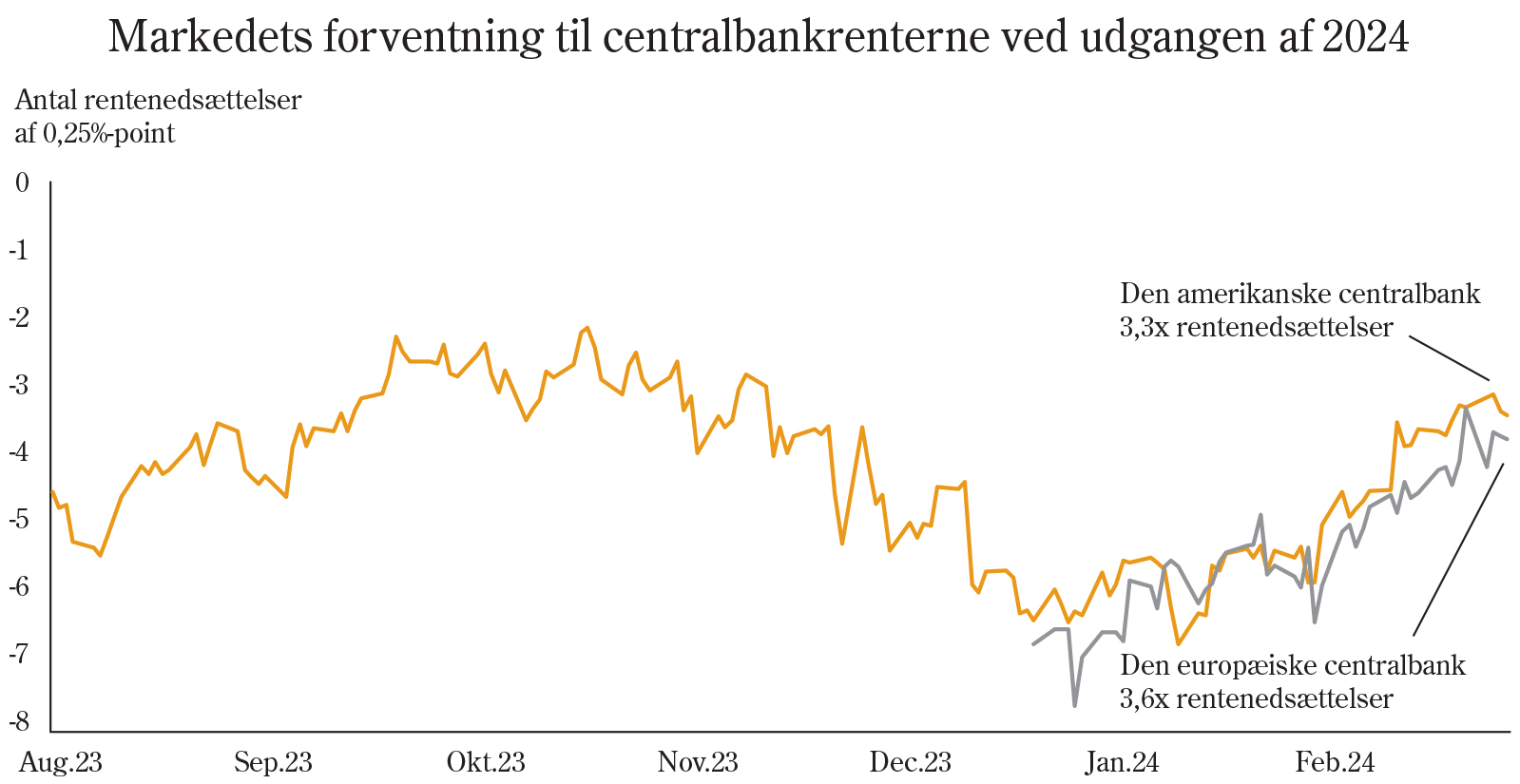

På rentemarkederne har februar handlet om forventningsafstemning. Ved indgangen til februar 2024 forventede markedsdeltagerne, at både den amerikanske centralbank (FED) og den europæiske centralbank (ECB) vil sænke sine styringsrenter med 6 x 0,25%-point i år.

Forventningen i markedet byggede på kombinationen af en kraftigt faldende inflation på begge sider

af Atlanten, og at begge centralbanker har kommunikeret, at de nuværende styringsrenteniveauer er meget ’restriktive’, hvilket vil sige meget over det niveau, som vil passe til en økonomi i balance. Med en inflation der (meget) snart ville nå målsætningen på 2%, var der altså ikke længere behov for de meget restriktive renter, og derfor forventede markedet snarlige og hurtige rentenedsættelser.

At centralbankcheferne ikke udtrykte enighed med markedsforventningerne blev i det store hele ignoreret indtil denne måned, hvor en række økonomiske nøgletal indikerede, at især den amerikanske økonomi har det bedre end frygtet. Samtidig viste nye inflationstal som sagt, at inflationen ikke længere falder helt så hurtigt som tidligere.

Udviklingen fik en lang række medlemmer af både FED og ECB på banen med budskabet om, at kampen mod inflationen langt fra var vundet, og at faren ved at lempe pengepolitikken for tidligt var større end ved at lempe den for sent. Specifikt for Europa var budskabet desuden, at data for de europæiske lønstigninger først ville være tilgængelige til juni-rentemødet. Budskabet fra centralbankcheferne har altså været, at nok kommer der sandsynligvis rentesænkninger, men at de først kan forventes til sommer, og at der vil komme færre end markedet forventede ved indgangen af måneden. Enkelte ECB-medlemmer (og markedsdeltagere) spekulerede desuden i, at ECB ikke ville kunne sænke renterne før FED, fordi det normalt er FED, der fører taktstokken. ECB-chef Lagarde var dog hurtigt på banen for at understrege ECB’s uafhængighed af FED.

Resultatet har været en kraftig ændring i markedsforventningerne. Der forventes nu blot rentesænkninger på lidt over 3 x 0,25%-point i år fra både FED og ECB begyndende i juni eller juli. Samtidig er de toårige renter i Europa og Danmark steget med 0,35 %-point, mens den 10-årige renter er steget med 0,15%-point.

Højere renter og aktier gav blandede, men samlet positive afkast

Der har ikke været ændringer i den overordnede aktivallokering gennem januar, hvorfor der fortsat er fuld eksponering mod obligationer, en neutral aktieeksponering samt en undervægt mod virksomhedsobligationer i Formueplejes kapital- og investeringsforeninger med blandede porteføljer.

Investeringsstrategi ultimo februar 2024

Globale aktier

Neutralvægt. Prioritering af kvalitetsaktier og ESG-relaterede aktier.

Virksomheds-obligationer

Undervægt og lav eksponering til de mest forgældede high yield-selskaber. Overvægt af emerging markets og Europa på bekostning af USA.

Obligationer med gearing

Maksimal eksponering med neutral varighed over for benchmark samt overvægt af spændrisiko.

Stigende renter har selvsagt ikke været positivt for obligationsinvestorerne i den forgangne måned, men der har dog været en vis kompensation fra kreditspændene. Årsagen til rentestigningerne skal som nævnt delvist findes i bedre vækstudsigter end ventet. Det har fået kreditspændene på både almindelige kreditobligationer og danske realkreditobligationer (OAS) til at indsnævres (falde). Summa summarum har der derfor været små lettere negative afkast på porteføljerne af danske realkreditobligationer (0% til -1,1%) og positive afkast på porteføljerne af kreditobligationer (0,6%-1,3%). Fælles for alle obligationsporteføljerne har dog været et pænt merafkast sammenlignet med benchmark i februar måned.

Aktieafkastet på tværs af Formueplejes aktiefonde har for de brede fondes vedkommende ligget omkring 4,5%, mens den mere temaorienterede Better World Enviromental Leaders opnåede et afkast omkring 5,4%. I forhold til markedsafkastet ligger aktiefondene således marginalt lavere set over måneden.

Samlet betød det et afkast på mellem 1,8% til 4,0% målt for Formueplejes blandede kapitalforeninger over måneden.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk