Vores investeringskoncept

Det amerikanske præsidentvalg tiltrak sig naturligt meget opmærksomhed i november. Donald Trump fik en overraskende klar sejr med opbakning i antallet af stemmer (popular vote), de syv svingstater og naturligvis antallet af valgmænd. Derudover sikrede republikanerne sig også flertallet i begge kongressens kamre, Repræsentanternes Hus og Senatet. Det betyder, at Donald Trump genindtræder i Det Hvide Hus den 20. januar med rigtig gode forudsætninger for at kunne gennemføre sin politik, med forventet opbakning i Kongressen de kommende to år (der er midtvejsvalg i Kongressen i 2026).

På trods af de mange emner i Trumps politik kan man overordnet samle det under overskriften ”Make America Great Again” (MAGA). I forlængelse heraf har især to emner tiltrukket sig de finansielle markeders opmærksomhed.

For det første har told og handelsbarrierer været et meget stort fokuspunkt for politikere og virksomheder uden for USA. Trump har varslet en ny og højere told på alle varer, herunder cirka 60% på kinesiske varer samt 10% på europæiske. I sidste uge tilføjede Donald Trump, at han agter at pålægge varer fra Mexico, Canada og Kina told som det første, når han tiltræder den 20. januar. Den umiddelbare baggrund for, at netop disse tre lande skal rammes først, er, at de ses som ansvarlige for illegal immigration og deres rolle i de voksende problemer i USA med narkotika, specielt opioider.

Der er ingen vindere i en toldkrig, da vi må regne med gengældelse fra de berørte lande og dermed i sidste ende en potentiel inflations- og vækstrisiko. Reaktionerne i kølvandet på valget og ikke mindst sidste uges udmeldinger har været udfordrende for de dele af aktiemarkedet, der har direkte eller indirekte eksport til USA.

Det andet emne, de finansielle markeder har fokuseret på, er forventningen om lavere selskabsskat. Markederne har en klar forventning om, at de initiativer, der er blevet indført i forhold til selskabsbeskatning, og som udløber i 2025, vil blive forlænget.

Derudover er der en forventning om, at den aktuelle amerikanske selskabsskat kan sænkes yderligere fra 21% til ned mod 15%. En sådan bevægelse rammer især de indenlandsk orienterede selskaber meget positivt, da en sænkning af selskabsskatten vil resultere i højere indtjening 1:1.

Ud over de to ovennævnte fokusområder har den klare sejr til Donald Trump også haft en effekt på selskaber med eksponering mod grøn energi og den grønne omstilling generelt, fordi det ikke forventes, at investeringsaktiviteten inden for disse områder vil fortsætte som tidligere.

Nomineringen af Robert F. Kennedy som sundhedsminister har haft negative følgeeffekter på både amerikanske og europæiske sundhedsselskaber, primært som følge af hans syn på vacciner og medicinalselskaber generelt. Nomineringen af Scott Bessent som finansminister fik en umiddelbart positiv reaktion i det amerikanske rentemarked, da Bessent ses som en ansvarlig minister i relation til den voksende amerikanske statsgæld.

Samlet set må vi dog konstatere, her ved udgangen af november, at den umiddelbare reaktion har været positiv – i særdeleshed i USA. Aktierne er steget, amerikanske renter er steget, og den amerikanske dollar er styrket. Baggrunden for udviklingen er, at finansmarkederne ser Trumps politik som selskabsvenlig og understøttende for den amerikanske økonomiske vækst. En udvikling, der i sidste ende vil understøtte de amerikanske virksomheders indtjening og aktiekurser.

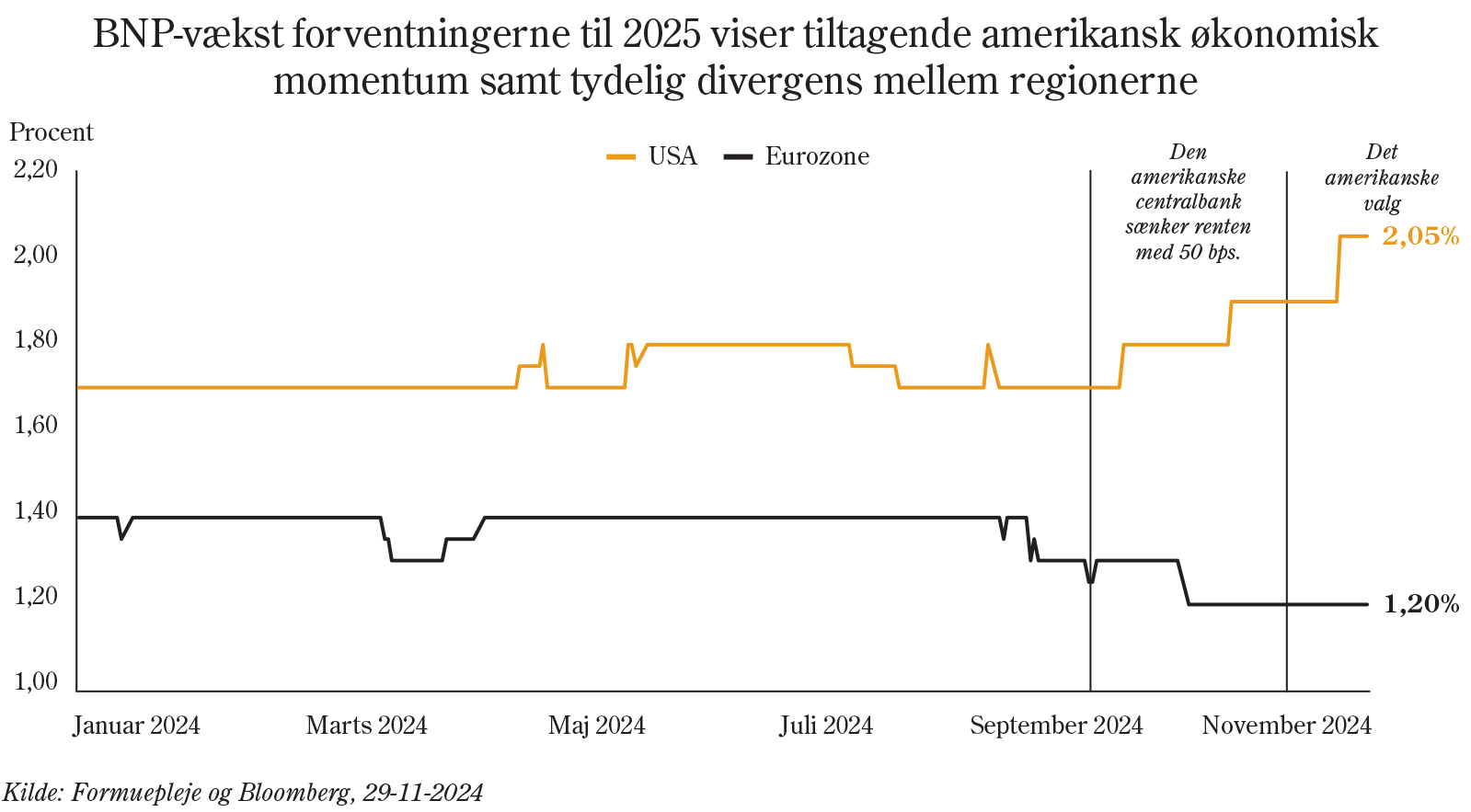

Som vi beskrev i Update fra oktober, har USA en robust økonomisk vækst, og med begivenhederne i november har analytikerne oprevideret deres syn på vækstniveauet for USA i 2025, mens det modsatte er sket for Europa. Omkostningen for dele af Trumps politik og ikke mindst den interne politiske usikkerhed i to af Europas største økonomier, Tyskland og Frankrig, gør blot, at de regionale forskelle mellem regionerne gennem måneden er blevet forstærket.

I kølvandet på det amerikanske valg har Formuepleje øget aktieeksponeringen fra neutral til svag overvægt. Overvægten af aktier er sket via det amerikanske Russell 2000-indeks, der repræsenter små- og mellemstore amerikanske virksomheder. Disse selskaber er rettet mod den indenlandske amerikanske økonomi og vil stå stærkest i tilfælde af en eventuel reduktion af den amerikanske selskabsskat.

Aktier

Det globale aktieindeks, MSCI World All Countries, steg med 6,6% målt i danske kroner i november måned. Ligesom i oktober var udviklingen i den amerikanske dollar over for danske kroner en væsentlig bidragsyder til afkastet for danske investorer, eftersom den dollaren styrkedes med 2,9%.

Den begivenhedsrige måned gav anledning til større regionale forskydninger, hvor USA leverede et afkast på 9,2% målt i danske kroner, mens Japan præsterede (+3,7%), Europa (+1,1%) og Emerging Markets (-1,0 %). Alle tre underperformede det globale aktieindeks. Det var især den tiltagende frygt for nye toldsatser og handelskrig, der ramte alle andre regioner end USA. Særligt fokus var der bl.a. på Mexico (-0,4%) og Kina (-1,8%), som er USA's to største importmarkeder.

Trumps valgsejr gav også anledning til stigende aktiekurser i de dele af aktiemarkedet, som forventes at drage fordel af republikanernes sejr i Det Hvide Hus og Kongressen. Russell 2000-indekset, som indeholder små- og mellemstore amerikanske virksomheder, steg med 14%, hvilket kan sammenlignes med S&P 500-indekset, som indeholder store amerikanske virksomheder, der ”kun” steg med 8,8 %. Derudover steg Finans (+9,5%) og Cyklisk Forbrug (+10,3%), hvor sidstnævnte primært var drevet af Tesla (+42%), mens Sundhed (+1,8%) og Materialer (+0,8%) havde svært ved at følge med.

Obligationer

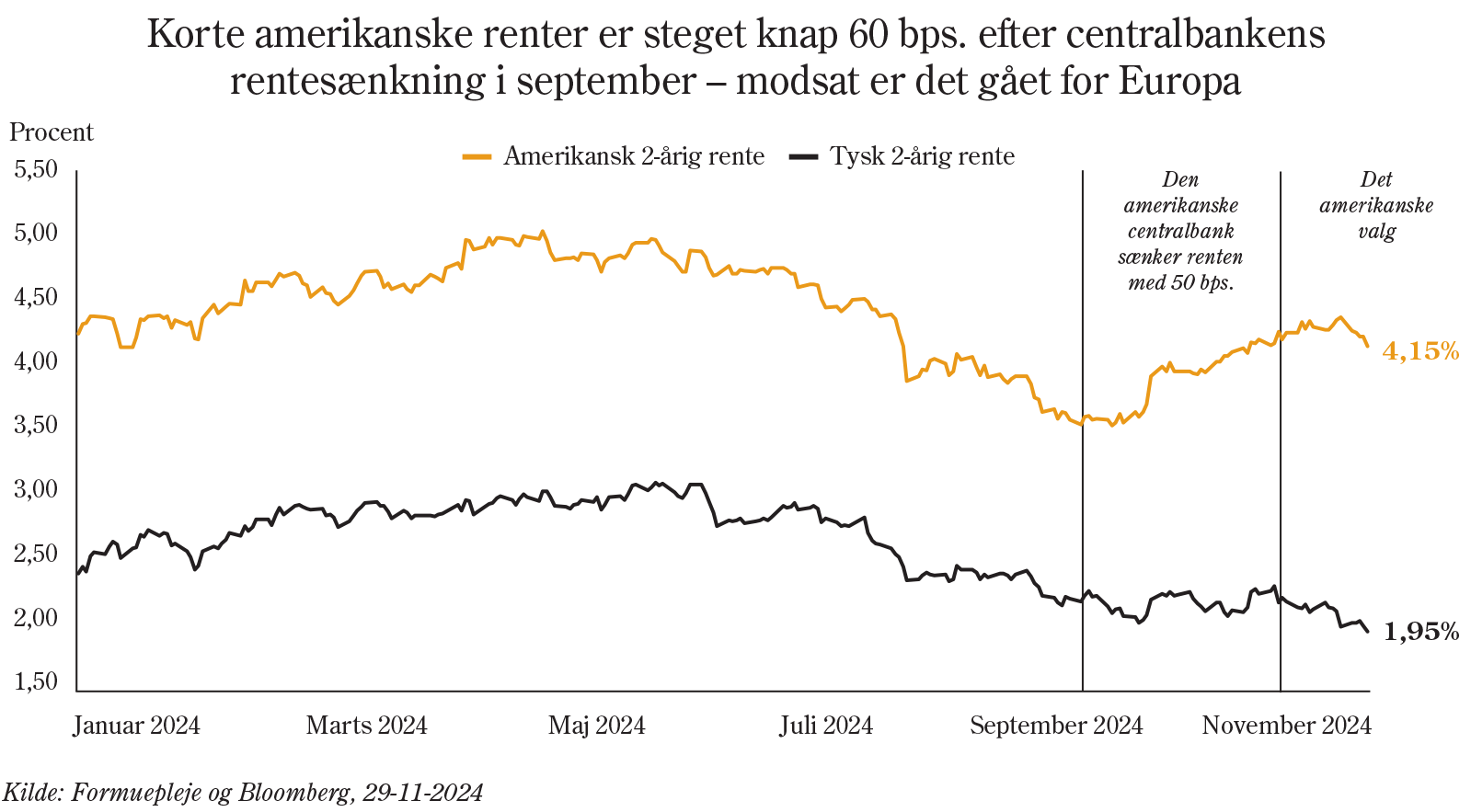

Også på obligationsmarkederne var præsidentvalget i USA en vigtig begivenhed, ikke blot i USA men også i Europa. For Trumps ”America First” agenda og hans raslen med sablen angående øgede toldsatser må alt andet lige anses som negativt for den europæiske vækst. Investorerne kvitterede derfor for Trumps (gen-)valg ved at sende både de korte og de lange europæiske renter ned med godt et kvart procentpoint i løbet af måneden.

Forventningen er nu, at den europæiske centralbank (ECB) vil sænke styringsrenterne med 6 gange 0,25%-point i løbet af det næste år. Hvis det sker, vil Nationalbankens ledende rente sandsynligvis være på 1,3%, hvilket historisk set er i den lave ende.

Det var dog ikke udelukkende amerikansk politik, der sendte renterne ned. Midt på måneden fik vi nogle bekymrende erhvervstillidstal, der viser, at Europa ikke helt kan undsige sig risikoen for recession.

For rentenørderne var november måned desuden kendetegnet ved, at markedsprisningen af inflationsforventningerne for perioden fra om 5 år til om 10 år for første gang siden 2022 faldt under 2%. Endnu et tegn på at ’kampen’ mod inflationen er tæt på at være vundet af ECB.

ALLOKERING

Afkastet i Formueplejes investeringsløsninger blev primært drevet af afkastet fra aktieeksponeringen, som leverede ganske stærke resultater efter det amerikanske valg. Også obligationer og virksomhedsobligationer leverede positive afkast gennem måneden, hvilket samlet betød, at afkastene fra Formuepleje Mix Low til Formuepleje Penta steg mellem 1,9% til 6,6% over måneden.

Ultimo november 2024

Svag overvægt.

Prioritering af globale kvalitetsaktier med langsigtet fokus.

Undervægt og lav eksponering til de mest forgældede high yield-selskaber. Overvægt af emerging markets og Europa på bekostning af USA.

Overvægt med neutral rentefølsomhed over for benchmark samt overvægt af spændrisiko.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning