Vores investeringskoncept

September begyndte ligesom som august med bekymring for styrken af den amerikanske vækst, og igen fyldte frygten for en kraftigere opbremsning på det amerikanske arbejdsmarked. Dette var også omdrejningspunktet, da de to store centralbanker – den europæiske og den amerikanske, skulle afholde rentemøde i de første uger af september. I den europæiske centralbank (ECB) var usikkerheden om udfaldet begrænset. Det var ventet, at banken ville sænke styringsrenten med 0,25%-porcentpoint, hvilket var præcis, hvad der skete. Budskabet på mødet var, at inflationen var på vej ned, men at situationen krævede fortsat opmærksomhed. Derfor ville banken fremadrettet være afventende og have fokus på data.

Anderledes var det i USA, hvor den amerikanske centralbank (FED) på et seminar i Jackson Hole klart havde kommunikeret, at tiden var kommet til at begynde at sænke styringsrenten. En amerikansk arbejdsmarkedsrapport for august blev offentliggjort i begyndelsen af september og viste en fornuftig jobskabelse omend en smule lavere end forventet – faktisk tæt på et august-deja vu, når man så de finansielle markeders reaktion i den første uge af september. Dette gav gav spekulationer om en kraftigere rentenedsættelse i USA.

Onsdag den 18. september sænkede FED renten med 0,5%-point. Rentesænkningens størrelse kunne indikere en grad af bekymring for væksten og udviklingen på arbejdsmarkedet, og det fik centralbankchef Jerome Powell til at understrege, at rentenedsættelsen var en ambition om at bringe styringsrenten tættere på den neutrale rente, hvor pengepolitikken hverken er restriktiv eller lempelig. Rentenedsættelsen og ikke mindst størrelsen skyldtes inflationstilpasningen og troen på en fortsat bevægelse mod den langsigtede målsætning på 2%, mere end den skyldtes risikoen for en vækstafbøjning, understregede han.

På trods af rentesænkningen på 0,5%-point har medlemmer af FED anført, af Jerome Powell gentagne gange understreget, at banken ikke har travlt, men vil være afhængig af den makroøkonomiske udvikling, hvad angår antallet og styrken af fremtidige rentenedsættelser. Både aktie-, kredit- og obligationsmarkederne tog nyheden positivt, og de enkelte aktivklasser fik i dagene efter en stærk udvikling, der mere end kompenserede for den udfordrende begyndelse på måneden. Udviklingen blev yderligere forstærket, da den kinesiske centralbank og politikere i sidste uge fulgte trop og gennemførte en række ekspansive tiltag. For en yderligere uddybning af dette og reaktionerne på aktie- og rentemarkederne, se afsnittene nedenfor.

Amerikansk politik trækker fortsat mange overskrifter, indtil nu med en begrænset overordnet markedsreaktion. Et andet muligt attentatforsøg mod Donald Trump og en tv-debat mellem Trump og Kamala Harris var nogle af de politiske fokuspunkter gennem måneden. De to kandidater ligger fortsat tæt, og med cirka en måned til præsidentvalget vil emner, som især immigration, abort, skat og økonomi potentielt kunne bevæge markederne. Dog skal man være opmærksom på, at den kommende præsidents regeringsgrundlag i form af kongressammensætningen også fortsat er usikker, hvilket reelt skaber usikkerhed om, i hvilket omfang en ny præsident vil kunne gennemføre sin politik.

På den geopolitiske scene har Israel været omdrejningspunktet med en række angreb på Hizbollah i Libanon og senet drabet på Hizbollahs leder Hassan Nasrallah. Frygten for en regional storkrig er vokset i takt med de israelske angreb, mens finansmarkedernes reaktion har været afdæmpet. Typisk vil situationen føre til en stigende oliepris – specielt med Irans rolle i Mellemøsten (Hormuz strædet) og relationen til Hizbollah. Men olieprisen er modsat faldet til $68 per tønde, hvilket bl.a. understreger markedernes tro på, at ingen af parterne ønsker en regional krig, men også at en global vækstbekymring har haft en indflydelse på forventningerne til en mulig opbremsning i energiefterspørgslen.

Hovedscenariet for Formuepleje er fortsat en blød økonomisk landing, hvor amerikansk økonomi formår at lande i gradvis lavere vækst uden en kraftigt stigende arbejdsløshed og med en normalisering i inflationen, som vi ser gradvis nærme sig centralbankernes langsigtede målsætning på 2%. Dermed forventer vi også, at muligheden for at sænke renterne til neutrale niveauer på cirka 2,5% og 3% i henholdsvis Europa og USA frem mod sommer/efterår 2025 er til stede. Vores fokus er dog rettet mod både det europæiske og amerikanske arbejdsmarked, hvor afkølingen efter flere år med kraftige rentestigninger er i gang. Serviceøkonomien er en af de væsentligste drivkræfter både i amerikansk og europæisk økonomi, men specielt fremstillingssektoren i Europa er svag. Månedens tiltag i Kina vil kunne have en positiv effekt på specielt Europa givet de to landes samhandel sammenlignet med eksempelvis USA.

I hvad vi betragter som et sencyklisk konjunkturmiljø, hvor kompensationen for at påtage sig risiko i flere aktivklasser er begrænset, tager Formuepleje således også risiko jævnfør dette. Aktieeksponeringen ligger aktuelt neutral med en fortsat robust amerikansk økonomi som omdrejningspunkt, eksponering mod virksomhedsobligationer er svagt undervægtet, mens der er overvægt mod danske realkreditobligationer og her med neutral rentefølsomhed med overvægten lagt på realkreditobligationernes merrente.

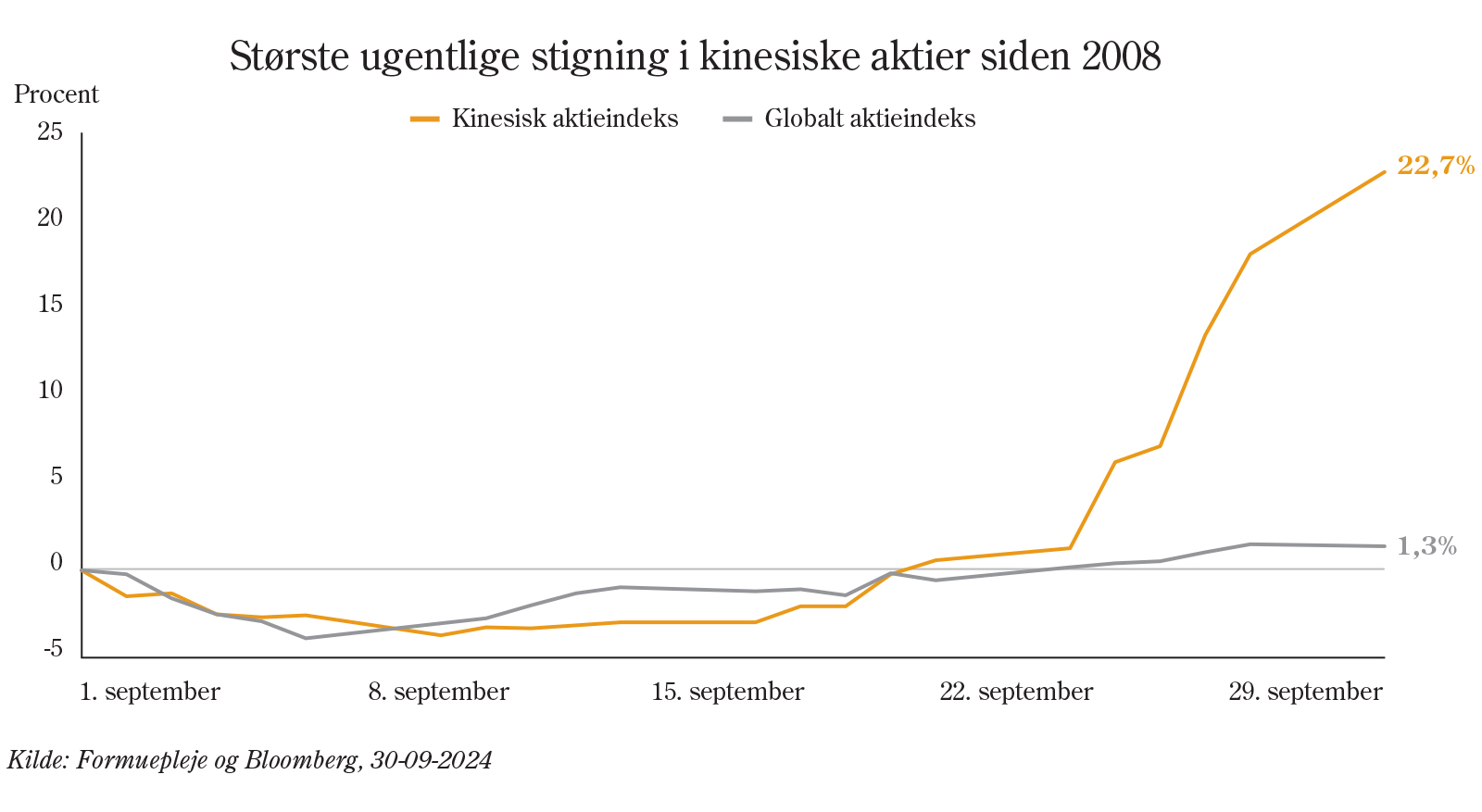

På de globale aktiemarkeder fulgte september i grove træk drejebogen fra august med kraftige kursfald i begyndelsen af måneden efterfulgt af flotte kursstigninger resten af måneden. Det globale aktieindeks, MSCI World All Countries, steg således med 1,3% i september målt i danske kroner, til trods for at indekset næsten var nede med 4% i begyndelsen af måneden.

Omdrejningspunktet for både kursfald og efterfølgende kursstigninger var forholdene omkring amerikansk vækst, hvor en større risiko for en tiltagende forværring på det amerikanske arbejdsmarked gav anledning til et frasalg af risikoaktiver. Rentemødet i den amerikanske centralbank midt på måneden fik dog de finansielle markeder på andre tanker, da centralbankens vækstforventninger i høj grad var intakte, samtidig med at styringsrenten kunne sænkes med 0,5%-point med udgangspunkt i lavere inflationsrater. Kombinationen af solid vækst og lavere renter gav luft til risikoaktiver, og særligt de små og mellemstore selskaber (small caps) kom godt igen efter en dårlig start på måneden.

En af månedens helt store overraskelser kom fra Kina, hvor både centralbanken og politbureauet kastede likviditetsredningskransen ud for endegyldigt at trække Kina ud af det lave vækstmiljø og ejendomskrise, som har præget økonomien i de seneste år. Meldingerne gav genlyd på de finansielle markeder og resulterede i vilde aktiekursstigninger, hvilket betød, at det kinesiske aktieindeks, MSCI China, steg med 22,7% i september målt i danske kroner.

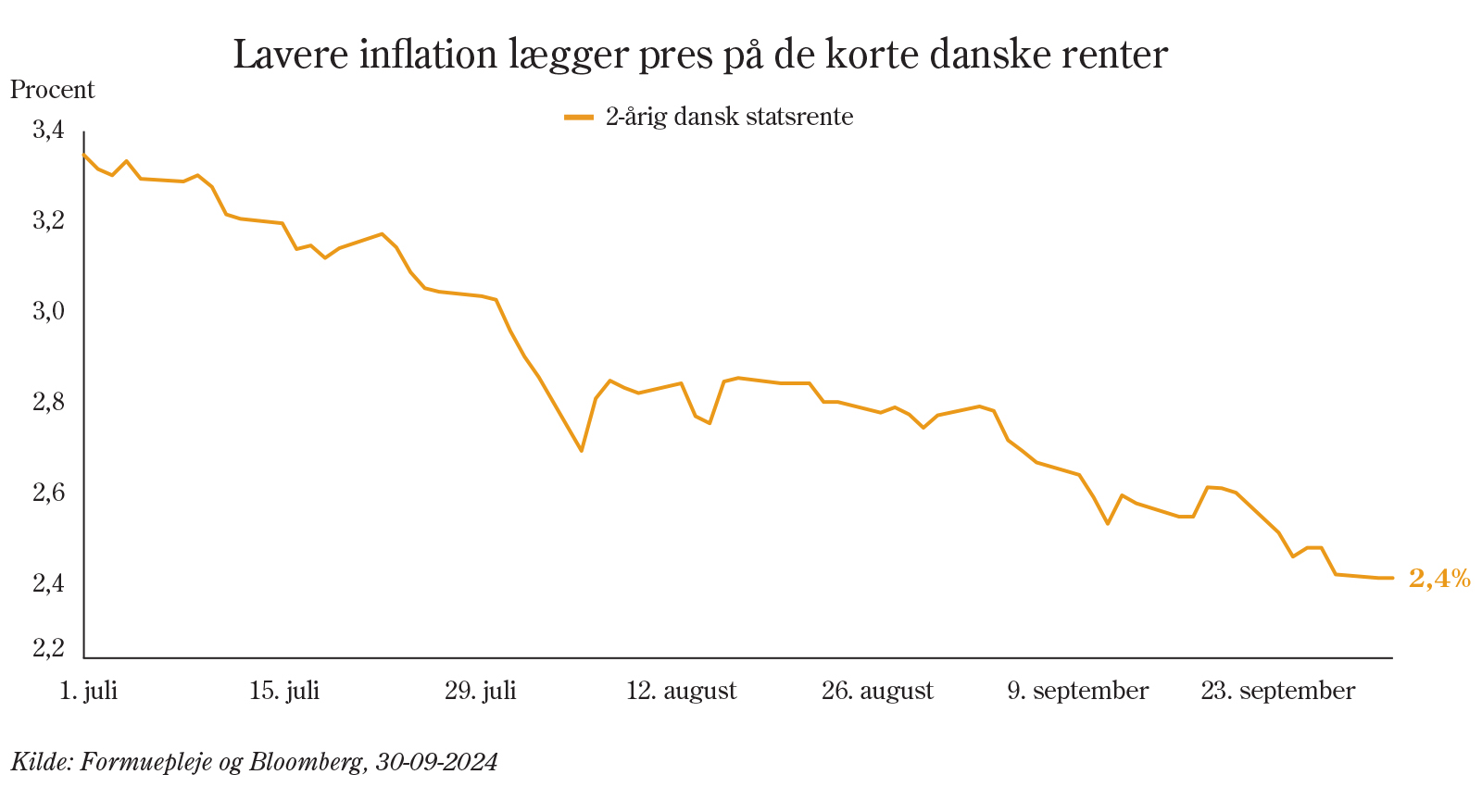

I Europa sænkede ECB styringsrenten for anden gang i år med 0,25%-point, hvilket ikke var nogen overraskelse. Efterfølgende har nøgletallene været til den bløde side og markedet forventer nu, at ECB sænker styringsrenten seks-syv gange 0,25%-point på de næste otte rentemøder (12 måneder).

I USA overraskede FED med en kraftig rentesænkning på 0,50%-point. Op til rentemødet var der stor usikkerhed hos markedsdeltagerne om, hvorvidt FED ville vælge at sænke á 0,25%-point eller det dobbelte. Rentesænkningen signalerer, at også FED er på vej til at normalisere renterne efter inflationsfrygten i 2022 og 2023. Markedet forventer i øjeblikket, at FED vil sænke renten syv-otte gange á 0,25%-point på de næste otte rentemøder (12 måneder).

Månedens største overraskelse kom fra den kinesiske centralbank (PBOC), der oven på FED’s store rentenedsættelse fik luft til at lempe pengepolitikken uden at svække den kinesiske valuta (CNY) for meget over for dollar. Kineserne løsnede både på likviditetskravene til bankerne og sænkede renterne.

Resultatet på markederne var, at renterne faldt over en bred kam, men mest i den korte ende. De toårige DKK-renter faldt i løbet af måneden med 0,37%-point, mens de tiårige faldt med 0,17%-point.

De enkelte byggesten i Formuepleje leverede alle positive afkast i september. Formuepleje LimiTTellus (aktier), Formuepleje Global High Yield (Virksomhedsobligationer) og Formuepleje Obligationer steg alle med knap 1%. Samlet betød det at afkastene fra Formuepleje Mix Low til Formuepleje Penta steg mellem 1,0% til 3,3% over måneden.

Neutralvægt.

Prioritering af kvalitetsaktier og ESG-relaterede aktier.

Undervægt og lav eksponering til de mest forgældede high yield-selskaber. Overvægt af emerging markets og Europa på bekostning af USA.

Maksimal eksponering med svag overvægt i varighed over for benchmark samt overvægt af spændrisiko.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning