Vores investeringskoncept

19. januar 2023

Af Senior Advisor Søren Nielsen

Det danske skattesystem er i vores optik unødigt kompliceret, og det lader ikke til, at der er ændringer på trapperne. Derfor ser vi i denne artikel fra seneste FORMUE magasin på, hvordan afkast beskattes, og giver vores syn på, om det giver mening udelukkende at styre sine investeringer efter det.

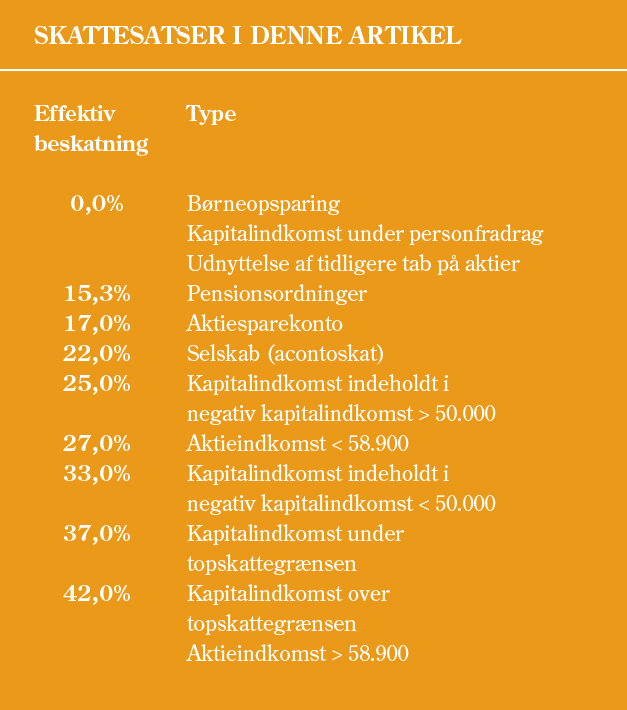

Gennem årene er der skrevet talrige artikler om skat, så er det virkelig nødvendigt med én mere? Bedømt på det antal spørgsmål, vi løbende får fra jer investorer, er svaret ja. Det danske skattesystem er efter vores opfattelse alt for komplekst, og eftersom der ikke synes at være politisk vilje til at forenkle det, er det nok heller ikke den sidste fra vores hånd. Derfor gennemgår vi de forskellige skattesatser, startende med de laveste, og tro det eller ej, det er faktisk ikke alle afkast, der skal beskattes. Alle beløbsgrænser og skattesatser er gældende for 2023, og skattesatserne er, hvor det giver mening, afrundet til hele procenter.

Afkast, der skabes på en børneopsparing, er skattefrie, så hermed også en stor opfordring til at betænke børn eller børnebørn med indskud på denne særlige konto. For det er nemlig ikke nok ”bare” at lave en almindelig opsparingskonto til sine børn – det skal være den særlige skattebegunstigede opsparingskonto, der hedder en børneopsparing. Der må indskydes 6.000 kroner årligt, og maksimalt 72.000 kroner på en børneopsparing, og investeringsafkast medregnes ikke i dette loft. Der kan kun oprettes én børneopsparing pr. CPR-nummer, så forældre og bedsteforældre skal huske at aftale indbyrdes, hvem der opretter og indbetaler. Børneopsparingen kan bindes helt frem til 21 år (og minimum 14 år), og afkastet er skattefrit i hele bindingsperioden.

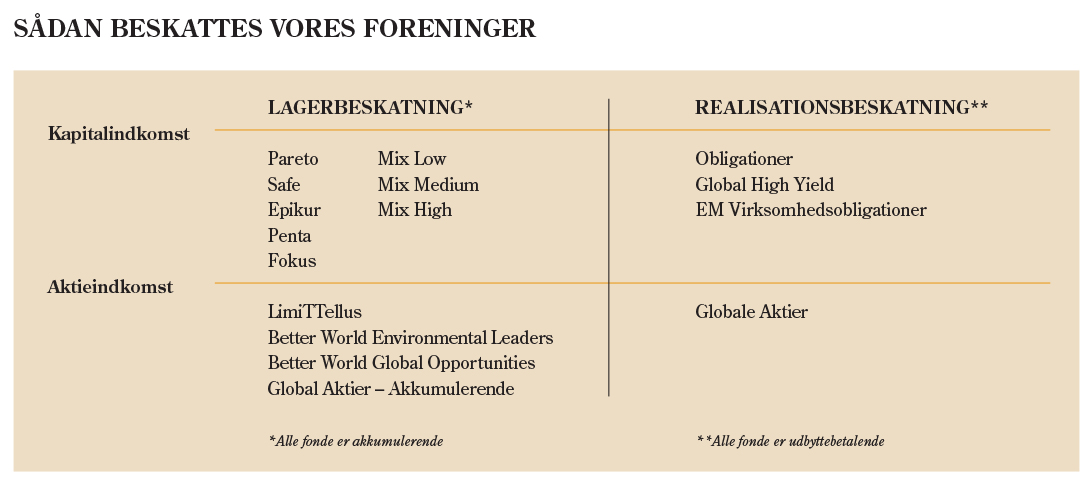

Men det er ikke slut med at give skattefrie afkast til børnene, for nu skal vi til at kigge på personfradraget. Fra nyfødt til 18 år er personfradraget 38.400 kroner, og over 18 år stiger det til 48.000 kroner. Investeringsafkast kommer skattemæssigt enten som kapitalindkomst eller som aktieindkomst, og husk i den forbindelse, at aktieindkomst ikke blander sig med den øvrige selvangivelse. Aktieindkomst er derfor ikke relevant i relation til personfradraget, og al aktieindkomst beskattes ved realisation, selv for en nyfødt. Så i denne forbindelse er det kapitalindkomst, der er interessant, og hvad Formueplejes foreninger angår er det Pareto, Safe, Epikur, Penta, Fokus, Mix Low, Mix Medium, Mix High, Obligationer, Global High Yield og EM Virksomhedsobligationer.

Hvis barnet eller den unge ikke har anden indkomst, er det ret store beløb, der kan investeres. Hvis vi antager, at en investering giver 6% i afkast, skal det investerede beløb være større end 640.000 kroner for at udløse beskatning for en person under 18 år. Husk i den forbindelse, at hvis forældrene har foræret investeringsbeløbet til barnet, så beskattes positive afkast hos forældrene! Hvis bedsteforældrene derimod giver barnet investeringsbeløbet, ligger beskatningen hos barnet, som dermed kan udnytte personfradraget. Husk som det sidste også på, at hvis den unge en dag får et fritidsjob, vil det udløse beskatning, hvis summen af lønindtægt og investeringsafkast overstiger personfradraget.

Som nævnt tidligere blander aktieafkast sig ikke med andet på selvangivelsen, og eventuelle realiserede tab på aktier modregnes ikke i anden indtægt, men underskuddet fremføres livsvarigt og kan kun udnyttes ved senere positive aktieindkomster. Hvis man således har et ikke-udnyttet tab på aktier, vil en aktieindkomst op til underskuddet ske uden beskatning. Naturligvis har det ikke været gratis, da skatten er ”betalt” via et tidligere tab på aktier. Men hvis det nu rent faktisk er sådan, situationen er, og man overvejer, om man vil forsøge at hente underskuddet ind eller ej, da vil det de facto være skattefrit, hvis det lykkes.

Alle pensionsordninger afkastbeskattes med 15,3%. Det gælder både dem i banken og dem i pensionskassen, og uanset om du selv passer investeringerne eller ej. Satsen er den samme, uanset om afkastet er skabt via kursgevinster, udbytter, renteindtægter eller andet. Skatten kaldes i det daglige for PAL, og det er sikkert fordi, at det er nemmere at sige end Pensionsafkastbeskatningsloven. I de år hvor der er positive afkast, trækkes de 15,3% i januar måned det efterfølgende år. Hvis dine pensionsordninger er i en pensionskasse, som styrer investeringerne, lægger du sikkert slet ikke mærke til det, men det sker altså alligevel. I de år hvor afkastene er negative, sker der ikke en tilbagebetaling, men 15,3% af afkastet registreres som en negativ PAL-saldo. Når afkastene igen bliver positive, skal den negative PAL-saldo først spises op, inden der beregnes PAL-skat igen. Hvis pensionsordningen skal udbetales, mens der er en negativ PAL-saldo, så tilskrives den dog ordningen, så man bliver aldrig snydt for sit fradrag.

På aktiesparekontoen beskattes afkast med 17%, og det sker efter lagerprincippet, hvilket betyder, at årets afkast – uanset om det er realiseret eller ej – beskattes og trækkes på kontoen i januar måned det efterfølgende år. I år med negative afkast registreres beløbet til modregning i fremtidige afkast på aktiesparekontoen. Bemærk, at beskatningen her kun vedrører din aktiesparekonto og ikke blander sig med din øvrige selvangivelse – heller ikke dine aktieafkast. Opretter du en aktiesparekonto i år, må du indsætte op til 106.600 kroner. Har du allerede en aktiesparekonto, og værdien ved årsskiftet var lavere end 106.600 kroner, må du indbetale og fylde op til dette beløb.

Man skal betale 22% af sine investeringsafkast, hvis man foretager investeringerne i selskabsform. I et selskab er det skattemæssigt ligegyldigt, om man tjener pengene på at sælge varer eller ydelser, eller har tjent dem på værdipapirer som kursgevinster, udbytter, renteindtægter eller finansielle instrumenter. Det hele havner så at sige i samme gryde, der beskattes med selskabsskatten på 22%.

Vær dog opmærksom på, at de 22% kun er en acontoskat, og at der sker en yderligere beskatning, førend du kan bruge pengene ude i din privatøkonomi. Hvis afkastet tages ud som udbytte til den lave sats, ender den effektive beskatning på 43% (først 22% og dernæst 27% af resten), og hvis det sker til den høje sats, er den effektive beskatning 55% (først 22% og dernæst 42% af resten).

Aktieindkomst op til 58.900 kroner (det dobbelte for ægtepar) beskattes med 27%. Aktieindkomst beskattes efter realisationsprincippet, og det betyder i praksis, ”når du får pengene i hånden”. Så når du sælger en aktie med gevinst eller modtager udbytte, er der tale om positiv aktieindkomst. Det kan godt give anledning til lidt forundring, at man i et skidt aktieår som 2022 kan komme ud for at skulle betale aktieskat, men for eksempel vil nogle af vores investorer i Formuepleje Globale Aktier opleve det. Det skyldes, at der i februar 2022 blev udbetalt store udbytter på baggrund af det gode afkast i 2021, og her skal det med at have fået pengene i hånden altså forstås bogstaveligt. Så derfor ligger beskatningen i 2022, hvor udbyttet blev udbetalt.

Kapitalindkomst som ikke overstiger topskattegrænsen beskattes med kommuneskatten + bundskatten. Så her spiller skatteniveauet i din bopælskommune altså ind. Skatten i en såkaldt gennemsnitskommune er 25% og bundskatten er 12,09%, så derfor afrunder vi det her til 37%. Kapitalindkomst er renteindtægter og gevinster på visse finansielle instrumenter, som for eksempel ETF’er, der ikke er klassificeret som aktieindkomst.

Nu blev topskatten nævnt lige før, og de fleste tror formentlig, at det kun har noget med lønindkomst at gøre, men der findes faktisk også en topskattegrænse for kapitalindkomst. Hvor grænsen går, er dog også afhængig af din personlige indkomst, så det er lidt mere kompliceret at forklare, men hæng på:

Hvis du har personlig indkomst over topskattegrænsen på 568.900 kroner efter arbejdsmarkedsbidrag (AMB), vil kapitalindkomst op til 48.800 kroner (det dobbelte for ægtepar) blive beskattet med de 37%.

Hvis din personlige indkomst er under topskattegrænsen, vil den ikke-udnyttede andel blive lagt til de 48.800 kroner. Så hvis du for eksempel har personlig indkomst på 368.900 kroner efter AMB, er grænsen for kapitalindkomst til 37% oppe på 248.800 kroner (de 48.800 kroner tillagt de 200.000 kroner, som ikke er udnyttet af topskattegrænsen for personlig indkomst). Både på aktieindkomst og kapitalindkomst betragtes ægteparret som en enhed. I praksis betyder det, at begge typer indkomst fordeles mellem ægtefællerne, så man altid betaler den korrekte, og laveste, skat af disse indtægter. Det betyder samtidig også, at det skattemæssigt er ligegyldigt, hvem af ægtefællerne der har indkomsten. Man kan således ikke spekulere i at lægge indkomsten hos den ene eller den anden, for man får helt automatisk den billigste løsning.

Aktieindkomst over 58.900 kroner (det dobbelte for ægtepar) beskattes med 42%. Det samme gør kapitalindkomst, som overstiger topskattegrænsen (beskrevet i forrige afsnit). Satsen på 42% for kapitalindkomst er et skatteloft, og dermed en absolut grænse, som ikke er afhængig af din bopælskommune.

Nu var planen godt nok at beskrive de forskellige skattesatser i stigende orden, men her kommer altså en mulighed til enten 25% eller 33% beskatning. Grunden til, at den først beskrives nu, er, at det er en fordel at have læst og forstået afsnittene med kapitalindkomst først Kapitalindkomst kan nemlig også være negativ, og det kender alle os med renteudgifter til realkredit- eller banklån. Hvis man netto året har negativ kapitalindkomst, får man et fradrag, og hvor meget det er værd, afhænger af beløbets størrelse.

Hvis den negative kapitalindkomst er 50.000 kroner eller mindre (det dobbelte for ægtepar), så modregnes det i kommuneskatten på 25% (gennemsnitskommune) + en kompensationssats på 8% = 33% i alt.

Kompensationssatsen er indført for at straffe (eller ”ikke at belønne”, om man vil) personer med store renteudgifter, så hvis den negative kapitalindkomst er større end 50.000 kroner (det dobbelte for ægtepar), modregnes den kun i kommuneskatten, og har dermed kun en værdi på 25%.

Hvis man nu forestiller sig situationen, hvor en ugift person har renteudgifter på 100.000 kroner, så vil halvdelen have en fradragsværdi på 33% og den anden halvdel 25%. Hvis nu vedkommende køber Safe i et år, hvor afkastet er 50.000 kroner, vil den effektive beskatning dermed kun være 25%, fordi den skattemæssige konsekvens er, at der mistes for 50.000 kroner fradrag til en værdi af 25%.

Vi er jo lige gået ud af et år, hvor langt de fleste aktivklasser desværre gav negative afkast. Hvis du er investor i Formuepleje Fokus, vores blandede foreninger eller tilsvarende foreninger fra andre udbydere, vil du også opleve, at årets resultat optræder som negativ kapitalindkomst på selvangivelsen. Hvis det negative tal er større end det, som du har forskudsregistreret, vil du opleve at få overskydende skat retur i forbindelse med årsopgørelsen (forudsat at dine øvrige forskudsregistreringer har været præcise).

Hvis din investerede formue er relativt stor i forhold til dine indtægter, kan du godt komme ud for, at din negative kapitalindkomst er større end dine indtægter, og hvad sker der så? Ja så vil din skattepligtige indkomst blive nul, og du får det tilbage i skat, som du har indbetalt i årets løb. Du kan ikke få mere tilbage end det, du rent faktisk har indbetalt, men fortvivl ikke, for det fradrag, som ikke er blevet brugt, vil blive overført til næste år eller de kommende år, indtil det er brugt op. Så du bliver aldrig snydt for dit fradrag.

Det er ikke vores anbefaling, at man udelukkende tilrettelægger sine investeringer efter beskatningens størrelse, men nogle ting er alligevel så oplagte, at man bør gå efter dem.

Har man for eksempel et ikke-udnyttet tab på aktier, er det oplagt at forsøge at hente det hjem igen, da den effektive beskatning så vil være nul. Hvis man kan få et afkast på 6% på aktier til en beskatning på nul, så skal man alternativt helt op på 10,3% på en investering med 42% beskatning, for at ende på samme niveau efter skat.

Ligeledes bør man udnytte aktiesparekontoen. Uanset om man synes, at 106.600 kroner er et lille eller stort beløb, skal man jo ikke frivilligt betale hverken 27% eller 42% af sit aktieafkast, hvis man kan nøjes med 17%.

Lad os slutte af med nogle få gode råd, der egentlig ikke er tænkt som benhård skatteoptimering, men bare nogle gode råd, som vi tror, at de fleste husholdninger kunne have gavn af:

• Opret børneopsparinger til dine børn og børnebørn

• Giv skattefrie gaver til dine børnebørn, og invester dem i noget, der giver kapitalindkomst

• Har du tidligere tab på aktier, så invester i aktier, indtil tabet er hentet hjem

• Opret en aktiesparekonto

• Indbetal ekstra på pensionsordninger, hvis du ønsker at beholde din levestandard, den dag du stopper med at arbejde.

Denne artikel er skrevet før det nye regeringsgrundlag. Der kan derfor forekomme ændringer, hvis de forslag, der er fremlagt, bliver implementeret.

Artiklen har været bragt i seneste magasin. Du kan læse den og de andre artikler i magasinet i iPaper her.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning