Vores investeringskoncept

17. november 2023

Af Formueplejes kapitalforvaltning

Der er tegn på, at forbrugsfesten måske så småt klinger af i USA. Opsparingerne er blevet mindre, kreditkortgælden vokser, og de dominerende supermarkeder varsler i de seneste regnskaber ændringer i forbruget. Alt sammen kan det få betydning for jobskabelse, renter og inflationen

Der er tegn på, at forbrugsfesten måske så småt klinger af i USA. Opsparingerne er blevet mindre, kreditkortgælden vokser, og de dominerende supermarkeder varsler i de seneste regnskaber ændringer i forbruget. Alt sammen kan det få betydning for jobskabelse, renter og inflationen.

En af forudsætningerne for, at det lykkes at få styr på inflationen, er at forbruget og dermed lønvæksten tager en puster i verdens største økonomi.

Et kig på de amerikanske husholdninger de seneste uger tyder på, at vi kan være på vej i den retning.

Opsparingen skrumper

Den amerikanske forbrugsfest har været og er fortsat drevet af flere faktorer: Ekstraopsparing oparbejdet under corona. En lav gæld i forhold til indkomster og formue, samt en finanspolitik, der understøtter økonomien.

Men vi står nu i en situation, hvor der er tæret grundigt på opsparingen, og der er tegn på, at der bliver sparet mindre op.

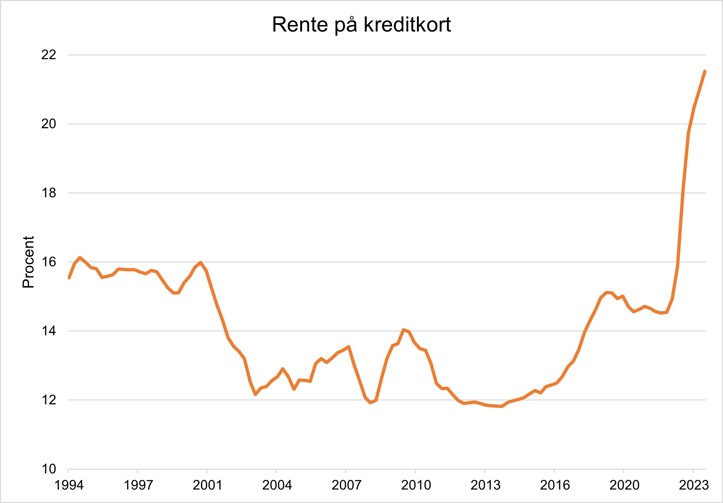

Samtidig stiger misligholdelsen af kreditkortgælden, og det er blevet voldsomt dyrt at låne til forbrug. Renten på kreditkortgæld nærmer sig 22 procent.

Renten på amerikanske kreditkortlån

Kilde: Board of Governors of the Federal Reserve System, august 2023

Flere amerikanere misligholder kreditkortgælden. Samtidig er det blevet meget dyrt at låne til forbrug. Renten på kreditkortgæld nærmer sig 22 procent.

Supermarkedsgiganter mærker effekten først

Og så er der den mere simple målestok – hvor meget køber amerikanerne ude i butikkerne?

Det fik vi den forgangne uge et indblik i via regnskaberne fra de to dominerende supermarkedskæder i USA, Walmart og Target. Umiddelbart så det godt ud, men der var også store sprækker.

Target kunne rapportere om det laveste salg siden tiden efter finanskrisen i 2009, og Walmart, verdens største supermarkedskæde, ændrede markant sit syn på de amerikanske husholdningernes forbrugslyst især ovenpå udviklingen i oktober.

Det står i kontrast til kvartalet før, hvor Walmart så en stærk vækst i salget. I dette kvartal var situationen vendt, så Walmart nu ser en række udfordringer for et fortsat stigende forbrug.

Hvad betyder de nye signaler?

Når salget er vigende, er det første håndtag, man kan skrue på priserne. Både Target og Walmart nævnte under præsentationen af deres regnskaber, at de ser ind i en periode med prisnedsættelser.

Bider tendensen sig fast, vil det i sagens natur presse forbrugerpriserne ned og kan være medvirkende til, at inflationen falder – og dermed at centralbankerne igen kan sænke renterne.

Det scenarie kigger aktiemarkederne længselsfuldt efter. Det var tydeligt, da de amerikanske inflationstal landede tidligere på ugen.

Et beskedent fald i kerneinflationen, som er udtryk for udviklingen i det samlede prisindeks fratrukket priser på energi og fødevarer, på 0,1 procent fra september til oktober, var alligevel nok til aktierne steg og renterne faldt.

Selv de spæde tegn på opbremsningen i den amerikanske aktivitet vi ser i øjeblikket, kommer altså blot til at styrke troen på, at vi er på vej ud af inflationsgrebet og rentestigningerne.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning