Vores investeringskoncept

3. november 2023

Af communication manager Eva Kildegaard Andersen

Hvad kan du forvente, hvis du investerer pengene i aktier, og hvis du vælger at lade dem stå i banken? Få svaret her, hvor senior økonom Jesper Pedersen udforsker scenarier for, hvordan dine penge kan udvikle sig over de næste ti år.

I et usikkert marked overvejer du måske, hvordan du skal håndtere dine penge. Hvad er smartest – at investere i aktier eller lade pengene stå? Spørgsmålet er ekstra aktuelt lige nu, hvor renterne på bankindskud er steget, og aktiemarkedet opfører sig uroligt.

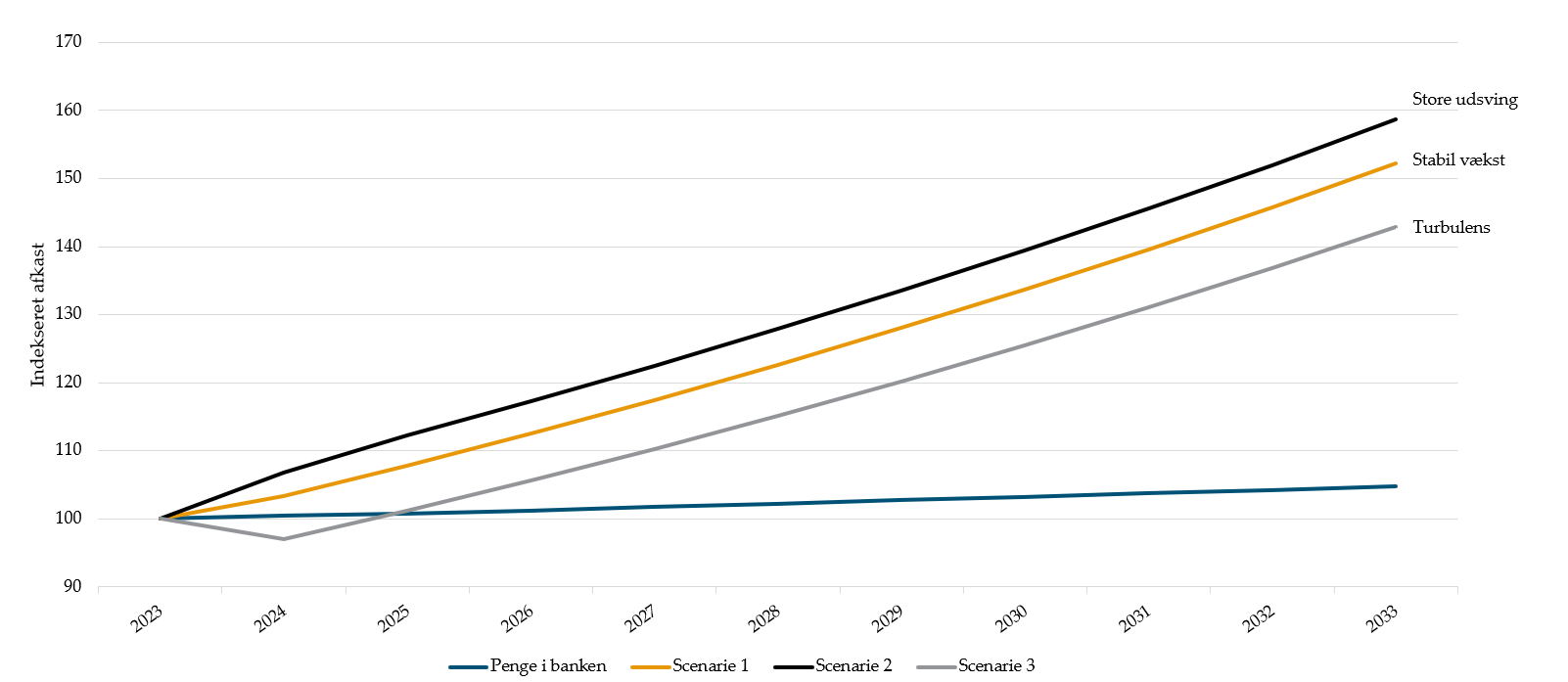

Som altid lyder svaret, at der ikke findes én løsning, som passer til alle. Til gengæld kan vi give et realistisk skøn på, hvordan 100 kroner kan udvikle sig over en tiårig periode, når vi tager udgangspunkt i forskellige scenarier.

I det første scenarie sætter vi 100 kroner i banken. I de følgende investerer vi 100 kroner i aktier og tegner forskellige risikoscenarier for aktiemarkedet de kommende år.

Vi sætter 100 kroner på en indlånskonto til en rente på 3,5 pct. Det svarer cirka til den højeste rente, som vi har kunnet finde på markedet i øjeblikket.

”Renten forventes at falde til omkring 2,5 procent de følgende år. Det afspejler en forventning om, at inflationen vil være under kontrol og befinde sig på de magiske 2 procent, som er Den Europæiske Centralbank ECB’s mål for inflationen. Det betyder, at ECB så kan trække noget af den stramme pengepolitik tilbage,” forklarer Jesper Pedersen.

Når det er sagt, er 3,5 procent et optimistisk skøn, altså et estimat i den høje ende, som kan ændre sig, alt efter hvordan økonomien udvikler sig.

Når vi nu fremskriver værdien af de 100 kroner, vil de om ti år være vokset til cirka 105 kroner, når man tager højde for udviklingen i inflationen. Det betyder, at de 105 kroner er købekraftkorrigeret.

Nu investerer vi 100 kroner i aktier og tegner tre forskellige scenarier for, hvordan en investering i aktier kan udvikle sig. I scenarierne for investering i aktier tager vi i alle tilfælde højde for den høje inflation, som vi i øjeblikket oplever.

”I det første scenarie forventer vi en stabil årlig vækst på 6,5 pct. – en moderat forventning, som svarer til Formueplejes forventning til det langsigtede årlige afkast på at investere i aktier,” forklarer Jesper Pedersen.

I scenarie 1 er de 100 kroner om ti år vokset til cirka 152 kroner.

I det andet scenarie forventer vi stadig en stabil årlig vækst på 6,5 pct., men med nogle op- og nedture undervejs.

”Markedet kan være uforudsigeligt, så det er vigtigt at forberede sig på svingninger. Du kan opleve nogle år med højere afkast og nogle år med lavere afkast.”

Scenarie to afspejler den realistiske usikkerhed, der er i dag. I dette scenarie er forventningen, at der kommer tre gode år med kursstigninger på 15 pct., 10 pct. og 7,5 pct. Herefter 6,5 pct.

I scenarie to vil de 100 kroner om 10 år være vokset til cirka 158 kroner.

I det sidste scenarie tager vi højde for, at de næste to år kan være udfordrende. Her får aktiemarkedet ifølge Jesper Pedersen ”nogle tæv” i de kommende år med fald på -7,5 pct, efterfulgt af nulvækst i et år. Derefter er forventningen en stabil vækst på 6,5 pct.

”Selv når markedet oplever uro, kan det med tiden komme sig. Scenarie tre viser, at der kan være gode muligheder for afkast selv i turbulente perioder.”

I det tredje, det mest pessimistiske scenarie, vil de 100 kroner om ti år være vokset til 143 kroner.

|

Forudsætninger Der korrigeres for inflation: Over de næste 3 år er forventningerne til inflationen lig ECBs forventninger til inflationen. Efter år 3 er inflationen 2 pct. Der antages årlige afkast begyndende fra i dag og 10 år frem. Baseret på Formueplejes egne beregninger. |

Konklusionen er, at aktier giver højere inflationsjusterede afkast end indskud på bankkonti, selv når vi tager højde for nogle dårlige år på den korte bane, siger Jesper Pedersen.

”Aktier vil i gennemsnit give højere – i nogle tilfælde langt højere – afkast end indskud på bankkonti. Der vil dog være perioder, hvor afkastene er en del lavere. En investering i aktier indebærer selvsagt en risiko.”

Vær opmærksom på at investering altid indebærer risiko. Det er vigtigt at have realistiske forventninger og overveje din risikotolerance.

Sammen med en erfaren rådgiver kan du træffe de bedste beslutninger for at beskytte og opbygge din formue selv i usikre tider.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning