Vores investeringskoncept

14. marts 2022

Af René Rømer

OAS, spændudvidelser og kreditspænd er svært forståelige begreber og ord, men meget afgørende for afkastudviklingen i flere af Formueplejes investeringsløsninger. Denne artikel forsøger at forklare begreberne, så de bliver mere forståelige.

For dem der har fulgt Formueplejes kommunikation i løbet af 2021 og 2022, har det været svært at undgå at blive eksponeret for udtrykkene ’OAS’, ’spændudvidelser’ og kreditspænd’. Dette skyldes, at netop disse udtryk har været vigtige for at forstå udviklingen i afkastene de seneste par år.

At udtrykkene har været vigtige, er dog ikke ensbetydende med, at forståelsen af, hvad udtrykkene betyder, er let tilgængelig. I denne korte artikel forsøger vi at gøre netop dét: At forklare ’OAS’ og de andre udtryk på en pædagogisk måde.

Det starter med renter

De fleste har en forståelse af, hvad renten er. Det er f.eks. det, man betaler på sit kreditforeningslån eller det, man får (eller betaler) for sit indskud på en bankkonto.

På de finansielle markeder er det en lille smule anderledes. Hvis man taler om ’renten’ på de finansielle markeder, så taler man om renten på noget fundamentalt – noget risikofrit. I de fleste tilfælde er det renten på statsobligationer, der er ’renten’. Der findes renter på mange andre lån, virksomhedsobligationer, realkreditobligationer og indskud, men ’renten’ finder man ved at kigge på renten på statsobligationer.

Når Nationalbanken (der jo er en del af staten) eller andre centralbanker hæver eller sænker ’renten’, så kan de gøre det, fordi centralbankerne definerer, hvad de helt korte, risikofrie renter skal være – og dermed også hvad ’renten’ på korte statsobligationer skal være. Alle øvrige ’renter’ – dvs. statsobligationsrenter med varierende løbetid – bliver bestemt af udbud og efterspørgsel. Præcist ligesom renten på lån, virksomhedsobligationer, realkreditobligationer og indskud. ’Renten’ er altså den risikofrie rente på en given løbetid.

Det fortsætter med kreditspænd

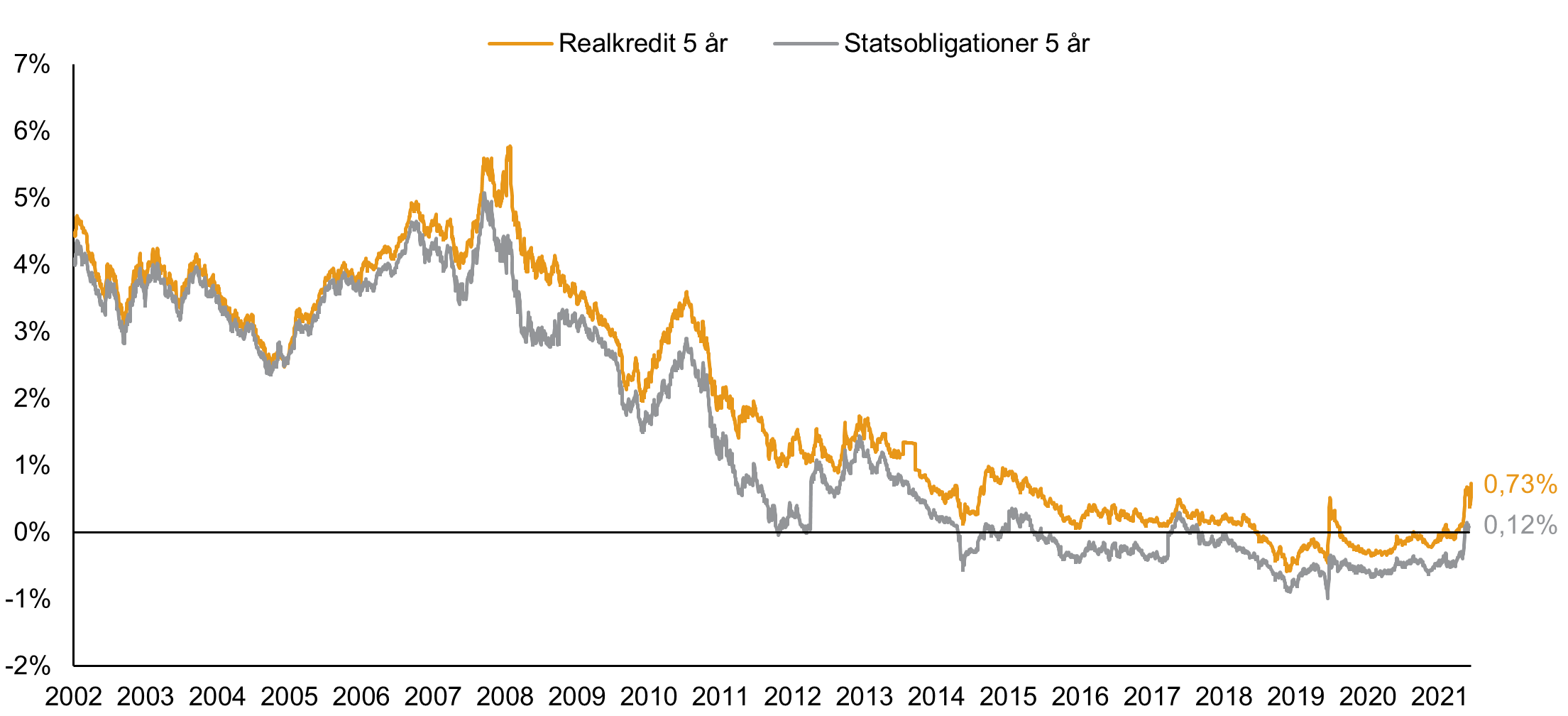

Som nedenstående figur (figur 1) viser, så ligger den danske 5-årige statsrente som hovedregel lavere end renten på en dansk 5-årig realkreditobligation (et flekslån med 5 år til udløb). På det tidspunkt hvor dette blev skrevet, lå renten på den 5-årige realkreditobligation på 0,73% på trods af, at ’renten’ (på statsobligationen) kun var 0,12%.

Som det kan ses, følger renten på den 5-årige realkreditobligation ’renten’ (på statsobligationen) ret tæt.

Dette skyldes, at begge obligationer betragtes som blandt de sikreste i verden. Begge er ratet af de internationale ratingbureauer i allersikreste kategori (såkaldt AAA-rating).

Man kan dog også se, at renteforskellen mellem statsobligationen og realkreditobligationen varierer over tid. Nogle gange er den lav, andre gange høj og f.eks. i 2008 under finanskrisen var der en periode, hvor statsobligationsrenten faldt og realkreditobligationsrenten steg. Med andre ord var der en periode i 2008, hvor ’renten’ faldt, men hvor realkreditobligationsrenten steg. Det vil sige, at spændet mellem renterne på de to obligationer steg, altså lig med en ’spændudvidelse’.

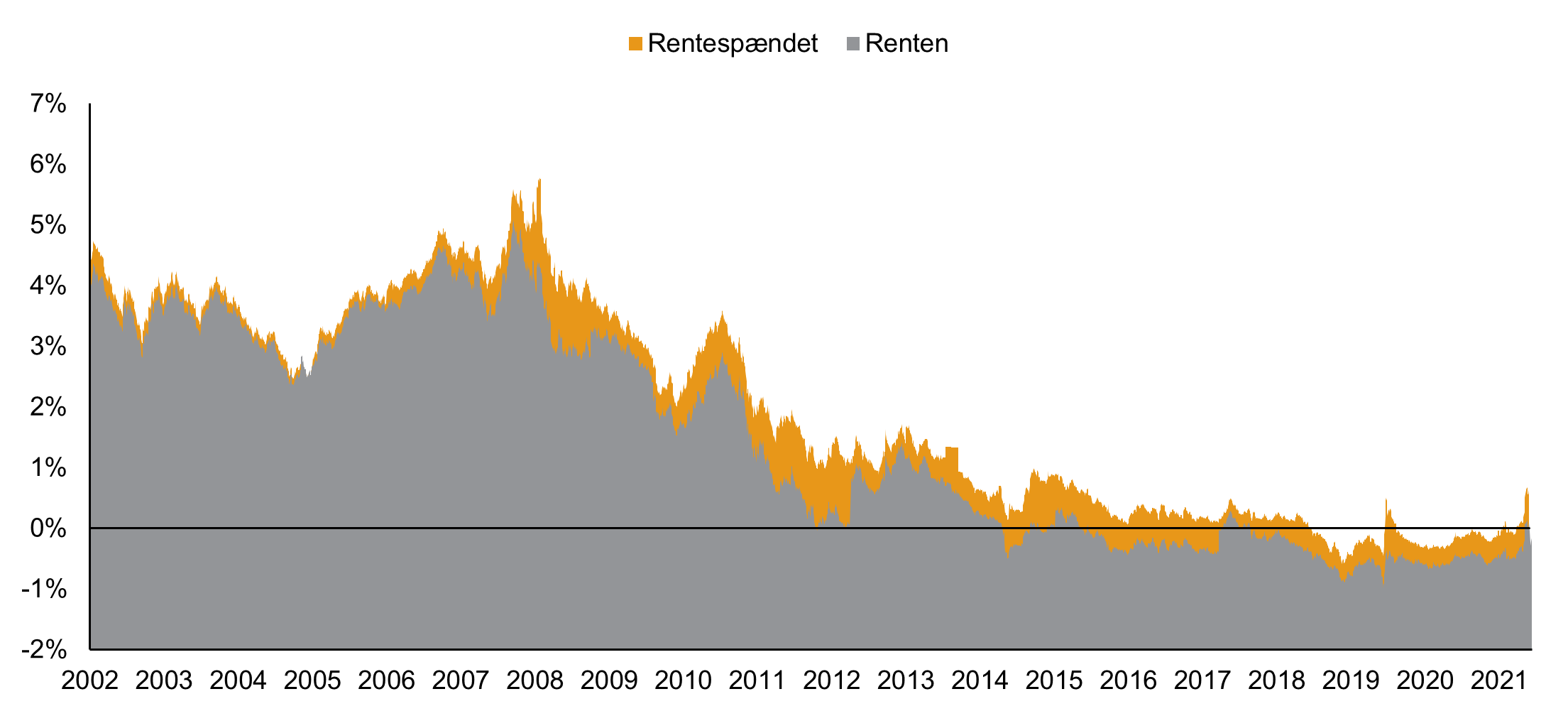

I nedenstående figur (figur 2), der viser det samme som figur 1, er det endnu mere tydeligt, at spændet mellem de to renter varierer over tid. Det grå område i figur 2 viser ’renten’ – altså renten på statsobligationen – mens det orange område viser ’rentespændet’ – altså renteforskellen – mellem statsobligationen og realkreditobligationen.

Det orange område kan kaldes forskellige ting afhængigt af, hvilken obligation man sammenligner med statsobligationen. Hvis man sammenligner med en obligation, der har kreditrisiko (altså at den kan gå konkurs) taler man om ’kreditspændet’. Hvis man sammenligner med en obligation, der indeholder en option – som eksempelvis en konverterbar realkreditobligation (hvor låntager har optionen at kunne indfri til kurs 100) – taler man om det optionsjusterede spænd, da værdien af optionen skal fratrækkes. På engelsk hedder det optionsjusterede spænd Option Adjusted Spread, hvorfor vi i Danmark taler om ’OAS-spændet’, når vi taler om rentespændet mellem en statsobligation og en konverterbar realkreditobligation.

Det slutter med OAS-spændet

Med denne nye viden om, hvad OAS-spændet er in mente, giver det mening at genbesøge essensen af meget af den kommunikation, vi har lavet over de seneste kvartaler.

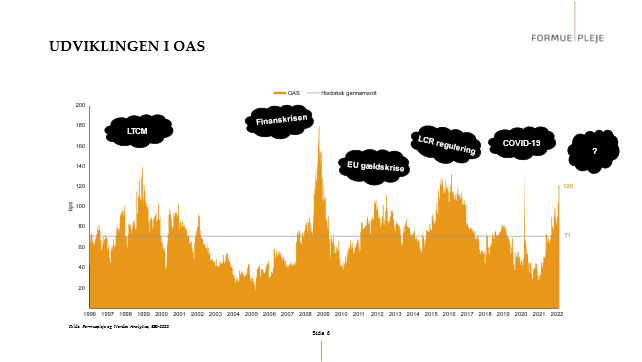

I figur 3 nedenfor kan man se udviklingen i ’OAS-spændet’ på danske konverterbare realkreditobligationer.

Som det ses, ændrer OAS-spændet på danske konverterbare realkreditobligationer sig noget mere end rentespændet (som er det tilsvarende spænd) på danske fleksobligationer (figur 2). Desuden er det tydeligt, at OAS-spændet som regel stiger af en specifik årsag, som har med balancen mellem udbud og efterspørgsel at gøre.

Det specielle ved den nuværende situation, hvor OAS-spændet i historisk kontekst er ret langt ude (højt) er, at der ikke er en klart defineret årsag. Samtidig skete stigningerne i OAS-spændet i 2021, uden at der skete stigninger på andre rente- og kreditspænd. Med en analytiker i en stor dansk banks ord, så var det danske konverterbare realkreditmarked det værste obligationsmarked i verden i 2021.

At der ikke er en entydig årsag til den høje rente på danske konverterbare realkreditobligationer, ændrer dog ikke ved, at det på alle objektive parametre er attraktivt at investere i OAS-spændet på de nuværende niveauer. Der er jo netop ikke tale om en kreditpræmie, da konkursrisikoen på danske realkreditobligationer fortsat er ultralav.

Du kan også høre dette webinar fra Nordnet om obligationer, renter, centralbanker og OAS med senior porteføljemanager René Rømer

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning