Vores investeringskoncept

2. september 2021

Aktiechef Otto Friedrichsen og senior porteføljemanager René Rømer

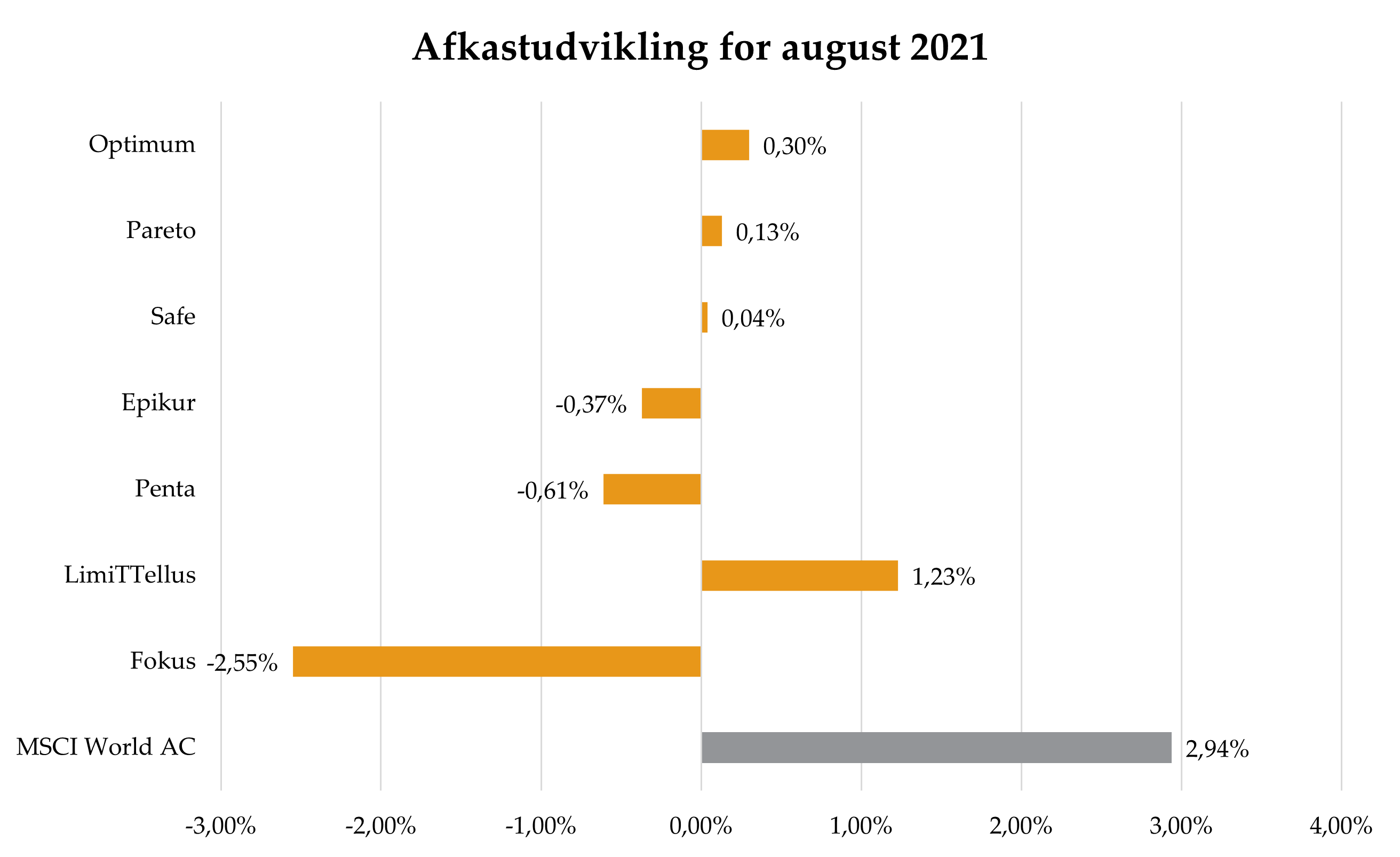

De finansielle markeder har spejdet målrettet efter pengepolitiske udmeldinger i august, ikke mindst i forbindelse med det pengepolitiske centralbanktopmøde i Jackson Hole. Derudover har Kina været i fokus i en måned, der gav globale aktieafkast i underkanten af 3 procent og ganske små bevægelser i obligationsmarkedet.

Med et globalt aktiemarkedsafkast i MSCI World All Countries i underkanten af 3 procent blev august en fortsættelse af sommerens positive takter, om end udsvingene for dele af aktiemarkedet gennem måneden var noget større.

Fokusområderne i august har fortsat været renteudviklingen og ikke mindst mulige udmeldinger fra den amerikanske centralbank om den gradvise afvikling af de amerikanske støtteopkøb af stats- og boligobligationer. Samtidig har fokus været rettet mod Kina og ikke mindst den regulering, som vi omtalte i månedskommentaren for juli, der er i gang med at blive implementeret i en række kinesiske industrigrupper og -sektorer.

Mellem regionerne var det endnu engang de amerikanske aktier, der førte an med et samlet afkast på 3,4 procent, mens de seneste måneders underperformere Japan og Emerging Markets mod slutningen af august vandt momentum og sluttede måneden med et afkast på henholdsvis 3,4 procent og 3,0 procent. De europæiske aktier leverede et afkast på i alt 2,0 procent gennem august.

Ved nærmere analyse af aktieudviklingen har det i væsentlig grad været de vækstorienterede områder af aktiemarkedet, der har drevet den positive udvikling. Således er de amerikanske vækst- og teknologiindeks steget med henholdsvis 3,7 procent og 4,3 procent. Omvendt har de valueorienterede selskaber ikke kunnet holde samme momentum og er således steget med mere beskedne 2,0 procent.

Som beskrevet længere nede i afsnittet om obligationer var investorernes opmærksomhed rettet mod chefen for den amerikanske centralbank og de mulige udmeldinger om den fremtidige amerikanske pengepolitik. Som beskrevet var der ikke de store udmeldinger på centralbank-symposiet i Jackson Hole, hvorfor de amerikanske renter over måneden ikke gjorde det store væsen af sig. Netop denne udvikling kombineret med en række svagere end ventede makroøkonomiske nøgletal gjorde, at aktieinvestorer i stedet prioriterede de vækstorienterede selskaber.

Kampen mellem value og vækst pågår således stadig, og efter forårets stærke performance i valueselskaber har de vækstorienterede selskaber været understøttet af blandt andet lavere amerikanske renter over sommeren og en tilsvarende tendens i august.

En væsentlig del af de udsving, man har kunnet registrere over måneden og specielt inden for Emerging Markets og specifikke industrigrupper, skyldes usikkerhed om den aktuelle kinesiske regulering af udvalgte industrier og sektorer og ikke mindst, hvad man bør kunne forvente sig frem mod partikongressen i 2022.

Som vi beskrev i seneste månedskommentar, har Kina reguleret kraftigt inden for områder som uddannelsesindustrien, teknologi og datasikkerhed generelt. Gennem august har der endvidere været rygter om øget boligbeskatning, restriktioner på alkohol og skat på spilaktiviteter.

Reguleringen og frygten for yderligere regulering har selvfølgelig sendt kraftige kursfald gennem de berørte områder af det kinesiske aktieindeks, men samtidig også mod andre selskaber blandt andet inden for gaming og ikke mindst de europæiske producenter af luksusvarer.

Selvom strategien fra kinesisk side fortsat er uklar, bliver det mere og mere klart, at man fra kinesisk side ønsker en omfordeling af velfærd til fordel for middelklassen. Derudover handler det naturligvis også om en målsætning fra præsident Xi Jinpings side om at fastholde magten efter partikongressen i 2022.

Der vil givetvis komme yderligere regulering over de kommende 12 måneder, men prissætningen på nogle af de berørte områder og ikke mindst områder i aktiemarkedet, som må betegnes som mere politisk immune, begynder at give mening i et langsigtet perspektiv, dog i et miljø præget af højere risiko.

I en måned uden møder i de store centralbanker var det årlige centralbank-symposium i Jackson Hole, Wyoming, som nævnt tidligere øverst på agendaen hos klodens renteinvestorer.

Historisk har netop dette symposion været brugt af den amerikanske centralbank til at komme med udmeldinger om ændringer i pengepolitikken. Dette skete dog ikke denne gang, hvor Fed-chef Jerome Powell blot bekræftede, at det mest sandsynlige er, at centralbanken senere i år vil påbegynde nedtrapningen af de obligationsopkøb, der blev igangsat i forbindelse med COVID-19-udbruddet i 2020.

Uden andre væsentlige begivenheder var der kun ganske små rentebevægelser. De 10-årige danske renter endte måneden med en stigning på 0,04 procentpoint, og den 2-årige steg med 0,01 procentpoint.

På det danske realkreditmarked så vi et mindre skift i den gode stemning, der herskede hen over sommeren. Merrenten på konverterbare realkreditobligationer over statsobligationer (OAS) steg i månedens løb og ligger fortsat langt højere end ved årets start. Rentestigningen og især OAS-stigningen betød mindre minusser fra obligationsbidraget i de forskellige Formueplejeforeninger.

Strategisk er der i august sket den ændring i obligationsporteføljerne i de blandede kapitalforeninger, at Investeringskomiteen har besluttet at skifte en fjerdedel af den europæiske renteafdækning ud med en amerikansk renteafdækning. Dette er selvfølgelig sket, fordi vi forventer, at de 10-årige amerikanske renter skal stige mere end de 10-årige tyske renter.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning