Vores investeringskoncept

4. maj 2021

Af aktiechef Otto Friedrichsen og senior porteføljemanager Erik Bech

De globale aktiemarkeder steg igen i løbet af april, men dog ikke i samme takt som i marts. Renterne havde også en mere rolig måned end de to foregående, men især de lange renter kravlede i slutningen af måneden lidt højere.

De globale aktiemarkeder steg igen i løbet af april, men dog ikke i samme takt som i marts. Renterne havde også en mere rolig måned end de to foregående, men især de lange renter kravlede i slutningen af måneden lidt højere.

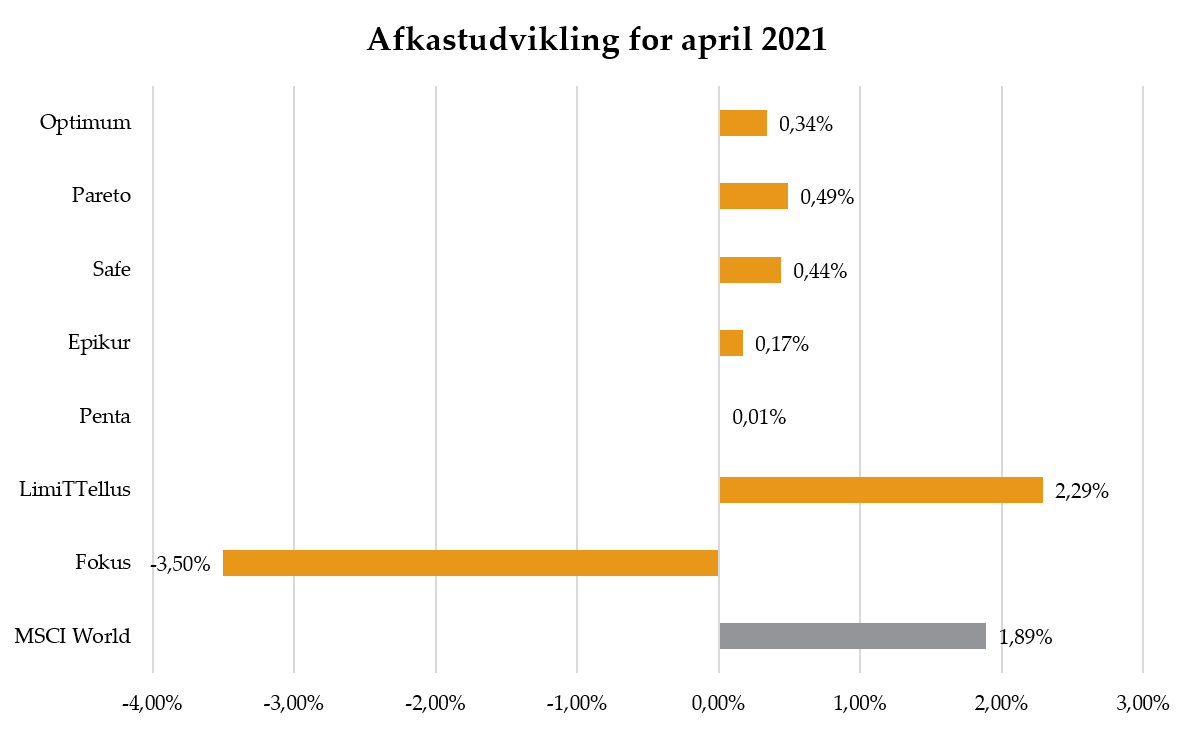

April var på mange måder en fortsættelse af de gode takter fra marts, om end stigningstakten gennem måneden var mindre. Overordnet set steg det globale aktiemarked – målt i danske kroner var MSCI World All Countries oppe med 2 procent ved månedens udgang.

Blandt aktiemarkedets elleve sektorer var der fremgang til ni ud af 11. I bunden med negative afkast lå energisektoren (-3 procent) og selskaber inden for stabilt forbrug (-0,2 procent), hvor de bedst performende sektorer var Teknologi (+3,8 procent) og Materialer (+3,3 procent).

Over måneden har der været perioder med både cyklisk og defensiv outperformance, men samlet set var der ingen afkastforskel på de konjunkturfølsomme- og ikke-konjunkturfølsomme selskaber. Det har der til gengæld været på value- og vækstfaktorerne, hvor vækst generelt har outperformet value og small cap-selskaberne.

Fordelt på regioner var det de amerikanske aktier (+3 procent) og europæiske aktier (+2,2 procent), der førte an, mens Emerging Markets (+0,1 procent) og Japan (-3,7 procent) lå i bunden. Udviklingen på de overordnede regioner afspejler i væsentlig grad det makroøkonomiske momentum, man har kunnet se over måneden, men desværre også udviklingen i COVID-19 i dele af verden, hvor Indien, Sydamerika og Japan i øjeblikket oplever en kraftig forværring af situationen.

Den økonomiske genopretning afspejles fortsat i de makroøkonomiske variable med nøgletal, der specielt i USA er kommet stærkt igen over de seneste kvartaler og niveaumæssigt på nogle områder befinder sig på de højeste niveauer i 35-40 år.

På rentesiden har de amerikanske renter stabiliseret sig over måneden, som på trods af de positive overraskelser på nøgletalsfronten faktisk ligger en smule lavere end ved udgangen af marts. Udviklingen har været en af de medvirkende faktorer til månedens sektorperformance, hvor teknologiselskaberne med en del af selskaberne, der er forholdsmæssigt rentefølsomme, har placeret sig i toppen rent afkastmæssigt.

I april lød også startskuddet for den amerikanske regnskabssæson for 1. kvartal. Her ved udgangen af april har cirka 60 procent af de amerikanske selskaber rapporteret regnskab for 1. kvartal, hvor tallene indtil videre har været domineret af bankerne og de store IT-selskaber. Over de kommende uger vil bredden i det amerikanske indeks fortsætte rapporteringen.

Indtil videre er der tale om en historisk udvikling, hvor op imod hvert niende amerikanske selskab overrasker de i forvejen høje indtjeningsforventninger blandt analytikerne. Stærk efterspørgsel efter varer og tjenesteydelser i kølvandet på COVID-19 understøtter fortsat mange af de allerstørste amerikanske IT-selskaber, mens den økonomiske genopretning understøtter aktiviteten i både investeringsbankerne og de mere traditionelle banker.

Derudover har mange af de amerikanske banker med en udlånsbog kraftigt reduceret deres modpartsrisiko i form af konkursrisiko. Det har betydet, at bankerne har reduceret forventningerne til fremtidige tab på deres udlånsbog og på denne baggrund tilbageført en del af de hensættelser, man foretog i kølvandet på marts 2020.

Ud over de mange positive nyheder på regnskabsfronten er et af fokusområderne for virksomhederne det tiltagende inflationære pres som, hvis ikke det sendes videre til kunderne, vil kunne udvande virksomhedernes overskudsgrad.

Samlet set ventes indtjeningen i 1. kvartal nu at stige med 46 procent, hvilket skal sammenlignes med en forventet indtjeningsvækst på 24 procent den 1. april. For hele 2021 ventes der nu en samlet indtjeningsfremgang på 33 procent for de amerikanske selskaber.

Siden nedgangen i aktieeksponeringen i marts har der ikke været ændringer til Formuepleje LimiTTellus´ samlede aktieeksponering. Eksponeringen er således fortsat 115 procent, hvilket svarer til en aktieandel på 88 procent. Rygraden er fortsat en eksponering mod kvalitetsselskaber, der er attraktivt prisfastsat inden for en klart defineret risikoramme, mens Formuepleje LimiTTellus’ øvrige placeringsmuligheder er eksponeret mod selskaber og områder i aktiemarkedet, der kompenserer investor for højere renter i kølvandet på en gradvis forventet reflation. Det er aktuelt en eksponering mod valueselskaber i USA og Europa samt et tiltagende fravalg af dyrt prisfastsatte amerikanske vækstselskaber, der synes sårbare i både det aktuelle reflations- og politiske miljø.

På rentesiden var det først på måneden relativt roligt med små udsving, men sidst på måneden kravlede især de lange renter lidt højere. Set over måneden som helhed er de danske 10-årige swaprenter steget med 0,07 procentpoint, mens de 2-årige danske swaprenter er oppe med 0,02 procentpoint. Nogenlunde samme udvikling har været tilfældet for de europæiske renter.

Det er i høj grad stærke makrotal og lidt højere inflationstal, der er baggrunden for de lidt højere renter. Det er dog en vanskelig øvelse at vurdere validiteten af de økonomiske nøgletal i øjeblikket, da sammenligningsgrundlaget er noget skævvredet på grund af de mange Covid-19-nedlukninger.

Så der er tale om ukendt farvand, hvor centralbankerne forsøger at sætte kursen med en rolig hånd. Selvom vaccinerne bliver rullet ud i en lind strøm i USA, og de økonomiske nøgletal viser fremgang, vurderer Den Amerikanske Centralbank fortsat, at det er for tidligt at drosle ned på deres stimulanser. De har stor fokus på inflationen – herunder om der er tale om en midlertidig stigning på grund af engangseffekter, eller om der kommer vedvarende inflation. Den Europæiske Centralbank holder også skruen lige i vandet, og her er der heller ikke udsigt til nævneværdige ændringer foreløbig.

På det danske realkreditmarked er der også faldet mere ro på, selvom øget rentefølsomhed på konverterbare realkreditobligationer presser markedet som helhed. Det har medført, at merrenten på danske realkreditobligationer er steget en anelse i den seneste måned. Kombineret med lidt højere renter har det medført, at en 30-årig 1,5% obligation med afdrag nu også er kommet under kurs 100, og derved i perioder været åben for udstedelse af lånetilbud.

Samlet set er danske realkreditobligationer attraktive i forhold til udenlandske alternativer, og det har skabt øget interesse fra især europæiske investorer. Så vi er fortsat fortrøstningsfulde og forventer, at danske realkreditobligationer vil give et ganske fornuftigt afkast på 12 måneders horisont.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning