Vores investeringskoncept

20. oktober 2020

Af Formuepleje

Som om 1. halvår ikke var hæsblæsende nok med udbruddet af den verdensomspændende Covid-19-pandemi, kulminerer 2020 den 3. november med det amerikanske præsidentvalg. På de finansielle markeder har tech-aktierne året igennem sat dagsordenen med ekstreme prisfastsættelser. Og på nøgletalsfronten har de fleste nøgletal rettet sig overraskende hurtigt op igen i forhold til de mest pessimistiske analyser.

2020 kommer til at stå tilbage som et af de mest historiske år nogensinde, og året er slet ikke slut endnu. Forude venter fortsat et helt kvartal med det amerikanske præsidentvalg den 3. november som den helt store begivenhed, ligesom EU og Storbritannien skal forsøge at nå til enighed om de endelige udtrædelsesvilkår i forbindelse med Brexit.

Det kommer oven i et første halvår, der helt og holdent stod i Covid-19-pandemiens tegn med voldsomme konsekvenser for lande, samfund, virksomheder, finansielle markeder og de enkelte individer i befolkningerne over hele kloden.

”2020 har på alle måder været et yderst begivenhedsrigt år – naturligvis på grund af corona. Det har sat et permanent aftryk på investeringsafkast, økonomisk vækst, statsbudgetter og hele vores dagligdag. Og man skal huske, at vi før corona befandt os i det længstvarende økonomiske opsving, der er målt, der var lav arbejdsløshed, og optimismen var spirende,” konstaterer Henrik Franck, investeringsdirektør og partner i Formuepleje.

Fortsættelsen husker alle:

”På blot få uger blev verden forandret med Covid-19-pandemiens udbredelse. Aktiemarkedet oplevede sin hurtigste og dybeste nedtur i historien, da virkeligheden om, at denne her coronavirus ikke var et isoleret kinesisk problem, pludselig gik op for investorerne og en stor del af verdens befolkning de facto blev sat i husarrest.”

Det pudsige er, at verden ser ud til at have rettet sig op hurtigere, end de fleste antog tilbage i februar og marts, hvor frygten for alvor havde fat. Siden har en lang række biotek- og medicinalselskaber verden over arbejdet på højtryk på at udvikle en vaccine, der kan kurere Covid-19, og forhåbningerne om succes på den front vokser hele tiden.

”Jo tættere vi kommer på en vaccine, jo mere vil den gamle økonomi, der er hårdest ramt af Covid-19, potentielt blive løftet tilbage i retning af sit gamle niveau,” siger Henrik Franck.

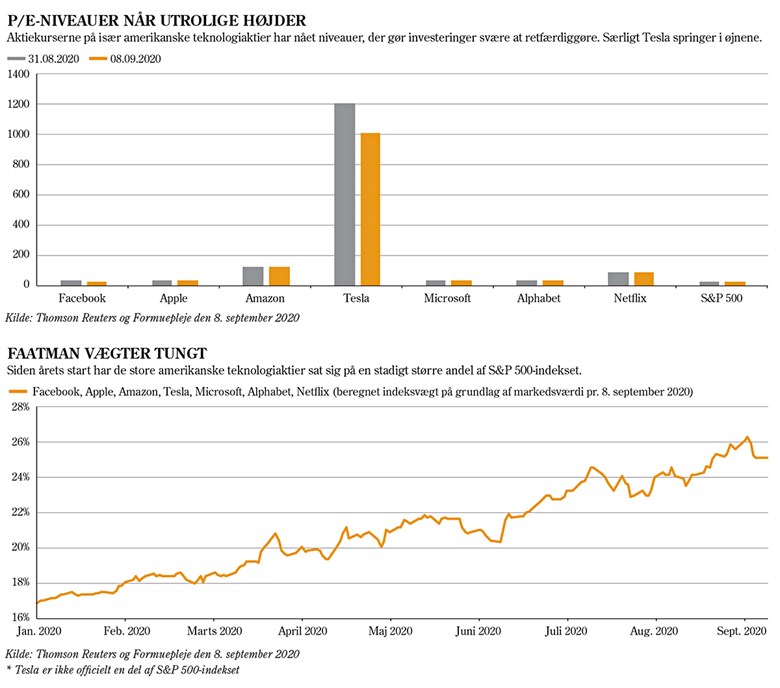

Helt sikker kan man dog ikke være. Som det vil være mange bekendt, er det ikke hele aktiemarkedet, der har lidt under Covid-19. De amerikanske tech-aktier er den klareste undtagelse, hvor selskaber som Amazon, Apple og Tesla indtil begyndelsen af september steg til nogle ekstreme niveauer, hvor aktiekursen langt oversteg, hvad indtjeningen i de pågældende selskaber kunne retfærdiggøre.

Jo tættere verden kommer på en eller flere vacciner, der kan bremse Covid-19, jo mere vil det kunne ændre investorernes fokus igen i retning af de selskaber, der ikke på samme måde har nydt godt af coronavirussen.

”En vaccine vil måske samtidig fjerne det meget høje fokus, der har været på tech-aktierne, der har været så iøjnefaldende på det amerikanske aktiemarked gennem hele 2020 – både med nogle vedvarende og meget store kursstigninger og pludselige fald uden konkret anledning, som vi så i begyndelsen af september,” nævner Henrik Franck og peger på, at man skal passe på med at sige, at alle teknologiaktier generelt er overvurderede og pr. definition alt for dyrt prisfastsatte.

Man kan ikke bare sige, at alle teknologiselskaber er for dyre. Mange af dem har indtjeningen med, og deres høje aktiekurser kan retfærdiggøres. For eksempel er Facebook, Apple, Amazon, Netflix, Alphabet (Google) og Microsoft steget så meget, at de nu udgør over 25 procent af S&P500- indekset. I begyndelsen af året var den samme vægt på omkring 17 procent.

Markedsdynamikken kan godt ændre sig igen, hvis det lykkes at udvikle en velfungerende vaccine, der kan få bugt med udbredelsen af Covid-19, påpeger Morten Obel Skriver, chefstrateg og partner i Formuepleje. Og der er meget, der tyder på, at en eller flere vacciner ikke lader vente lang tid på sig.

”P.t. er der syv vacciner i fase 3, og sandsynligheden for, at en medicin i fase 3 får endelig godkendelse er cirka 60 procent, og da de amerikanske sundhedsmyndigheder har sænket deres tærskel for, hvor effektiv den skal være, til 50%, så er der altså meget stor chance for, at vi snart får en Covid-19-vaccine på markedet. Det ændrer spillereglerne markant, fordi Covid-19 så overgår fra at være den her ukendte sygdom, som vi ikke kan behandle og derfor ikke kender alle konsekvenser af, til at være en almindelig sygdom, der kan behandles. Det betyder alt andet lige øget mulighed for, at vi kan vende tilbage til den hverdag, vi kendte før corona,” siger Morten Obel Skriver.

Det er gået langt hurtigere at få en lang række økonomiske nøgletal på nogenlunde ret køl igen, end de fleste havde fantasi til, da det stod værst til i februar og marts.

”Nøgletallene har leveret bedre i forhold til, hvor pessimistiske analytikerne har været. Da Covid-19 spredte sig og brød ud som noget, investorerne skulle forholde sig til i slutningen af februar, var den første reaktion, at det kunne blive lige så slemt som finanskrisen. Men relativt hurtigt gik forventningerne i retning af, at det ville komme ret hurtigt tilbage, fordi man kunne se vejen tilbage, hvor vi kom fra,” forklarer Morten Obel Skriver og fremhæver, at der ikke blot er tale om et enkelt eller to nøgletal, der er i bedring.

Det gælder over en bred kam.

”Det er de fleste nøgletal, der er kommet stærkt igen. Det er tillidsindikatorerne, det er IFO-tallene, og forbruget i USA er kommet fuldstændigt tilbage. Til dels er det også jobtallene, der er på vej frem igen, om end fra meget høje niveauer. Europa er anderledes, fordi hjælpepakkerne er designet til at holde folk i arbejde og i stedet kompensere virksomhederne. Privatforbruget holdes samtidig oppe mange steder, fordi der bliver ført en historisk lempelig pengepolitik, og der samtidig er blevet sendt et væld af finanspolitiske hjælpepakker på gaden. Det har i vid udstrækning holdt hånden under økonomierne, selv om en delvis nedlukning af lande og samfund, som vi har set, naturligvis ikke er gået ubemærket hen,” siger Morten Obel Skriver.

Jobtallene i USA er lidt et kapitel for sig. I februar og marts nåede arbejdsløsheden rekordhøje niveauer for at toppe i april – på rekordtid vel at mærke. Siden er det gået næsten lige så hastigt den anden vej.

”Arbejdsløsheden steg ekstremt, men er også kommet ekstremt hurtigt ned igen. Selvfølgelig ikke som før corona, men siden april, da den toppede i 14,7 procent, er den blevet presset ned måned for måned og lå på 8,4 procent i august. Spørgsmålet er, hvor langt den kan presses ned i de kommende måneder. Man må nok forvente, at tempoet daler, og at der går endnu et stykke tid, før vi rammer 3,5 procent igen ligesom i februar. Det vigtigste er imidlertid, om retningen fortsætter,” forklarer Morten Obel Skriver, og påpeger, at de hårdest ramte nøgletal i vid udstrækning har med samhandel mellem lande og industriproduktion at gøre.

I en tid med læssevis af transport- og rejserestriktioner er eksporten naturligvis ramt, og det kan godt trække ud en rum tid endnu.

”Det, der ikke er kommet tilbage, er alt, hvad der har med eksport at gøre. Det er både den generelle samhandel og serviceydelser over grænserne. Det skyldes jo de begrænsninger, vi har set i transporten og mobiliteten, og de restriktioner vil for en stor dels vedkommende være gældende i et stykke tid endnu og især ramme hotel- og rejsebranchen mere varigt. Derfor kan man alligevel godt have en forventning om, at langt det meste af verdensøkonomien kommer tilbage, men med den cementklods om benet, at der er de her begrænsninger. Folk holder ikke helt op med at rejse, det tager bare lang tid at komme tilbage hvor vi kom fra,” vurderer Morten Obel Skriver.

Og så skruer vi ellers tiden frem til den 3. november, hvor amerikanerne skal finde ud af, om de vil have fire år mere med præsident Trump ved roret, eller om Demokraternes Joe Biden skal overtage tøjlerne i Det Hvide Hus.

Præsidentvalget og udfaldet af det har potentielt stor påvirkningskraft af kurserne på de finansielle markeder. Inden corona var det derfor forventet, at valget skulle være den altoverskyggende begivenhed i 2020, men nu må Trump og Biden dele rampelyset med Covid-19.

Hvilken påvirkning det har, om Trump eller Biden vinder valget, er til gengæld mere mudret.

”Der er ikke noget entydigt billede af, hvad der sker, hvis Trump bliver genvalgt, eller hvis Biden formår at fravriste ham embedet. Historisk kan man ikke sige noget specifikt om, hvad der sker. Hverken når det er en republikaner eller demokrat, der vinder. Det samme gælder, hvis den vindende kandidats parti indtager begge Kongressens kamre. Det er omtrent 50/50, om aktierne stiger i de pågældende situationer, hvis man kigger historisk på det. Det beror altså på en konkret vurdering,” forklarer Henrik Franck.

Derimod er der historisk belæg for, at aktierne oftest stiger i perioden efter et valg.

”Man kan se, at seks måneder efter et amerikansk præsidentvalg ligger aktiemarkedet næsten altid højere. Ser vi en negativ kursreaktion som følge af valgresultatet, kan det derfor være en overvejelse værd at øge aktieeksponeringen og udnytte den mulige effekt,” nævner Henrik Franck.

Politisk er der i forhold til præsidentvalget i 2016, hvor Trump var oppe imod Hillary Clinton, ikke samme manøvrerum for, at han kan overraske.

”Overraskelsesmomentet er væk for Trump. I 2016 var det en kæmpe overraskelse, at han i det hele taget kunne blive valgt. I 2020 skal vi derfor ikke blive overrasket, hvis han kan blive genvalgt, så på den måde er det ikke sikkert, at der kommer nogen voldsom kursreaktion. Et genvalg af Trump vil dog muligvis skabe noget uro i USA, og det kan potentielt blive så voldsomme, at det kan få en påvirkning af de finansielle markeder. USA har altid været et polariseret samfund, og det er taget til ekstremer under Donald Trumps første embedsperiode,” konstaterer Henrik Franck.

Dysten mellem Trump og Biden bliver et opgør mellem to forskellige personligheder, og lige nu er meningsmålingerne akkurat i Bidens favør, men intet er afgjort, og det kan hurtigt ændre sig, når de skal debattere direkte mod hinanden på tv.

”For både Trump og Biden kan man argumentere for, at de begge kan påvirke de finansielle markeder. Med Trump ude af Det Hvide Hus vil det fjerne noget usikkerhed i markedet, selv om han i udgangspunktet ikke er dårlig for økonomien og aktiekurserne. Men med Biden ved roret vil der ske en ændring i retorikken fra Det Hvide Hus, og der vil komme færre af disse pludselige udfald fra den siddende præsident, som vi har set med Trump. Det vil medføre færre udsving og dermed mindre volatilitet, og det vil umiddelbart være godt for aktier,” siger Henrik Franck.

Til gengæld indebærer en valgsejr til Biden den risiko, at der igen kommer skattestigninger på dagsordenen.

”Et valg af Joe Biden – og ikke mindst hvis vi får demokratisk flertal i både Senatet og Repræsentanternes Hus – vil betyde, at der kommer til at blive talt om stigende virksomhedsskatter og en delvis tilbagerulning af dele af Trumps store skattereform. Det er nok ikke det første aktuelle emne, der står på Bidens dagsorden på grund af Covid-19-situationen, men risikoen er der, og stigende skatter er lig med potentiel modvind til aktier,” siger Henrik Franck og tilføjer, at valget ikke kun står mellem Trump og Biden, men også handler om sammensætningen af Kongressen.

Der har tidligere været indikationer af, at Demokraterne også ville vinde Senatet, men p.t. ser det ud til, at Kongressen bliver delt. Det store spørgsmål er, hvordan Donald Trump vil håndtere et muligt genvalg. Vil han skærpe sin facon og retorik og tage det til nye højder?

”Det er der en klar risiko for. Det kan komme Europa til skade, hvis han fjerner sit fokus fra Kina til Europa for eksempel. Et nyvalg af Joe Biden vil nok skabe noget mere ro og stabilitet på den front – i hvert fald retorisk. Til gengæld skal man forvente, at der vil blive stillet spørgsmål ved, om han er i stand til at lede USA. Joe Biden nærmer sig 78 år, men virker svag og næsten svækket i sin fremtoning, og det kan godt virke lidt bekymrende for, om han vil kunne holde hele embedsperioden ud, hvis han vinder,” afslutter Henrik Franck.

Artiklen er bragt i Magasinet FORMUE 04//2020. Vurderingerne om præsidentvalget er skrevet på et tidspunkt, da meningsmålingerne var mere lige end nu, hvor Joe Biden har et klart forspring over Donald Trump, og Demokraterne står til at vinde både Senatet og Repræsentanternes Hus.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning