Vores investeringskoncept

11. november 2020

Af senior formuerådgiver Hans Fink

Gælden stiger over tid hurtigere end indkomsten i danske husholdninger, og obligatoriske pensionsopsparinger bærer med sikkerhed en del af ansvaret. Heldigvis vokser opsparingen endnu hurtigere end gælden, og nettoeffekten kan være særdeles positiv for dig som langsigtet opsparer. I denne artikel sætter vi fokus på udviklingen, som kan have stor betydning for optimeringen af din økonomi.

I Formuepleje tror vi på god rådgivning og sparring for livet. Det er vores tilgang, uanset om temaet er optimering af din økonomi og formue, dine forhold omkring pension, op- og nedsparing – og faktisk også den måde, din gæld er sat sammen på. For netop gæld er for mange et overset område, men med den rette hjælp og rådgivning kan der også her være masser af muligheder for optimering.

En dansk husholdnings gæld udgør i gennemsnit 260 procent af den disponible indkomst*, hvilket faktisk er relativt højt. Heldigvis går den store gæld hånd i hånd med en tilsvarende høj opsparing, som ofte består af bolig(er), pension samt opsparing i aktier og obligationer.

Faktisk er nettoformuen hele 600 procent af den disponible indkomst for en gennemsnitlig dansk familie i 2019. Det er tæt på at være rekord og kun overgået af niveauet i 2007 lige inden finanskrisen, som det fremgår af grafen til højre.

Boligpriser har stor betydning for udviklingen i nettoformuen, og det er derfor ikke overraskende, at der er sket et markant fald i nettoformuen i perioden 2007-2009. Nok så interessant er det, at andre aktivers andel af formuen stiger efterfølgende. Der bliver simpelthen sparet mere op på pensionsordninger og i frie midler, og disse voksende opsparinger (og gæld) stiller nye krav til dig og måden du sparer op - og ikke mindst hvordan du bruger pengene i den rigtige rækkefølge.

*Disponibel indkomst er det beløb, en familie eller en person har til boligudgifter, forbrug eller opsparing, når skatter og renter er betalt.

Men inden vi kommer til den del, følger her en forklaring af, hvorfor den gennemsnitlige danskers opsparing vokser mere i dag, end den gjorde tidligere.

En af forklaringerne er manglende adgang til boliglån og kredit i det hele taget. Lånemulighederne har mange steder været begrænset af lavere boligpriser i flere år efter finanskrisen. Det har bragt ligevægt mellem den samlede gæld og gældsserviceringsevne (om indkomsten er stor nok til at dække ydelserne til gælden) og belåningsgrad (gæld i forhold til værdi af fast ejendom). Med andre ord har det taget næsten 10 år med positiv lønudvikling og stigende huspriser at indhente gældsniveauet fra finanskrisen.

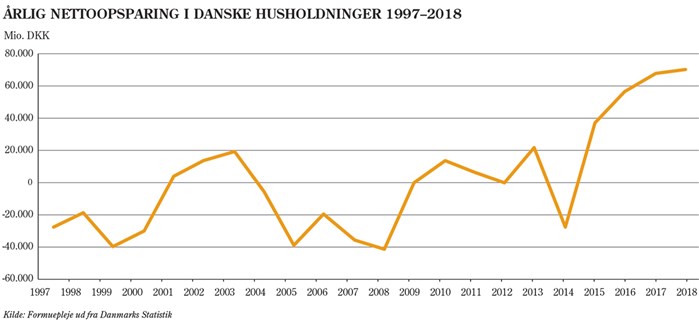

Den manglende adgang og lyst til at låne mere har sat sit præg på danskernes opsparing. Faktisk markerer finanskrisen et skifte fra stor negativ opsparing (større forbrug end indtjening) i årene 2005-2008 til en endnu større positiv opsparing i årene efter – med en enkelt undtagelse i 2014, se grafen nedenfor, der viser, hvor meget opsparingen udvikler sig i alt for danske familier hvert år. Her betyder en positiv nettoopsparing, at danskerne sparer op af deres indkomst, mens en negativ nettoopsparing betyder, at forbruget er større end den disponible indkomst.

En anden faktor, der spiller ind, er det lave renteniveau. Dels på opsparingsmulighederne og dels på beregningen af det strukturelle kreditniveau, der er et estimat af, hvor meget af kreditvæksten i samfundet, der kan forklares ud fra en række strukturelle forhold. I tilfælde af en rentestigning på 1 procentpoint vil der netop være balance mellem det beregnede og faktiske kreditniveau.

Den større opsparing ændrer på formuesammensætningen. Det største aktiv er bolig, men de seneste 10 år er to andre aktivtyper steget relativt mere: Opsparing i frie midler og pensionsordninger. Formuerne er altså blevet mere likvide end tidligere, og det lader til at være en tendens, der fortsætter. Tidligere var der en vis sammenhæng mellem opsparing og konjunkturerne. I dårlige år med stigende arbejdsløshed og beskeden reallønsfremgang er der blevet lagt mere til side end i gode år, hvor arbejdsløsheden har været lav og væksten høj. I sidstnævnte perioder har forbrug og investeringer oversteget indkomsten.

Men de seneste års højkonjunktur har været anderledes, for forbruget er forblevet lavere end indkomsten. De danske husholdninger opbygger dermed en kontracyklisk buffer på samme måde, som pengeinstitutterne har gjort. Den høje opsparing er en kærkommen stødpude netop i år, hvor væksten er faldet dramatisk i 1. halvår. Faldende indkomst og dårligere økonomiske udsigter behøver derfor ikke i så høj grad som tidligere at forplante sig i boligmarkedet.

Pensionsopsparing er den anden højdespringer i sammensætningen af danskernes formue. De højere pensionsformuer er ikke på samme måde en redningskrans på kort sigt for den enkelte familie, der mister indtjening som følge af for eksempel arbejdsløshed. Men de betyder meget for vores adfærd, når vi køber hus og stifter gæld. Det viser en omfattende undersøgelse, som Danmarks Nationalbank har offentliggjort denne sommer. Resultaterne bygger på data for en periode på over to årtier, så man får gældsudviklingen med over en lang periode for hver enkelt familie. Det mindsker risikoen for fejlkonklusioner, for så har man ikke kun tal med for det år, hvor familien eksempelvis lige har købt hus første gang og dermed stiftet stor gæld.

Generelt er pensionsordninger blevet særdeles udbredt de seneste 30 år i takt med indførelse og udvidelse af arbejdsgiverbetalte pensionsordninger. På baggrund af store mængder data for beskæftigede indenfor samme arbejdsområder kan man beregne, om obligatorisk pensionsopsparing påvirker vores låneadfærd.

Resultatet er statistisk signifikant og ganske markant: Højere obligatorisk pensionsopsparing medfører højere gæld. I gennemsnit stiger gælden 26 øre for hver ekstra krones opsparing (efter skat). Effekten er størst blandt yngre lønmodtagere og i husholdninger med stram økonomi.

Det vil alt andet lige sige, at hvis familien Jensen har en pensionsopsparing, der er 1 million kroner højere end familien Nielsens, så skylder familien Jensen 260.000 kroner mere end familien Nielsen. Men netto er Jensen selvfølgelig 740.000 kroner bedre stillet.

Så selvom der står store tal på pensionsordningerne i Danmark, medfører det altså ikke en vanvittig gældsætning.

Større pensionsopsparing og højere gæld er med til at øge husholdningernes balance, hvilket er med til at forklare, at den private gæld er højere i Danmark end i andre lande.

Alt det ovenstående spiller ind på, hvordan man sparer bedst muligt op og bruger pengene i den rigtige rækkefølge. Det er alt sammen noget, hvor Formuepleje kan assistere med den specialiserede rådgivning, som alle husholdninger kan have gavn af.

Et andet resultat af undersøgelsen er, at højere pensionsopsparing medfører større anvendelse af afdragsfrihed på realkreditlån. Blandt de 9.110 boligejere i undersøgelsen har 54 procent benyttet sig af afdragsfrihed på et tidspunkt. For hver 10 procent pensionsopsparingen stiger, øges sandsynligheden for anvendelse af afdragsfrihed med 2,8 procent.

Vi forventer, at pensionsformuen i Danmark vil fortsætte med at stige de kommende år. Det er især de arbejdsgiveradministrerede ordninger, der er volumen i. De udgør cirka 90 procent af den samlede pensionsopsparing i 2018 – mod 70 procent i 1999. ATP har opgjort, at 65 procent af de 18-64-årige danskere har en arbejdsgiveradministreret pensionsordning i 2017 mod blot 48 procent i 1997.

Der bliver også indbetalt mere end for 20 år siden.

I faste priser er den gennemsnitlige årlige indbetaling steget cirka 33 procent i perioden.

Kan du kende dig selv i ovenstående, giver tendensen til større formue og større gæld dig en række muligheder for at optimere forholdet mellem formue, opsparing og gæld. Det er ikke længere nok at købe fast ejendom og leve af værdistigningerne. Med pension som en vigtig brik i formuesammensætningen er det selvfølgelig vigtigt, at du sikrer, at du har den rigtige forvalter til at passe din opsparing. Det er en langsigtet investering, så dokumenterede gode resultater på lang sigt må være et krav.

Giver denne artikel anledning til yderligere spørgsmål, står Formueplejes rådgiverteam naturligvis til rådighed for at besvare disse. Tøv derfor ikke med at kontakte os, hvis det er tilfældet.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning