Vores investeringskoncept

5. marts 2024

Af viceinvesteringsdirektør Otto Friedrichsen

Som aktieinvestor skal man være opmærksom på de dynamikker, der for alvor viser sig efter to års kraftig opstramning i pengepolitikken. Udfordringer, der rammer de amerikanske erhvervsejendomme, gør især ondt på regionalbankerne, mens de store banker står anderledes stærkt.

Den amerikanske regnskabssæson er ved at være overstået, selskaber over en bred kam har rapporteret om udviklingen gennem 4. kvartal 2023 og ikke mindst om forventningerne til 2024.

I de seneste uger har der derfor været fokus på mange tal, men det, man særligt husker regnskabssæsonen for, er nok de særdeles stærke regnskaber fra de store amerikanske teknologigiganter og de meget positive kursreaktioner på disse selskaber – tænk bare på Nvidia (+16 pct.) og Meta (+20 pct.) på dagen for regnskabsaflæggelserne.

Der er til gengæld ikke mange, der husker den mellemstore amerikanske regionalbank New York Community Bankcorp., der for blot en måned siden faldt med knap 40 pct. på en enkelt dag i forbindelse med en kraftig stigning i bankens hensættelser til forventede tab på udlån inden for amerikanske erhvervsejendomme.

Kursreaktionen var og er (banken er faldet ca. 55 pct. siden ultimo januar) en reaktion på usikkerheden om bankens kapitalgrundlag og muligheden for at overholde den gældende regulering, hvilket også fik banken til at skære kraftigt i den forventede udbyttebetaling til aktionærerne.

De overraskende høje hensættelser til ejendomssektoren er en væsentlig del af forklaringen på denne bekymring og kommer under et år efter, at Silicon Vally Bank, First republik Bank m.fl. også fik investorerne til at rette blikket mod de amerikanske regionalbanker.

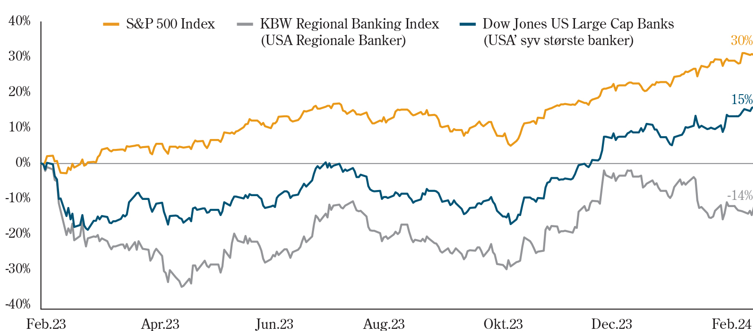

Kursudviklingen for de amerikanske regionalbanker i de seneste 12 måneder viser tydeligt markedets bekymringer. KBW regional US bank indeks er faldet med knap 14 pct., mens S&P 500 indekset er steget med knap 30 pct. Det svarer altså til en underperformance i regionalbankernes indeks på knap 45 pct. Til sammenligning er de syv største amerikanske banker (Dow Jones US Large Cap. Indeks) i samme periode steget med 15 pct.

Stor forskel på afkast mellem amerikanske banker og det generelle aktiemarked

Kilde: Formuepleje og Bloomberg

Afkastudviklingen dækker over en bekymring blandt aktieinvestorerne for indtjeningsudsigterne i de mindre amerikanske banker, som bl.a. har serviceret markedet for erhvervsejendomme med lån gennem en længere periode, hvor især tre forhold har udfordret ejendomssektoren i USA.

Tab og forventede tab på udlånsbogen kan være smerteligt for den/de enkelte regionalbanker, men den gode nyhed er, at de større implikationer på amerikansk økonomi på den længere bane nok vil være begrænsede.

Større banker er anderledes reguleret, har et stærkere kapitalgrundlag og en væsentlig mindre eksponering mod erhvervsejendomme i USA og udgør dermed ikke samme udfordring, som en gruppe af de mindre regionalbanker. I samarbejde med de store banker har den amerikanske centralbank da også over det seneste år været hurtig og effektiv til at stille likviditet og sikkerhed til de berørte banker.

Følgeeffekterne vil især kunne mærkes i mindre virksomheder, som har variabel finansiering hos de mindre amerikanske regionalbanker. Udfordringer i markedet for erhvervsejendomme har naturligt lagt en dæmper på udlånsaktiviteten blandt gruppen af banker, og det rammer især de mindre virksomhedskunder i form af øgede kapitalomkostninger.

Man kan sige, at de aktuelle udfordringer i den amerikanske ejendomssektor i sidste ende vil kunne understøtte den polarisering, der har kendetegnet det generelle aktiemarked på tværs af sektorer gennem en længere periode og særligt i den seneste regnskabssæson.

Som aktieinvestor skal man være opmærksom på de dynamikker, der viser sig efter to års kraftig opstramning i pengepolitikken – ikke mindst på det amerikanske marked for erhvervsejendomme.

Finanspolitik, et stærkt arbejdsmarked og ikke mindst en acceleration i investeringsaktiviteten understøtter aktuelt den amerikanske økonomi. Sammen med en skrappere regulering blandt de største banker er det medvirkende til at begrænse regionalbankernes effekt på den overordnede økonomi.

Flere mindre regionalbanker står givetvis over for fremtidige udfordringer – en udvikling, der samtidig vil kunne understøtte forskellen mellem stor og lille i det amerikanske aktiemarked.

Artiklen har også været bragt på finans.dk mandag den 4. marts 2024.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning