Vores investeringskoncept

20. november 2023

Af Deputy-Chief Investment Officer - viceinvesteringsdirektør Otto Friedrichsen

Efter fire måneders markante fald på aktiemarkederne vendte det i november. En turbulent periode, som især virksomheder med høj gæld og skrøbelige balancer har mærket. Det er dog ikke uden risiko at stirre sig blind på gæld og renteniveau.

De seneste fire måneder har budt på en svingtur for renter og aktier. Markant højere renter fra slutningen af juli til slutningen af oktober resulterede i aktiekursfald på 10 pct. målt ved det amerikanske S&P 500-aktieindeks. Klip til november. Aktuelt ligger vi lige uden for top-10, hvad angår månedsafkast siden finanskrisen – med udgangspunkt i et kraftigt fald i renterne, som har været et centralt omdrejningspunkt for udviklingen i aktier.

Regnskabssæsonen har været kendetegnet ved, at amerikanske selskaber leverede en indtjening, der var en anelse bedre end forventningerne. Resultaterne var primært drevet af en bedre håndtering af omkostningerne, hvorfor virksomhedernes forventninger til fremtiden blev et centralt omdrejningspunkt – også for kursreaktionerne.

Renteniveauet har også en effekt på forbrugeradfærden på længere sigt. Det afspejler sig til en vis grad i reaktionerne på regnskabssæsonen, ligesom renteniveauet har en væsentlig effekt på virksomhedernes gældsomkostninger og ultimativt risikoen for konkurs. I 1968 formaliserede professor Edward Altman en score, som grupperer virksomheder i relation til kreditkvalitet og konkursrisiko (finans- og ejendomssektorerne indgår ikke i beregningerne).

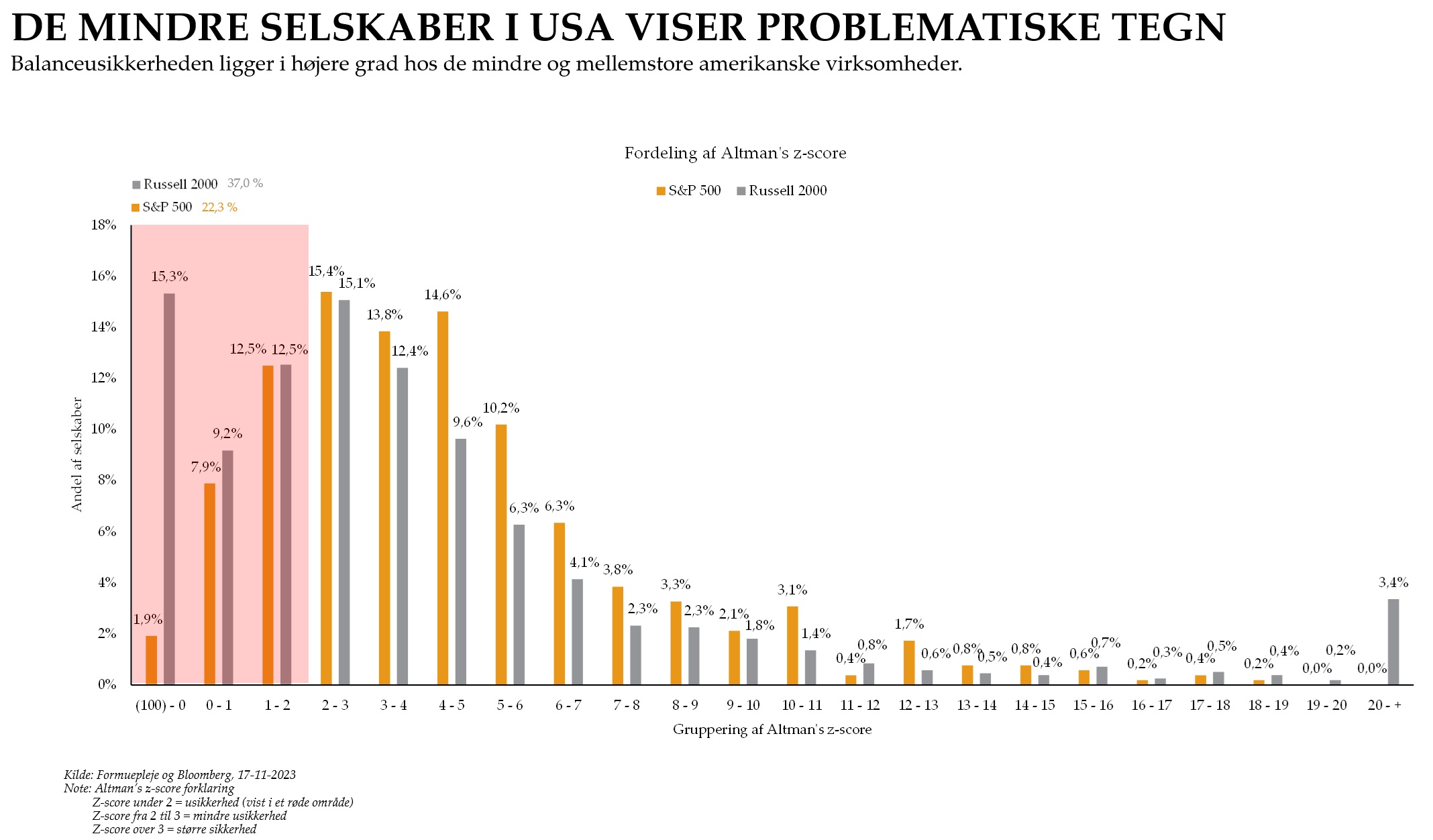

Grupperingen blev foretaget ved den såkaldte Altmans z-score, der inddeler virksomheder i grupperinger afhængig af bl.a. virksomhedernes profitabilitet, gearing, likviditet, solvens og aktivitet.

En Altman z-score under 1,8 anses for at bringe virksomheden i en højere risiko for konkurs inden for de kommende to år. Jo dårligere score, jo lavere kreditkvalitet og dermed også implicit højere konkursrisiko.

Inddeler man det amerikanske aktiemarked efter Altmans klassificering for selskabernes konkursrisiko, kan man faktisk tegne et ret præcist billede af de områder, investorerne har fokuseret på over de seneste fire måneder.

Det ser ud som følger: Selskaber med en lav Altmans z-score (under 1,8) har klaret sig dårligere end selskaber med en bedre Altmans score (lavere konkursrisiko) i perioden ultimo juli til ultimo oktober, hvor renterne steg kraftigt. Det på trods af at de højere amerikanske renter har udgangspunkt i en fortsat stærk amerikansk økonomi og behovet for at bremse udviklingen i inflationen.

Kursreaktionen skyldes formentlig i højere grad virksomhedernes balance og gældsstruktur i forhold til højere renters effekt på virksomhedernes konkursrisiko samtidig med den forventede effekt på omsætningen i forhold til forventede ændringer i forbrugeradfærden. Ganske som kursreaktionerne på regnskabssæsonen.

Specielt når man kigger på de mindre amerikanske virksomheder, der netop har højere gæld og mere variabel finansiering, bliver sammenhængen mere udtalt.

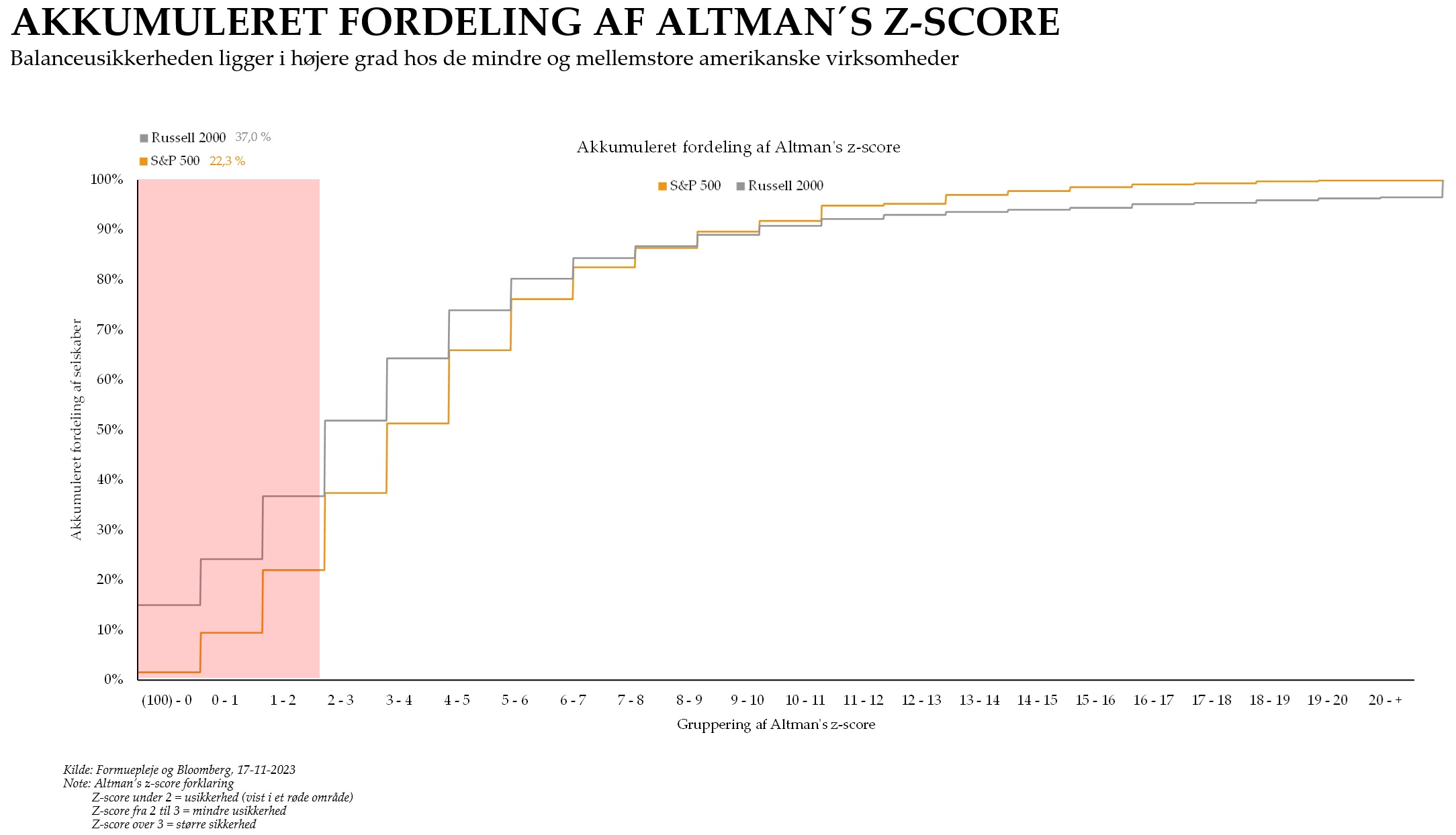

Dette synliggøres også, når man sammenligner indeksafkastet mellem f.eks. Russell 2000, som indeholder de små- og mellemstore amerikanske virksomheder, og det klassiske S&P 500, som alene fokuserer på de største selskaber. Hvor S&P 500 i juli/oktober-perioden gav et afkast på -10 pct., har Russell 2000 i samme periode givet et afkast på -18 pct. Omvendt gennem november har svagere nøgletal, lavere inflation og deraf lavere renter løftet aktier også i den nedre gruppe af Altmans score, der indikerer højere konkursrisiko.

På grafen kan det ses, at Russell 2000 scorer højere end S&P 500 i november på de tre første grupperinger af Altman's z-score. Samlet har Russell 2000 37% af indekset i det negative område, hvor S&P 500 kun har 22,3 %.

De dårligst scorende selskaber har altså ikke gjort det bedre end de bedst scorende selskaber i november, men lavere renter har trods alt også givet de mest risikable selskaber et afkast på niveau med de mindst risikable i relation til Altmans score. Forventningen om, at rentetoppen er nået, har dermed trods alt lettet presset på de mest udsatte selskaber i det amerikanske aktiemarked.

Hvor mange har fokuseret på en fortsat stærk amerikansk økonomi, har aktieinvestorer de seneste fire måneder i højere grad fokuseret på balancestruktur og gæld i kølvandet på rentestigningerne. Dårligere nøgletal i november og senest inflationstallene i sidste uge øger tiltroen til en rentetop fra den amerikanske centralbank, og så længe forværringen i nøgletallene og de lavere renter ligger inden for rammerne af historien om den bløde økonomiske landing, vil det tolkes positivt for aktier særligt i virksomheder med en højere konkursrisiko.

Når fokus igen retter sig mod vækst og den vækstomkostning, der potentielt venter i kølvandet på en historisk opstramning af amerikansk pengepolitik de seneste 18 måneder, er risikoen desværre, at billedet vender igen.

Artiklen har også været bragt på finans.dk mandag den 20. november 2023.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning