Vores investeringskoncept

1. marts 2022

Af Formuepleje

Frygten for, at den tilspidsede situation mellem Rusland og Ukraine udviklede sig til decideret krig, er blevet til virkelighed, efter at Rusland i sidste uge invaderede Ukraine. Det har naturligvis været den altoverskyggende og mest skelsættende begivenhed i februar, og det bliver også tilfældet i marts og muligvis længere frem i 2022. En permanent løsning med varig fred kan derfor have lange udsigter.

Længe var håbet ellers, at situationen kunne afværges ad diplomatiske veje, men med den russiske invasion er det uundgåeligt, og de militære konfrontationer er nu i gang.

Ukraine forsvarer sig efter bedste evne, og USA og Europa har svaret igen med de mest omfattende økonomiske sanktioner mod et enkelt land nogensinde.

Først og fremmest er de menneskelige konsekvenser af den ulyksalige udvikling naturligvis enorme, og der vil være mange tab. Når det er sagt, er det vores opgave at forholde os til de økonomiske og finansielle konsekvenser af udviklingen, og de kan potentielt være mange, hvoraf vi allerede har set de første.

Helt grundlæggende ligger det i kortene, at vi vil se mere volatile markeder i de kommende uger og måneder, fordi risikoaversionen vil svinge mellem risk on og risk off. På helt kort sigt er det umuligt at forudsige eller kvantificere de markedsbevægelser, vi kommer til at se.

Indtil videre er det finansielt og økonomisk Rusland, der er absolut hårdest ramt. Rublen faldt natten til mandag cirka 20 procent over for den amerikanske dollar, og Ruslands nationalbank hævede mandag renten fra 9,5 pct. til 20 pct. Samtidig er 400 mia. dollars af den russiske centralbanks samlede aktiver på 600 mia. dollars blevet fastfrosset i udlandet som følge af sanktionerne, ligesom en række aktiver ejet af rige russerne er blevet indefrosset. Derudover er et flertal af russiske bank udelukket af det internationale bankoverførselssystem SWIFT, så der ikke kan overføres penge til og fra Rusland. Det vil reelt lukke ned for Ruslands samhandel med omverdenen. Den russiske børs lukkede mandag også for al aktiehandel i forventning om voldsomme kursdyk, og der er forhøjet risiko for et såkaldt bank run på de russiske banker, hvor befolkningen hæver alle de kontanter, de kan.

Det er hårde sanktioner, som ikke kan undgå at ramme Rusland økonomisk, men det er heller ikke nogen gratis omgang for Europa, der f.eks. må forsyne sig med gas/energi andre steder fra. I dag står Rusland for den dominerende del af fossile brændstoffer ind i Europa og for cirka 40 pct. af gasleverancerne til Europa.

Om sanktionerne er nok til at sætte præsident Vladimir Putin og den russiske krigsmaskine under pres, er fortsat et åbent spørgsmål. Putin har uden tvivl kalkuleret med sanktioner, men alligevel vurderet fordelene ved en invasion af Ukraine er større.

Det indikerer, at han er villig til at gå langt, så derfor er det også uhyre vigtigt, at USA og Europa står sammen om sanktioner, der er endnu kraftigere end Putins kalkulationer. Her tænkes ikke på flytning af Champions League-finale fra St. Petersborg til Paris eller udelukkelse af Rusland fra den europæiske sangkonkurrence Eurovision, selv om man ikke skal negligere signalværdien i sportslige og kulturelle boykotter, der er meget synlige for den russiske befolkning.

Vores bedste bud er, at den militære konflikt næppe bliver kortvarig, og der vil være nogle langsigtede økonomiske, finansielle og politiske konsekvenser.

Politisk bliver et af de store spørgsmål Østersøregionen. Østersøen kaldes ellers Fredens Hav, men vi må forvente øgede spændinger, der potentielt også kan indbefatte Danmark, men med sikkerhed Finland og Sverige, der begge kan komme på tale som nye NATO-medlemslande.

NATO har allerede forstærket den militære tilstedeværelse i Baltikum og dermed sendt et klart signal til Rusland om, at et angreb på de tre baltiske lande ikke vil blive tolereret. Hvis NATO i de kommende uger vurderer, at trusselsniveauet intensiveres, vil man muligvis anmode Sverige og Finland om at kunne gøre brug af deres respektive territorier til lands, i luften og på søen. Dermed er der en vis sandsynlighed for, at Sverige og Finland vil blive draget ind i NATO’s forsvarssamarbejde, og det vil stille de to lande i en vanskelig situation, hvor de kan blive tvunget til at skulle tage stilling til spørgsmålet om NATO-medlemskab.

Vi vurderer risikoen for, at Rusland udvider sin militære aggression til at omfatte Estland, Letland og Litauen som meget lille. Der er kæmpe forskel på at invadere et alliancefrit land som Ukraine og så at invadere et NATO-medlemsland som et af de tre baltiske lande.

Ruslands krigeriske fremfærd har medført en helt ny situation i Europa. Tyskerne var til at begynde med noget henholdende i forhold til at sanktionere russerne på grund af Tysklands enorme afhængighed af russernes gasleverancer. Men Tyskland og kansler Olaf Scholz er vendt helt rundt på en tallerken og bakker nu både op om at lukke for størstedelen af russiske bankers adgang til SWIFT-systemet samt at hæve Tysklands forsvarsbudget med 100 mia. euro, så Tyskland kommer til at leve op til NATO-kravet om, at alle medlemslande skal bruge 2 pct. af BNP på sit forsvarsbudget.

Det er en historisk udvikling og vidner om situationens alvor. Herhjemme i Danmark skal vi i øvrigt forvente, at noget lignende sker. Det er måske der, hvor Putins strategi for alvor slår fejl. Putin ønskede mindre NATO ved Ruslands grænser, men resultatet ender uvægerligt med, at han får mere.

Europas nyopståede ønske om at frigøre sig fra afhængigheden af den russiske gas kommer også til at betyde yderligere intensivering af den grønne omstilling. På de finansielle markeder har vi allerede set markante kursstigninger på flere selskaber med energi og grøn omstilling som forretningsområde. Vi forventer, at den udvikling vil fortsætte i den kommende tid, og det påvirker vores forventninger til vores to Better World-fonde positivt.

Vi forventer af samme årsag også, at der på tværs af Europa kommer fornyet debat om atomkraft, og hvorvidt Tyskland eksempelvis skal genoptage den energiform på ny. Derudover vurderer vi, at der vil blive investeret massivt i LNG-anlæg, som gør det muligt at aftage gas i flydende form.

Hverken grøn energi eller LNG-gas løser imidlertid Europas kortsigtede energibehov. Derfor står vi sandsynligvis på tærsklen af en periode, hvor stigende energipriser vil føre til et øget inflationspres. Den geopolitiske situation vil samtidig føre til lavere forbrugertillid og muligvis vækstafdæmpning. Men finanspolitikken i form af øgede forsvarsudgifter og øgede investeringer, for eksempel i den grønne omstilling vil forhindre, at det udvikler sig til en egentlig recession.

Den helt nye situation, der er opstået som resultat af Ruslands krig i Ukraine, vil forventeligt også betyde, at pengepolitikken ikke bliver strammet så meget, som der var lagt op til for få uger siden. Det vil igen bidrage til, at vi ikke får recession, men kun en vækstafmatning.

På de finansielle markeder ser man ofte, at aktiemarkedet kommer sig hurtigt over store geopolitiske begivenheder i stil med den, vi ser udspille sig i Ukraine p.t. Typisk rammes de finansielle markeder negativt indledningsvist for at overvinde det tabte relativt hurtigt igen. Det kan man se ved at kigge på historiske begivenheder helt tilbage til 2. Verdenskrig. Man kan dog ikke slå fast med sikkerhed, at det bare går, som det plejer, idet geopolitiske begivenheder sjældent kan sammenlignes 1:1, og der også er undtagelser som f.eks. Oliekrisen i 1973, der tog mere end fire år for aktiemarkedet (S&P 500) at komme sig over.

Tager vi den konkrete situation, er det f.eks. uhyre sjældent, at en atommagt øger sit atomberedskab, som Rusland netop har gjort.

Efter den seneste tids aktiekursfald er det dog trods alt vores vurdering, at vi ikke er langt fra de niveauer, hvor vi vil overveje at købe de europæiske aktier tilbage, som vi solgte i slutningen af januar, i og med at februar generelt blev en måned, der udfordrede aktieinvestorernes risikoappetit.

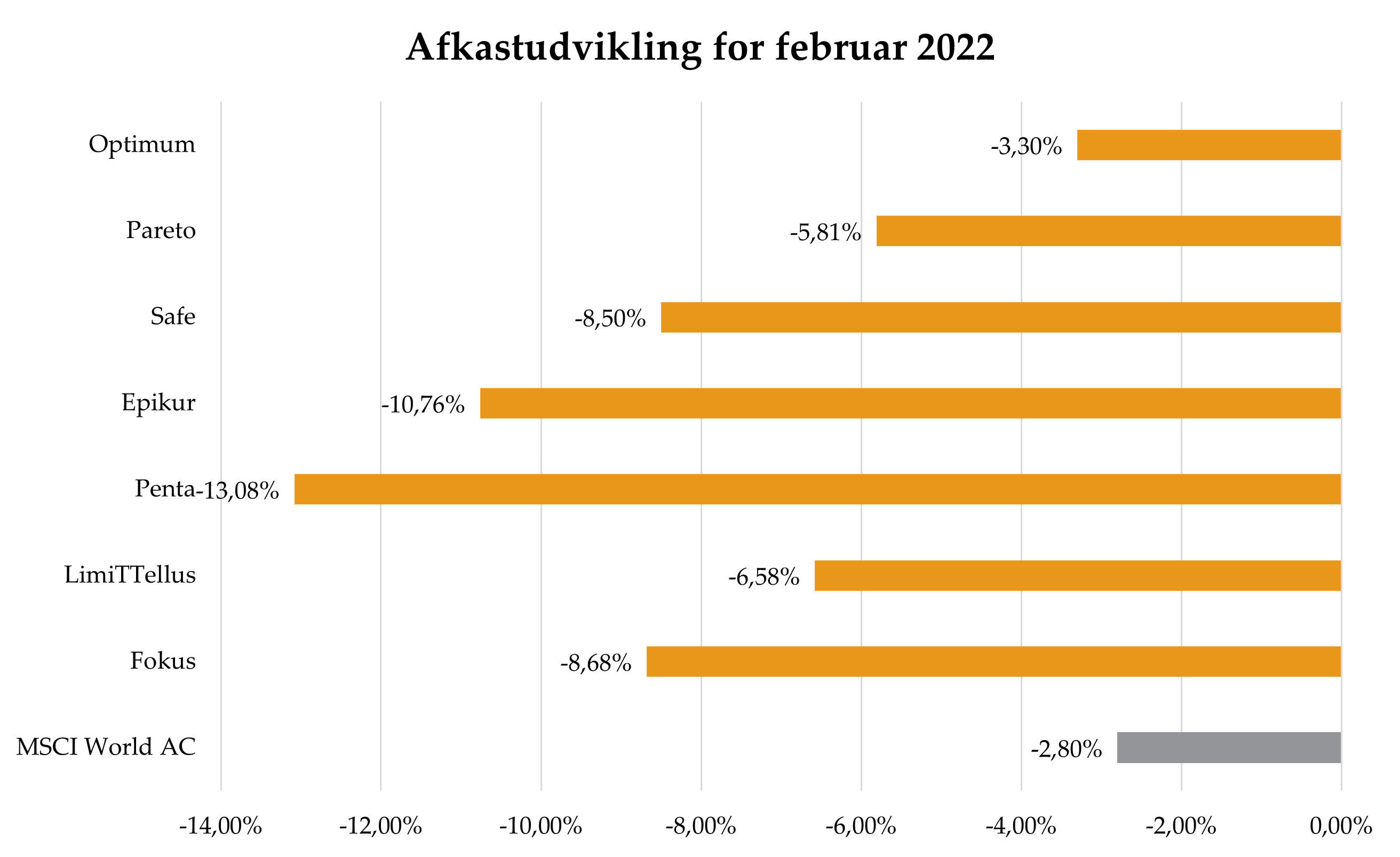

Det globale aktiemarked (MSCI World AC) faldt således 2,5 procent målt i danske kroner, mens Europa og Emerging Markets pga. tilknytning til Østeuropa og Rusland dykkede med henholdsvis 3,1 og 2,9 procent, ligesom USA faldt 3 procent, især trukket ned af de amerikanske teknologiaktier.

Presset på teknologi ses tydeligt i det globale aktiemarkedets sektorudvikling, hvor netop IT, Kommunikation og Cyklisk Forbrug alle leverede afkast på mellem -4,5 procent til -5,5 procent over måneden. De to eneste sektorer med positivt afkast var Materiale (+2,8 procent) og Energi (+1,5 procent), hvor prisstigningen på de underliggende råvarer formåede at kompensere for den tiltagende risikoaversion gennem februar.

Den negative stemning på aktiemarkedet i februar var især trukket af Rusland, der satte dagsordenen i den forgangne måned i modsætning til januar, hvor det især var udviklingen i renter og realrenter, der optog fokus.

Europas og USA´s markante sanktionssvar mod Rusland har resulteret i voldsomme bevægelser i de russiske finansielle aktiver som valuta, renter, aktiemarkedet og f.eks. finansielle kontrakter, der sikrer investor mod russisk konkurs. Også på energimarkedet har udviklingen været markant, og i lyset af Europas energiafhængighed er olie- og gaspriser steget med 21 procent og 29 procent.

Højere energipriser (drevet af situationen omkring Rusland) i en europæisk økonomi, hvor centralbanken forsøger at reducere den allerede høje udbudsdrevne inflation samtidig med en normalisering i vækstniveaet, har været en af de væsentligste udfordringer til aktieudviklingen i Europa gennem februar. Man kan næsten glemme, at det også har været regnskabssæson, hvor selskaberne har afrapporteret for 4. kvartal og generelt vist ganske robust udvikling med indtjening og især omsætning højere end ventet.

Nogle voldsomme kursreaktioner springer dog i øjnene hos selv kæmpestore amerikanske teknologivirksomheder som Meta (Facebook) og Amazon. Skuffelsen i Meta blev straffet hårdt med et fald på over 26 procent efter regnskabsfremlæggelsen, som svarede til det største tab af markedsværdi et amerikansk selskab nogensinde har oplevet på dagsniveau. Den efterfølgende dag fulgte Amazon trop, blot med modsat fortegn, og steg med knap 14 procent efter sit regnskab – svarende til den største forøgelse af markedsværdi på en dag i et amerikansk selskab.

Udviklingen viser med tydelighed vigtigheden i at fokusere på driftskvalitet og værdiansættelse i et marked, hvor renter og realrenter gradvist bliver et alternativ til aktieinvestering igen.

På det overordnede niveau er der ikke fortaget ændringer i Formuepleje LimiTTellus, der er kapitalforeningernes aktieeksponering. Samlet udnyttes 92,3 procent af aktieandelen svarende til en aktieeksponering på 120 procent.

Eskaleringen i Ukraine kommer i øvrigt efter, at februar højst uventet begyndte med et kursskifte i de pengepolitiske signaler fra ECB. På den måde kan man på obligationsmarkederne dele februar over i to halvdele – en med markante pengepolitiske ændringer og en med store geopolitiske ændringer.

Fra i december at have beskrevet renteforhøjelser i 2022 som ”usandsynlige” var ECB-chef Christine Lagarde efter rentemødet 3. februar pludselig ikke nær så afvisende og pointerede i stedet, at ECB i den nuværende situation har ganske svært ved at forudsige den fremtidige inflation, hvorfor centralbanken bliver nødt til at være ’fleksibel og dataafhængig’.

Det kan oversættes til, at ECB er meget usikre på hvad den rigtige pengepolitik i fremtiden vil være og derfor vil være afhængig af den fremtidige udvikling i de økonomiske nøgletal. Med andre ord er den såkaldte ’forward guidance’, hvor ECB fortalte markedet om den forventede fremtidige renteudvikling, ikke længere i brug. Markedsdeltagerne tolkede dette som om, at ECB ville sætte renten op to gange (á 0,25 procentpoint) i 2022, hvilket er mere end mange ECB-medlemmer er komfortable med, så tiden op til Ruslands invasion af Ukraine blev brugt på at tale markedet til ro.

Krigen i Ukraine øger dog atter presset på ECB. Det altoverskyggende spørgsmål på rentemarkederne har siden invasionen været ”hvordan skal en centralbank reagere på krigen og sanktionerne?”.

På den ene side vil vi med meget høj sandsynlighed opleve stigende inflation drevet af stigende energipriser. På den anden side vil sanktionerne (og de stigende energipriser) betyde lavere økonomisk vækst. Markedet har valgt at forvente en lidt mindre aktiv ECB i 2022, hvorfor der ved udgangen af måneden nu blot forventes en halv rentestigning á 0,25 procentpoint fra tidligere to. Alt i alt er renterne derfor steget ganske betydeligt i Danmark og Europa i februar – og mest i de lange renter.

Risikoen er, at vi får højere inflation og lavere økonomisk vækst. Vi forventer, at ECB i den aktuelle situation vil bekymre sig mest om risikoen for lavere økonomisk vækst og derfor på sit møde den 10. marts vil moderere det rentestigningssignal, som blev sendt efter mødet den 3. februar. Det er med andre ord sandsynligt, at Ruslands invasion af Ukraine medfører, at den første renteforhøjelse i Eurozonen bliver udskudt. På længere sigt er det fortsat vores forventning, at renterne skal højere op – også i Europa – men vejen derhen bliver nu lidt længere.

Også på valutafronten ser vi forskydninger. Ikke overraskende er euroen blevet svækket, fordi den europæiske økonomi må forventes at blive ramt hårdere end andre økonomier, og fordi den amerikanske dollar typisk betragtes som sikker havn. Hvis den geopolitiske situation eskalerer yderligere, forventer vi, at dollaren vil stige yderligere. I Formuepleje mener vi, at euroen er strukturelt undervurderet, og vi vil derfor benytte yderligere dollarkursstigninger til at sælge en del af vores dollareksponering.

Herhjemme er merrenten (OAS) på konverterbare danske realkreditobligationer steget igen i februar, med det resultat at hvis man ønsker fast rente og afdragsfrihed i 30 år, så er det en 3% obligation, der er udstedelsespapiret. For 12 måneder siden var det en 0,5% obligation. Udvidelsen af merrenten skyldes blandt andet, at der på baggrund af udmeldingen fra ECB har været en generel udvidelse af kreditspænd på kreditobligationer og mellem lande – eksempelvis er spændet mellem 10-årige tyske og italienske statsobligationer steget med cirka 0,35 procentpoint.

Som situationen er nu, har merrenten på danske konverterbare realkreditobligationer i forhold til statsobligationer i de sidste 25 år kun været højere i forbindelse med finanskrisen i 2008. Formuepleje forventer ikke at skulle ud på finanskriseniveauer, hvorfor obligationsporteføljerne er positioneret mod en indsnævring af denne merrente.

Slutteligt vil vi fremhæve, at Formuepleje op til Ruslands invasion af Ukraine har haft to mindre positioner i Rusland – en enkelt aktieeksponering og en enkelt virksomhedsobligation.

Aktieeksponeringen drejede sig om energiselskabet Lukoil, som blev afhændet på dagen for den russiske invasion af Ukraine. Dermed har Formuepleje ikke længere nogen aktieeksponering i Rusland.

Derudover har Formuepleje haft en kreditobligation i Russian Railways. Denne investering er på linje med aktieinvesteringen i Lukoil forsøgt frasolgt, så Formuepleje ikke længere har nogen eksponering i Rusland, men frasalget er endnu ikke gået igennem. Salgsprocessen er i gang, men er kompliceret af dårlig likviditet i markedet (det svært at finde en køber), og dels er der en del uklarhed om sanktionerne over for Rusland, og det besværliggør desværre salget.

Vi håber, at salget kan fuldføres hurtigst muligt, så vi ikke har nogen eksponering i Rusland, da sidste torsdags aggression fra Rusland på en række områder bryder med Formueplejes tilgang til ansvarlig investering. Op til den russiske invasion af Ukraine var vi i forvejen kraftigt undervægtet i Rusland.

Derudover kan vi oplyse, at vi i april 2021 besluttede at lukke investeringsforeningen Formuepleje Rusland blandt andet med begrundelsen, at ”transitionen mod demokratiske og økonomiske reformer i Rusland er gået i stå, ligesom der er indført yderligere handelsrestriktioner fra EU’s og USA’s side over for Rusland. Ikke meget tyder på, at den udvikling vender.”

Den vurdering bekræftes beklageligvis i lyset af den seneste tids udvikling.

Investeringsstrategi ultimo februar 2022

|

Aktier, globale

|

92% af maksimal eksponering. Overvægt af kvalitets- og valueaktier samt europæiske aktier. |

|

|

Maksimal eksponering. Kreditrisiko dog kun lidt over benchmarkniveau (Global High Yield). Overvægt mod emerging market- virksomhedsobligationer samt Europa på bekostning af USA. |

|

Sikre obligationer, uden gearing |

Minimumseksponering. Forventet negativt afkast over de kommende år. |

|

Sikre obligationer, med gearing

|

Maksimal eksponering, idet der vil kunne forventes et positivt afkast med en investerings-horisont på over 12 måneder (selv ved moderat stigende lange renter). Varighed på den ugearede obligationsportefølje er 1,9 år. |

Bidragydere til Udsyn er Formueplejes investeringskomite med investeringsdirektør Henrik Franck, adm. direktør Niels B. Thuesen, direktør Frank Reisbøl og direktør Søren Astrup samt aktiechef Otto Friedrichsen og senior porteføljemanager René Rømer.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning