Vores investeringskoncept

1. februar 2022

Af Formueplejes investeringskomite, Otto Friedrichsen, René Rømer og Klaus Blaabjerg

I dette Udsyn kigger Formuepleje nærmere på de finansielle markeders noget vaklende start på året. En udvikling, der er trukket af accelererende inflation, udsigten til renteforhøjelser, mulig vækstbekymring – og så den anspændte geopolitiske situation mellem Rusland og Ukraine.

Med op mod 4 millioner nye tilfælde om dagen på globalt plan nåede spredningen af coronapandemien sit hidtil højeste niveau i januar. Presset på sundhedssystemerne blev også forværret, men samtidig var der tydelig evidens for, at den nye omikronvariant har meget milde symptomer og kun i meget få tilfælde er livstruende. Antallet af coronarelaterede dødsfald faldt dermed til sit laveste niveau siden oktober 2020.

Der var derfor også en voksende erkendelse af, at behovet for at opretholde vidtgående restriktioner var aftagende. I Danmark, som er et af de lande med højest andel af vaccinerede, blev det besluttet, at covid-19 ikke længere er at betragte som en samfundskritik sygdom, og alle restriktioner blev ophævet med udgangen af januar.

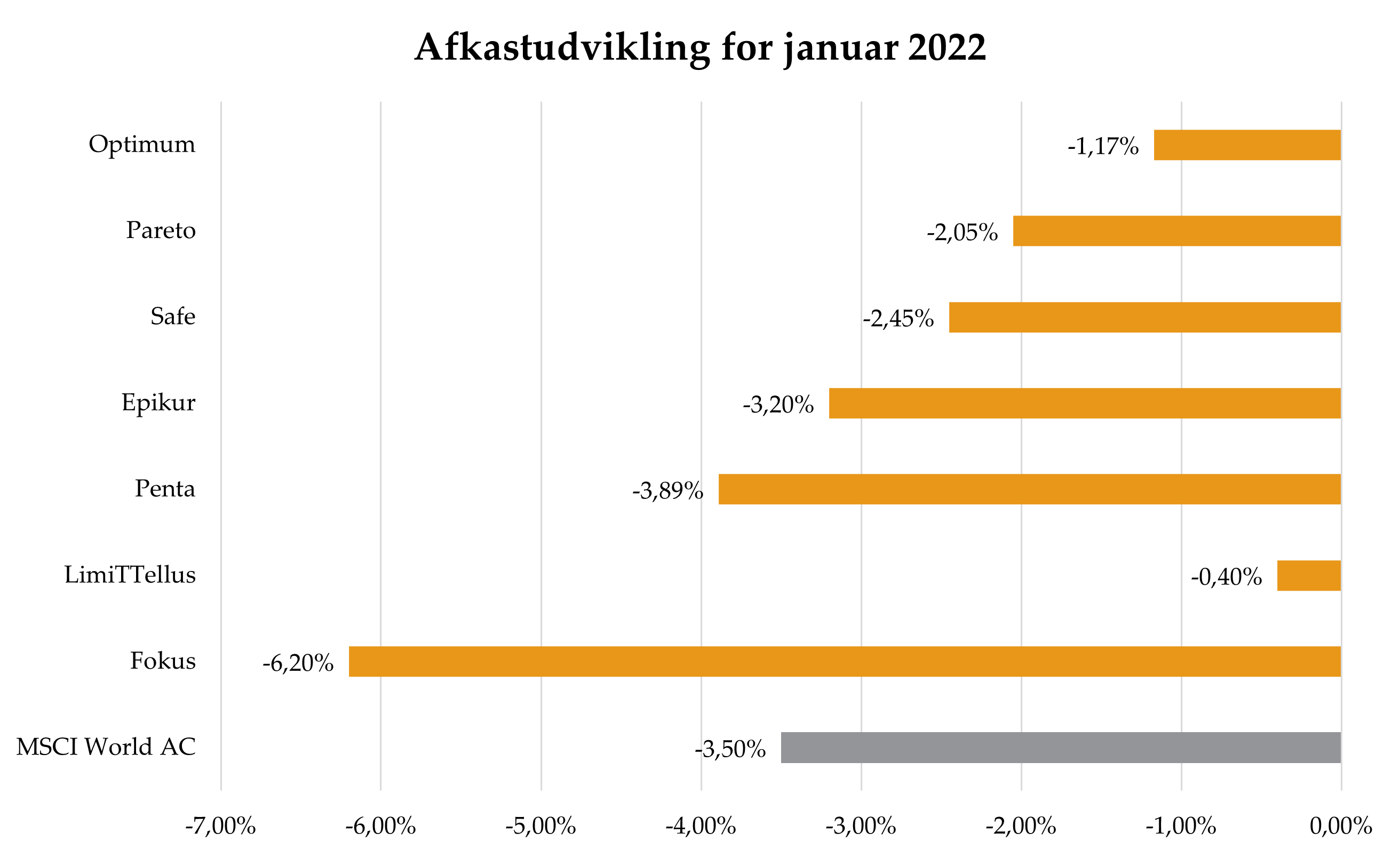

Starten på året har budt på negativ udvikling på de finansielle markeder. Udviklingen er trukket af accelererende inflation, udsigten til pengepolitiske stramninger og bekymring for, at væksten i verdensøkonomien har kulmineret. Dertil kommer, at konflikten mellem Rusland og Ukraine truer med at udvikle sig noget værre, og det har allerede påvirket de finansielle markeder. Selvom konflikten har potentiale til at blive et tema, der kan påvirke de finansielle markeder yderligere i de kommende uger og måneder, er det trods alt næppe noget, der varigt vil sætte sig i markederne.

I første omgang vil de finansielle implikationer af en optrapning af konflikten være, at renterne vil falde en smule, og specielt aktierne i Europa vil initialt kunne få en hård medfart. Vi tror dog på at det hurtigt vil rette sig igen og givetvis til et højere niveau end i dag. Derfor holder vi lidt af krudtet tørt til at købe aktier op efter eventuelle negative markedsreaktioner. Ligeledes tror vi næppe på at vi får fire-fem renteforhøjelser i USA i år, som markedet er prisfastsat efter.

Aktiekursfald på op mod 10 procent vidner om en måned med markante bevægelser på aktiemarkedet, men også en måned, der dækker over en enorm bredde i den aktiekorrektion, som har været kendetegnende for mange aktieindeks. Samlet set sluttede det globale aktiemarked i januar med et fald på 3,4 procent målt i danske kroner anført af USA med de største kursfald (-4,2 procent), mens Europa (-3,2 procent) og Emerging Markets (-0,4 procent) klarede sig bedre.

Forklaringen på de regionale forskelle skal ses i relation til aktiemarkedets sektorperformance. Blandt aktiemarkedets 11 sektorgrupperinger var det IT (-6,8 procent) og Cyklisk Forbrug (-6,6 procent) der lå i bund, mens Energi (14,8 procent) og Finans (2,9 procent) var eneste områder med positivt afkast. De amerikanske aktieindeks´ eksponering mod teknologi var således toneangivende for deres udvikling, mens Europas dominerende eksponering mod Finans omvendt gavnede denne region over måneden.

Årsagen til den udfordrende aktiestart på 2022 skal findes i tre forhold:

For det første har det markante skifte, der er sket i markedets forventninger til den amerikanske centralbanks forventende rentesti og deraf højere renter, været en betydelig ændring, som aktieinvestorer har skullet tilpasse sig. Gennem måneden er antallet af forventede rentehævninger og ikke mindst udløb af den eksisterende obligationsbeholdning blevet diskuteret (se obligationsafsnit nedenfor).

For det andet er forventningen til en mere aggressiv rentesti i USA sket i kombination med faldende forventninger til inflation på længere sigt samt en fladere rentekurve (renteforskel mellem lange og korte renter). Begge dele er en indikation af den tvivl, der er om vækstforventningerne på længere sigt samtidig med, at det reale alternativ til aktier over måneden således er steget betydelig (realrente: nominelle renter minus inflationsforventningerne), hvilket går hårdest ud over de aktier, der er prisfast på de højeste multipler (særligt de amerikanske IT- og kommunikationsaktier).

For det tredje har den tiltagende konflikt mellem Rusland og NATO øget nervøsiteten og ikke mindst risikopræmien blandt aktieinvestorer.

Den højere realrente samt en fladere amerikanske rentekurve har udfordret dyrt prisfastsatte områder af aktiemarkedet og ikke mindst områder af aktiemarkedet, der bærer en højere følsomhed over for ændringer i realrenten. Derfor har aktiekursfaldene over måneden været størst blandt teknologisektorerne, Nasdaq-indekset i USA (-7,1 procent) og ikke mindst danske aktier (-9,2 procent).

Væsentligt bedre er det gået områder i aktiemarkedet, der er karakteriseret ved lavere værdiansættelse samt mere traditionelle forretningsmodeller, som i højere grad kompenserer investor for rentestigninger. Europæiske aktier har således gjort det bedre qua deres høje eksponering mod Finans, men også det amerikanske Russell 1000-valueindeks er således blot faldet med 2,6 procent over måneden.

Formuepleje LimiTTellus, der er aktiekomponenten på tværs af kapitalforeningerne, har gennem januar været understøttet af fokus på attraktivt værdisætte kvalitetsselskaber, men også eksponeringen mod europæiske og amerikanske valueaktier. Også afdelingens 15 procent solgte Nasdaq-eksponering (gevinst ved kursfald i Nasdaq-indekset) har været understøttende for, at LimiTTellus over måneden har leveret et merafkast i niveauet 3 procentpoint.

De markante kursbevægelser blev også benyttet til at lukke den solgte Nasdaq-position samt reducere den europæiske eksponering med udgangspunkt i Ukraine-konflikten. Samlet har LimiTTellus ved månedens udgang en samlet aktieeksponering på 120%.

På de internationale obligationsmarkeder var fokus især rettet mod den amerikanske centralbank (FED) og rentemødet i denne i slutningen af måneden. I månedens løb var flere FED-medlemmer ude med kommentarer om, at centralbankens store beholdning af amerikanske stats- og realkreditobligationer sandsynligvis vil begynde at blive nedbragt allerede i år, hvilket var tidligere, end markedsdeltagerne havde forventet. På selve rentemødet åbnede centralbankchef Jerome Powell desuden for, at styringsrenten kan blive hævet med mere end de 1,00 % i 2022 som markedet forventede, hvis ellers de økonomiske nøgletal tilsiger det. Alt i alt har dette ført til pæne rentestigninger i især USA, men også i Europa.

Ret bemærkelsesværdigt forventer markedsdeltagerne nu, at den europæiske centralbank (ECB) vil begynde at hæve renterne allerede i år. Dette på trods af ECB-præsident Lagardes udmeldinger om, at rentehævninger i eurozonen i 2022 er ’usandsynlige’.

Herhjemme var fokus i januar 2022 mest på udvidelser i merrenten på danske konverterbare realkreditobligationer (OAS-spændet). Efter decembers spændindsnævring er OAS-spændet nu næsten tilbage på samme niveau som ved indgangen til december, hvilket vi i Formuepleje vurderer er et for højt niveau. Det har resulteret i et negativt og utilfredsstillende afkast i Formuepleje Fokus.

Horisontafkastet ser fortsat fornuftigt ud, specielt hvis OAS-spændet indsnævres igen. Af samme årsag er obligationsstrategien baseret på forventninger om OAS-indsnævringer og stigninger i især de lange renter.

Markedet for virksomhedsobligationer er i lighed med aktie- og obligationsmarkedet kommet lidt skidt fra land i 2022. Det er de samme faktorer, som har drillet aktiemarkedet, der driller markedet for virksomhedsobligationer.

Når vi kigger på regionerne, har Europa klaret sig bedst med et afkast på -1,5%. USA har klaret sig værst med et afkast på -3%, mens EM har leveret -2,6%. At Europa har klaret sig bedst, er kommet vores globale high yield fond til gode, da den gennem længere tid har været overvægtet Europa. Vores globale high yield fond har i januar leveret et merafkast på ca. 1%. Vores fond for EM virksomhedsobligationer er omvendt ca. 1% efter sit benchmark, hvilket skyldes en overvægt af Kina.

I Kina forventer vi, at den kinesiske stats initiativer med henblik på at understøtte ejendomssektoren vil virke stabiliserende. Vi forventer derfor fortsat ikke, at problemerne i Evergrande vil kaste Kina ud i et nyt ”Lehman Brothers”-moment.

Ser vi på markedet for virksomhedsobligationer for resten af 2022 er vi fortsat positive. Konkursraterne blandt de europæiske og amerikanske virksomheder ligger på et meget lavt niveau (ca. 1%). Dette forventer vi vil fortsætte ind i 2023. Set i dette lys er effektive renter på ca. 7% i vores to kreditfonde attraktivt.

I Danmark er det som nævnt besluttet, at coronavirus ikke længere skal klassificeres som en samfundskritik sygdom, og alle restriktioner er ophævet. Det er Formueplejes klare forventning, at vi vil se en lignende udvikling i de fleste andre udviklede lande i løbet af første kvartal 2022. Der er derfor udsigt til, at vi indenfor de næste få måneder vil se en tilbagevenden til en vis normalitet, om end flaskehalsproblemerne i vareøkonomien vil aftage gradvist gennem 2022.

Varemanglen, herunder mangler på en række essentielle komponenter i produktionen, er således fortsat akut, og det vil forventeligt tage tid, inden udbudssituationen er tilnærmelsesvis normaliseret. Det samme gælder situationen på arbejdsmarkedet, hvor der fortsat er mangel på visse typer af arbejdskraft – særligt blandt relativt lavtlønnede i servicesektoren. Vare- og komponentmanglen samt et presset arbejdsmarked har været stærkt medvirkende til de stigninger, vi har set i inflation og lønninger igennem hele 2021 og som er fortsat i januar 2022.

Mod slutningen af 2021 var der begyndende tegn på, at udbudssituationen var i bedring, og disse tendenser fortsatte i januar. Med udsigt til at restriktionerne gradvist vil blive ophævet i løbet af de kommende uger og måneder, forventer vi i Formuepleje, at udbudssituationen gradvist vil nærme sig en normaltilstand, og den øjeblikkelige mangel på arbejdskraft vil aftage i takt med, at udbuddet af arbejdskraft øges. Samtidig forventes det, at efterspørgselssituationen gradvist vil nærme sig en normalisering i løbet af første halvår.

Konkret betyder det, at den ekstraordinært høje efterspørgsel på fysiske varer vil aftage, og en større del af efterspørgslen vil rette sig mod serviceydelser. På den baggrund forventer vi, at den stigning, vi har set i inflationen, vil kulminere omkring midten af 2022 og herefter stabilisere sig på et væsentligt lavere niveau i løbet af andet halvår.

Den amerikanske centralbank har sendt et klart signal om, at der er pengepolitiske stramninger på vej, herunder renteforhøjelser og nedbringelse af centralbankens beholdning af obligationer. Rentemarkederne forventer nu, at der kommer fire eller fem renteforhøjelser af 0,25% i 2022.

I Formuepleje forventer vi ikke, at den pengepolitiske opstramning i USA bliver helt så kraftig som det, rentemarkederne nu har inddiskonteret. Vi forventer, at der maksimalt vil komme fire renteforhøjelser af hver 0,25% og vi udelukker ikke, at der kun kommer tre renteforhøjelser i USA. Til gengæld forventer vi, at der også vil være en række rentestigninger i 2023 – så forskellen til vores renteforventninger er, i væsentlighed, hvor lang tid der går før fasen med rentestigninger er overstået. Vurderingen i Formuepleje er, at FED vil acceptere lidt højere inflation end tidligere, før de strammer så kraftigt op, som markedet forventer. Vi forventer derudover, at inflationen vil falde signifikant i andet halvår. Vi forventer fortsat, at de lange renter i USA skal stige til over 2% i løbet af 2022.

I Europa har ECB indikeret, at der vil gå betydeligt længere tid, inden man begynder at hæve styringsrenterne. Det vil tidligst ske, når ECB har afsluttet obligationsopkøbsprogrammerne, og de fortsætter i hvert fald til og med 3. kvartal 2022. I Formuepleje forventer vi, at ECB først vil begynde at hæve renterne løbet af 1. kvartal 2023, men det forudsætter naturligvis, at vi får ret i vores forventning om, at inflationen i Europa vil begynde at falde igen i løbet af året. Hvad de lange obligationsrenter angår, forventer vi, at renterne vil stige med 0,25-0,5 procentpoint i løbet af 2022, men der er kun begyndelsen på rentestigninger, der vil fortsætte i 2023.

Aktiestrategien har siden november 2020 været langt an på en forventning om en stejlere rentekurve, altså at forskellen mellem de lange og de korte renter ville blive større. Valueaktier gør det typisk godt i et sådant rentescenarie, og vi har derfor været markant overvægtet denne type af aktier. Samtidig har vi siden marts 2021 solgt en future-kontrakt på de dyrt prissatte teknologiaktier i Nasdaq-indekset. Vi benyttede de kraftige aktiekursfald på særligt teknologiaktierne til at købe den solgte Nasdaq-future tilbage (Nasdaq-indekset var på det tidspunkt faldet med 15% siden toppen i slutningen af december) samt at nedbringe eksponeringen til europæiske aktier, som har en betydelig valuebias, men også kortsigtet mere følsomme overfor en forværring af forholdet mellem Ukraine og Rusland.

Merrenten på danske konverterbare realkreditobligationer er som nævnt ovenfor steget betragteligt i januar, og OAS-spændet er nu tilbage på niveauet ultimo november. Som en konsekvens af stigningen i OAS-spændet har Formuepleje Fokus fået en særdeles skuffende start på 2022. Afkastet i kapitalforeningerne, som også investerer i konverterbare realkreditobligationer, er også negativt påvirket af stigningen i OAS-spændet og de resulterende kursfald på konverterbare realkreditobligationer, men det opvejes i stort omfang af, at afkastet på aktieporteføljen trækker i den rigtige retning.

Vurderingen er, at stigningen i merrenten på danske realkreditobligationer er markant overdrevet. Vi forventer, at det vil blive indsnævret igen i løbet af 2022, hvilket betyder, at afkastudsigterne for Formueplejes rentemotor og Formuepleje Fokus er særdeles attraktive. Ved uændrede renter og uændret OAS-spænd vil 12-måneders afkastet i Formuepleje Fokus være på cirka 6 procent. Det forventede attraktive afkast fra rentemotoren vil også bidrage positivt til afkastet i kapitalforeningerne, herunder særligt Formuepleje Penta, hvis afkast er blevet væsentligt negativ påvirket af de højere renter på danske realkredit siden første kvartal 2021.

|

Aktier, globale

|

92% af maksimal eksponering. Overvægt af kvalitets- og valueaktier samt europæiske aktier. |

|

|

Maksimal eksponering. Kreditrisiko dog kun lidt over benchmarkniveau (Global High Yield). Overvægt mod emerging market- virksomhedsobligationer samt Europa på bekostning af USA. |

|

Sikre obligationer, uden gearing |

Minimumseksponering. Forventet negativt afkast over de kommende år. |

|

Sikre obligationer, med gearing

|

Maksimal eksponering, idet der vil kunne forventes et positivt afkast med en investerings-horisont på over 12 måneder (selv ved moderat stigende lange renter). Varighed på den ugearede obligationsportefølje er 2,4 år. |

Bidragydere:

Formueplejes investeringskomite

Aktiechef Otto Friedrichsen

Senior porteføljemanager René Rømer

Chef for kreditteamet Klaus Blaabjerg

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning