Vores investeringskoncept

19. april 2021

Af viceinvesteringsdirektør Otto Friedrichsen

Den 9. november 2020 præsenterede det amerikanske medicinalselskab Pfizer effektdata på deres COVID-19-vaccine. Disse data var så gode, at de blev startskuddet for de seneste fem måneders meget positive aktieafkast på 20 procent.

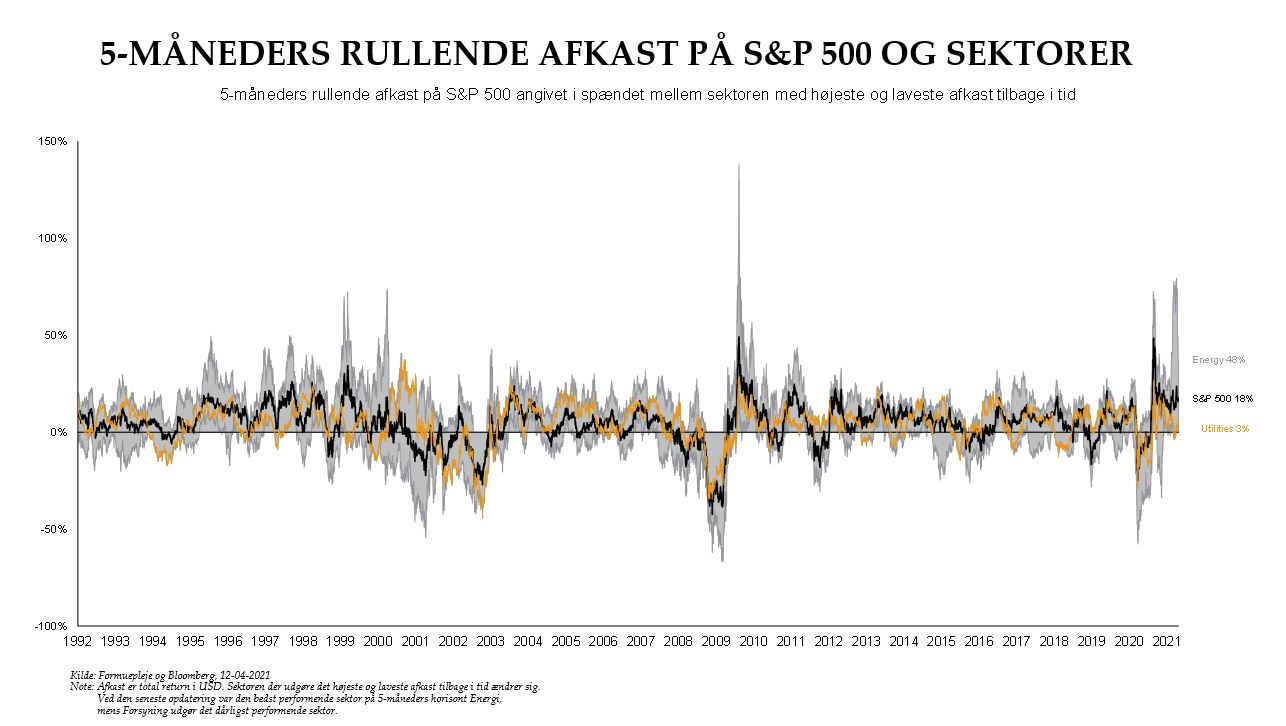

Aktiemarkedet består af 11 sektorer, som er en opdeling af selskaberne, afhængig af deres driftsfokus, sådan at man som investor kan følge udviklingen i industriselskaber, IT, Sundhed osv. Opbrydes de 20 procent i sektorafkast, viser der sig dog en mere nuanceret udvikling i afkastet. Ikke mindst er det iøjnefaldende, hvor store forskellene mellem de forskellige sektorafkast har været over perioden.

Energisektorens afkast over de seneste fem måneder ligger helt i top med et samlet afkast på lidt over 50 procent stærkt efterfulgt af Finans (30 procent) og Cyklisk Forbrug (20 procent). I bunden ligger de sektorer, som ikke er konjunkturfølsomme, nemlig Forsyning (3 procent), Stabilt Forbrug (7 procent) og Sundhed (8 procent). Forskellen mellem den bedste og dårligste sektor i perioden er således tæt på niveauet 50 procent.

Dertil kan nævnes, at ingen sektor siden finanskrisen har kunnet fremvise et afkast som Energi over de seneste fem måneder, og at fem måneders afkastet i energisektoren de seneste 20 år aldrig har været højere end ved udgangen af 1. kvartal 2021.

Baggrunden for udviklingen skal findes i flere forhold, men specielt et har været omdrejningspunktet de seneste fem måneder: Introduktionen af effektive vacciner har reduceret konkursrisikoen i udvalgte områder i aktiemarkedet.

Selvom konkursrisikoen i nogle af økonomiens hårdest ramte områder stadig er et tema, så har aktieinvestorerne revurderet konkursrisikoen i en sektor som eksempelvis energi.

Voldsomme fald i olieprisen sidste år skabte naturligt nok en forventning om, at en del af energiselskaberne ikke længere ville være levedygtige (deraf faldende kurser på energiselskaberne). Hjælpepakker og en gradvis økonomisk genopretning har været med til at reducere denne konkursrisiko, og det samme har forventningen om en snarlig normalisering af global økonomi efter fremkomsten af de gode vaccinenyheder i november 2020.

Det samme gør sig gældende for andre industriområder og områder, hvor man fra statens side aktivt har tilført kapital for at forhindre konkurs. At forventningen om konkurser er faldet, kan også ses i aktieindeks for små og mellemstore virksomheder og i den nu væsentligt lavere rente, investorerne kræver for at låne penge ud til virksomheder gennem virksomhedsobligationer.

Et sidste område, hvor den lavere konkursrisiko kan ses, er blandt bankerne (Finanssektoren er steget over 30 procent de seneste fem måneder). I 4. kvartal 2020 begyndte bankerne således i større skala at tilbageføre nogle af de hensættelser, man havde foretaget i forventningen om stigende konkursaktivitet.

Sagt med andre ord forventede bankerne, at konkursaktiviteten ville stige markant i kølvandet på COVID-19, og derfor bogførte man tab på den forventede konkursstigning. Det er omfanget af denne forventede konkursaktivitet, bankerne har ændret i kølvandet på vaccinerne, og som flere af de amerikanske banker i sidste uge begyndte at indtægtsføre igen, fordi konkurserne i det omfang, man ventede dem for 12 måneder siden, nu bliver væsentligt færre. Europæiske banker forventes fremadrettet at gøre det samme.

Den positive kursudvikling som følge af forventningen om færre konkurser er en engangsindtægt for aktieinvestorer, hvorfor det positive forventede aktieafkast fremadrettet i langt højere grad skal komme fra indtjeningsfremgang i selskaberne. Indtjeningsforbedringer efter den økonomiske genopretning samt gradvis normalisering er omdrejningspunkterne i det nuværende konjunkturmiljø.

Derfor bør målsætningen være at fastholde konjunkturfølsomme områder i aktiemarkedet, som har mulighed for at kompensere investor for gradvist højere renter i takt med, at økonomien over det kommende år nærmer sig et mere sencyklisk opsving. En væsentlig højere værdiansættelse af aktiemarkedet generelt sammenlignet med situationen for 12 måneder siden vidner om, at investorernes forventninger er kørt op.

Af den grund er fokus herfra på attraktivt værdiansatte selskaber, der kan vise varige indtjeningsforbedringer frem mod et mere sencyklisk konjunkturstadie.

Artiklen har også været bragt i Jyllands-Posten og Finans.dk mandag den 19. april 2021.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning