Vores investeringskoncept

1. maj 2020

Af viceinvesteringsdirektør Otto Friedrichsen

Modsat marts oplevede april en kraftig aktiefremgang og blev dermed endnu en historisk aktiemåned. De seneste måneders kraftige bevægelser har accelereret vægtforskellene mellem de forskellige sektorer. En udvikling man som investor aktuelt skal forholde sig til.

ktiemarkedet bevæger sig i øjeblikket i krydsfeltet mellem de enorme hjælpepakker fra politikere og centralbanker på den ene side og de økonomiske realiteter, der de fleste steder tegner sig i de økonomiske variable, på den modsatte.

I dette krydsfelt har vi set væsentlige afkastforskelle og vægtforskydninger i indeksene. Med afkastudviklingen i april bør man som langsigtet investor forholde sig til disse forskydninger ud fra et fundamentalt perspektiv.

Hvor marts var præget af en panisk stemning og ikke mindst markante aktiekursfald, har april budt på mere moderate kursudsving og en samlet positiv udvikling på 12% for det brede globale aktiemarkedsindeks MSCI World All Countries (målt i danske kroner).

Kigger man ned i de enkelte aktiesektorer, er der dog relativt stor forskel på, hvordan marts og april samlet er forløbet. Blandt de sektorer, der har klaret sig bedst, finder man Sundhed (+9%), IT (+3%) og Stabilt Forbrug (+1%), mens vi bunden finder sektorer som Energi (-15%%), Finans (-15%) og Industri (-9%).

I det hele taget har de seneste otte ugers markante kursudvikling og ikke mindst forskellene sektorerne imellem medført betydelige vægtforskydninger i mange aktieindeks.

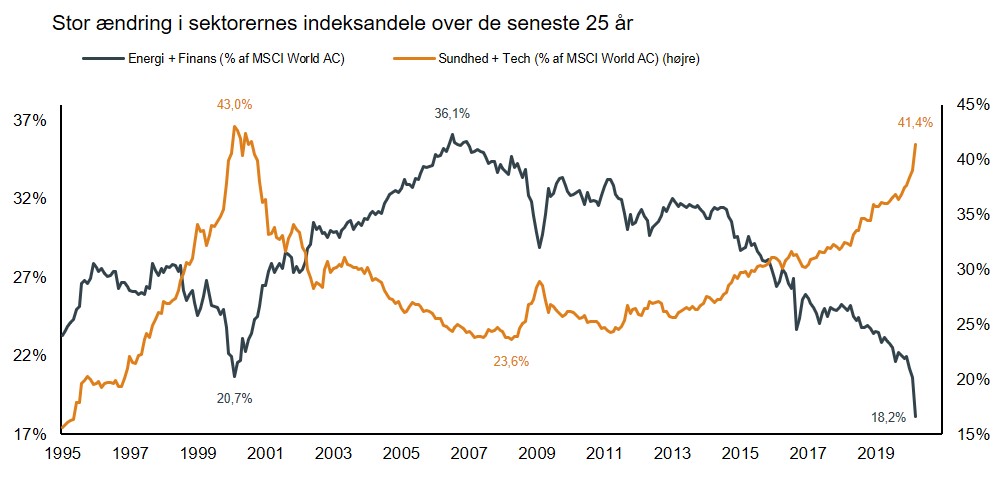

I det globale aktieindeks udgør summen af IT og Sundhedsselskaberne i dag 41% af det samlede indeks, mens Finans og Energi blot udgør 18%. Niveauerne og ikke mindst vægtforskellen mellem de to grupper er ikke set større siden 2000.

Det samme gør sig gældende på selskabsniveau, hvor de fem største amerikanske aktier i dag udgør cirka 20% (Microsoft, Apple, Amazon, Alphabet og Facebook) mod 18% i 2000 (Microsoft, GE, Cisco, Intel og Wal-Mart).

Kilde: Formuepleje & Bloomberg

Meget er sket på selskabssiden siden IT-boblen, men den aktuelle sammensætning af aktieindekset dækker naturligvis over de ændringer, der er sket i bl.a. kølvandet på finanskrisen og ikke mindst den digitalisering, der kendetegner mange områder af økonomien.

Energiselskaber presses af den grønne omstilling og strukturelt lavere oliepriser. Senest har efterspørgselseffekten fra Covid-19 sendt olieprisen i historiske kursfald, hvilket naturligt nok har reduceret den samlede vægt af energiselskaber i indekset væsentligt.

Bankerne har i kølvandet på finanskrisen fået reguleret deres forretningsomgang og ikke mindst krav til solvens. Likviditetsforhold og konkursrisiko har sammen med en historisk vækstopbremsning i kølvandet på Covid-19 og ikke mindst kraftigt aftagende inflationsforventninger udfordret bankernes aktuelle og fremadrettede indtjening.

På den modsatte side står IT-selskaberne, som for manges vedkommende er velkapitaliserede og eksponeret mod mange af de områder, der oplever fremgang – både strukturelt, men også i kølvandet på Covid-19. Det er for eksempel streaming, cloud, gaming, e-commerce og meget mere. Ikke sagt at IT-selskaber vil forblive uberørte af de nuværende økonomiske udfordringer, men i det langsigtede perspektiv blandt globale investorer har IT-selskaber fortsat en væsentlig plads i porteføljerne blandt både aktive og passive investorer.

Sundhed fremstår som den klassiske sektor med den relative attraktive performance i perioder med økonomisk usikkerhed. Derudover indeholder sektorens selskaber også netop løsningen på Covid-19-problemstillingen omkring kapacitetspresset på det globale sundhedsvæsen, og heri gemmer der sig også en mulig upside, som vi har set flere eksempler på f.eks. med den amerikanske biotekvirksomhed Gilead.

Regnskabssæsonen i USA startede i forrige uge og de europæiske, inkl. de danske, regnskaber begynder at blive offentliggjort de kommende dage og uger.

Meldingerne fra virksomhederne både før og under rapporteringsstarten har været, at visibiliteten over de kommende kvartaler er meget begrænset. Også derfor har mange selskaber trukket deres guidance og melder således ikke ud, hvad de forventer, der vil ske på kort- til mellemlangt sigt.

Det er i sig selv ikke overraskende, når aktiviteten på globalt plan kollapser, arbejdsløsheden eksploderer og nøglen til genstart af økonomierne ligger i de enkelte landes åbningsstrategier. Derfor ser vi heller ikke voldsomme kursbevægelser på disse udmeldinger fra virksomhederne.

Blandt de konkrete regnskabsdata domineres tallene fortsat af bankerne. De amerikanske og europæiske banker har skruet markant op for hensættelser til misligholdte lån. Det er en konsekvens af den økonomiske opbremsning og ikke mindst forhøjede modpartsrisiko, som bankerne forholder sig til. Omvendt har vi i denne uge set flere af de største amerikanske techselskaber rapportere ganske positive tal for 1. kvartal. Flere melder om et overraskende stærkt 1. kvartal trukket af årets to første måneder og efterfølgende en markant opbremsning i marts.

Dette understreger igen, at for langt de fleste selskabers vedkommende bliver det 2. og 3. kvartalstallene, der kommer til at indeholde den økonomiske nedlukning og dermed bliver afgørende for kvantificeringen af den økonomiske Covid-19-effekt på selskaberne. Alle forventer, at 2020 vil være et afskrevet indtjeningsår, hvorfor muligheden eller skuffelsen ligger i det indtjeningsrebound, som markedet ser indfinde sig i løbet af 2021. For nuværende handler det for mange virksomheder om at komme gennem nedlukningen, når det gælder likviditet og solvens.

Aktiekursstigningerne, som vi har set siden 23. marts, har været markante, men er i et historisk perspektiv ikke unormale. Aktiekursstigningerne skal naturligvis ses i perspektivet omkring de nuværende økonomiske realiteter, der rammer de forskellige markeder, hjælpepakkerne, genåbningsstrategierne og ikke mindst den likviditetsjagt og rebalancering, der dominerede markederne i sidste halvdel af marts.

De seneste fem uger er aktieinvestorer blevet belønnet for at påtage sig aktierisiko i et omfang, der ikke er set siden finanskrisen. Belønningen er dog faldet kraftigt i takt med, at aktierne har genvundet niveau, og belønningen for at påtage sig aktierisiko er i dag langt tættere på et mere normaliseret niveau.

Det er ikke ensbetydende med, at man skal sælge alle sine aktier, men man skal som langsigtet investor forholde sig til, at man ikke længere, i samme omfang som i marts, bliver belønnet for at tage aktierisikoen i en verden, der fortsat er domineret af et kraftigt økonomisk chok og lav sigtbarhed.

Det langsigtede potentiale i aktier bunder i en selektiv prioritering af fundamentale selskabsforhold, der understøtter den enkelte virksomheds langsigtede indtjening. Uanset om selskaberne opererer inden for energi, finans, IT eller sundhed.

Kommentaren er også bragt i InsideBusiness den 30. april 2020

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke og læs mere om Formuepleje, vores investeringsløsninger, og hvad vi kan gøre for dig og din formue.

Hold dig opdateret om investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning