Vores investeringskoncept

2. juni 2021

Af aktiechef Otto Friedrichsen og senior porteføljemanager René Rømer

På overfladen var maj en rolig måned, men ved nærmere eftersyn er tingene ikke helt som de plejer. I denne kommentar forklarer senior porteføljemanager René Rømer, hvorfor maj var en hård måned for danske konverterbare realkreditobligationer, mens aktiechef Otto Friedrichsen giver sit bud på, hvordan og hvorfor aktieverdenen blev vendt på hovedet.

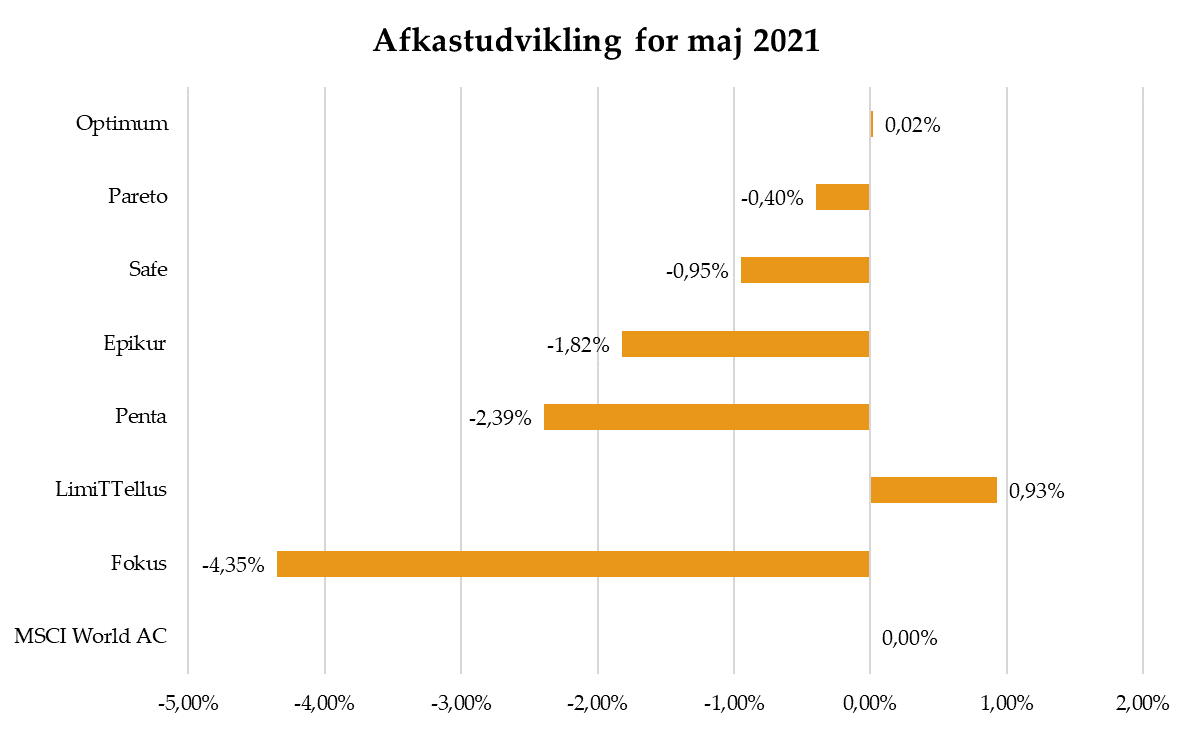

Overordnet set endte det globale aktiemarked i maj med en beskeden stigning på 0,1% målt i danske kroner. Udviklingen blev drevet af en stærk afslutning på måneden efter at være nede med cirka 2%. De europæiske aktier var månedens outperformer med et afkast på 2,7% og alle 11 europæiske sektorer endte i positivt territorium, mens danske konverterbare realkreditobligationer var mere udfordrede.

På sektorniveau var det de forbrugsdrevne sektorer og ikke mindst de europæiske banker, der drev afkastet. Analyserer man udviklingen på landeniveau yderligere, var der en klar tilt mod en outperformance fra de sydeuropæiske økonomier, der er domineret af Bank, Service og Turisme. Den gradvise genåbning og ikke mindst højere tyske statsrenter var baggrunden for den europæiske udvikling over måneden, der også indtil videre sender de europæiske aktier op med knap 14% i år.

I løbet af måneden klarede de amerikanske aktier sig overordnet set fornuftigt, men et dollarfald på 1,7% over for danske kroner sendte de fleste amerikanske indeks ned i et svagt negativt afkastbidrag. En af de mest iøjnefaldende bevægelser var de amerikanske teknologiaktier, der i maj oplevede den dårligste måned siden oktober 2020. Samlet var Nasdaq 100 (de største amerikanske teknologiaktier) nede med 2,6% målt i danske kroner og reducerer dermed årsfremgangen til 6,7%, hvilket er væsentligt lavere end det globale aktiemarked, der har leveret cirka 11 procent i afkast i år og blot halvdelen af den europæiske fremgang.

På sektorniveau var det årets to bedste sektorer, der fortsatte den positive afkastudvikling, hvor Energi og Finans steg henholdsvis 4,1% og 3,4%. Begge med udgangspunkt i den økonomiske genopretning og for energi ikke mindst en 5% stigning i olieprisen over måneden. I bunden var det som omtalt ovenfor de teknologirelaterede sektorer IT og Cyklisk Forbrug, der stod for skud.

Som beskrevet var de teknologirelaterede sektorer og selskaber i maj ramt på afkastsiden. Dette er iøjnefaldende, da teknologiaktierne siden COVID-19-udbruddet i marts har været markedsledende og dominerende for den generelle udvikling på aktier. I maj var aktiemarkedet samlet set som sagt i fremgang (også korrigeret for dollarfald), men hvor det var andre regioner og sektorer, der drev fremgangen.

Baggrunden for dette skal findes i flere forhold: Som omtalt i tidligere månedskommentarer har den økonomiske genopretning og ikke mindst gradvise normalisering i kølvandet på COVID-19 lagt et opadgående pres på de amerikanske inflationsforventninger og ikke mindst renter. Diskussionen blandt analytikere og investorer har i maj handlet om den amerikanske centralbank, og hvornår banken måtte begynde at reducere deres enorme månedlige obligationsopkøb på 120 milliarder dollar.

Retorikken fra centralbanken og dens medlemmer er blevet vendt og drejet for at finde en retorisk åbning for reduktionen i opkøbene, som af markedet forventes at kunne ske gennem 2. halvår af 2021. Forventningerne til de første amerikanske rentestigninger er dog fortsat først forventet i 2023, som det ser ud i øjeblikket.

Markedets opfattelse af en kommende retorisk stramning af den amerikanske pengepolitik gennem et signal om, at nedskalering af opkøb, senere en egentlig nedtrapning af obligationsopkøbene og sidst muligheden for rentehævninger, har udfordret dele af teknologi- og vækstsegmentet i USA.

Dette specielt kombineret med en anstrengt værdiansættelse i flere områder af tech- og vækstsegmentet har gjort, at flere af sidste års højdespringere er blevet udfordret, mens andre tidligere nedprioriterede sektorer og områder af aktiemarkedet har oplevet fremgang. Det gælder også specielt de mere klassiske forretningsmodeller såsom Value, der på flere områder kompenserer investor for dele af eventuelle fremtidige rentestigninger. Det er også i dette perspektiv, at forklaringen på Europas stærke performance gennem maj skal ses.

Blandt de største amerikanske teknologi- og vækstselskaber har faldene været markante gennem måneden med Tesla -13%, Amazon -9% og Apple -6,4%.

Over den seneste måned har der ikke været ændringer i aktieeksponeringen eller -sammensætningen i Formuepleje LimiTTellus, der er aktieelementet i Formueplejes kapitalforeninger. Rygraden er fortsat en eksponering mod kvalitetsselskaber, der er attraktivt prisfastsat inden for en klart defineret risikoramme, mens Formuepleje LimiTTellus’ øvrige placeringsmuligheder er eksponeret mod selskaber og områder i aktiemarkedet, der kompenserer investor for højere renter i kølvandet på en gradvis forventet reflation – herunder specielt de europæiske valueselskaber.

Som beskrevet i månedskommentaren for marts blev der dog i midten af marts solgt 15% aktieeksponering i de amerikanske teknologiaktier på baggrund af forventede højere amerikanske renter og ikke mindst den aktuelle værdiansættelse af teknologi- og vækstaktierne. Maj har på denne baggrund været ganske positiv for Formuepleje LimiTTellus med højere europæiske aktier og pres på de amerikanske teknologiaktier.

Maj 2021 var en hård måned for danske konverterbare realkreditobligationer.

Hverken de korte eller de lange danske renter bevægede sig nævneværdigt i månedens løb, men alligevel faldt kursen på eksempelvis en obligation med 1% i kuponrente og udløb i 2053 fra kurs 95,70 til kurs 94,30.

Der har derfor i maj været negative bidrag til de foreninger, hvor realkreditobligationer indgår.

Ganske usædvanligt har kursfaldene på de konverterbare obligationer ikke kunnet genfindes i hverken danske fleksobligationer eller øvrige europæiske alternativer. Prisfaldene er isoleret til danske konverterbare realkreditobligationer og skyldes blandt andet et stort udbud af obligationer i forbindelse med den store omsætning på det danske boligmarked. Netop dét, at prisfaldene er isoleret til et enkelt segment af obligationsmarkedet gør, at vi alt andet lige forventer at få kursstigninger på de konverterbare obligationer i den kommende periode.

På det generelle europæiske obligationsmarked var fokus i maj især på udmeldingerne om fremtiden for ’pandemiopkøbsprogrammet PEPP’ fra diverse ECB-medlemmer. Ikke overraskende tegner der sig en nordlig (Tyskland/Holland) modstand mod at købe helt så mange obligationer, som ECB gør i øjeblikket. Af samme årsag bliver ECB-mødet d. 10. juni næste måneds højdepunkt for de renteinteresserede.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke, og læs mere om Formuepleje, vores investeringsløsninger og hvad vi kan gøre for dig og din formue.

Hold dig opdateret på investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning