Vores investeringskoncept

9. juli 2020

Af Formuepleje

Første halvår har på grund af coronapandemien udviklet sig helt anderledes end forudset. Februar og marts bød på dybe fald i vækstrater og aktiekurser. Hurtig og markant indgriben fra centralbanker og regeringer med penge- og finanspolitiske hjælpepakker fik den positive stemning til at vende tilbage på de finansielle markeder i 2. kvartal.

Det kommer næppe bag på nogen, men det har været et halvår i coronaens tegn for både verdensøkonomien og de finansielle markeder. Udbruddet af Covid-19- virusset i begyndelsen af året satte verden på den anden ende og forårsagede, at regeringer verden over måtte lukke deres samfund helt eller delvist ned.

Væksten har derfor taget et voldsomt dyk i løbet af første halvår, og i februar og marts spredte der sig, særligt mod slutningen af marts, en panisk stemning på de finansielle markeder med store kursfald til følge inden for alle aktivklasser, også de mere sikre realkreditobligationer.

Det fik de fleste toneangivende centralbanker til at handle hurtigt og drastisk med omfattende pengepolitiske lempelser, og fra regeringside blev der fulgt trop med store finanspolitiske

hjælpepakker i både USA, Europa, Storbritannien og Japan, selv om det i EU-regi har trukket lidt ud med at nå til enighed blandt de 27 medlemslande.

Men de hurtige reaktioner mildnede stemningen på de finansielle markeder i slutningen af marts, og siden er kurserne steget kraftigt blandt andet efter en meget stærk april. Vi kan dermed se tilbage på fem historiske måneder på aktiemarkedet efter voldsomme kursfald i februar og marts, der endte som de hurtigste og dybeste kursfald nogensinde – værre end både børskrakket i 1929 og finanskrisen i 2008. De kursfald blev i april til gengæld afløst af den bedste måned på det amerikanske aktiemarked siden slutningen af 1980’erne.

”Mange undrer sig forståeligt nok over, at aktierne med udsigt til recession, højere arbejdsløshed og lavere indtjening i virksomhederne alligevel har klaret sig relativt godt. Det kan også godt se lidt specielt ud med de dyk, vi har oplevet, men det skyldes, at investorerne ser fremad, og det, de ser, ser bedre ud. Blandt andet fordi centralbankerne, især den amerikanske, har grebet

voldsomt ind,” siger Henrik Franck, investeringsdirektør og partner i Formuepleje og tilføjer, at investorerne også har reageret, som de har, fordi de har kunnet se, at coronapandemien er et udefrakommende fænomen, hvor årsagerne til andre kriser som IT-boblen og finanskrisen var nogle helt andre:

”Som Fed-chef Jerome Powell har udtalt, skyldes denne krise ikke et eksisterende problem, der har vokset sig stort som for eksempel en boligboble, eller at hele det finansielle system var i store problemer på grund af for høj gæld. Økonomien havde det fint inden corona, og det havde det finansielle system også. Analysen er derfor, at corona er et stort og voldsomt problem lige nu og her, som også kan medføre nogle mere varige skavanker, men grundlæggende bliver verden normal igen, når pandemien er inddæmmet. Så kan det godt være, at vores ændrede adfærdsmønstre har medført nogle nye og permanente vilkår for virksomheders muligheder for at drive forretning.”

Nu kører den store diskussion om, hvordan vi så kommer ud på den anden side efter Covid-19. Med udviklingen på de finansielle markeder siden bunden den 23. marts tegner der sig allerede et billede af, at både verdenssamfundet som helhed og de finansielle markeder kommer helskindet igennem.

”Den voldsomme opbremsning vi fik, forventes afløst af en hurtig genopretning frem mod og gennem 2021, så de næste 18 måneder rent indtjeningsmæssigt ser netto stort set uændret ud,” forklarer Otto Friedrichsen, aktiechef og partner i Formuepleje.

Otto Friedrichsen advarer dog imod, at man ser for forsimplet på, at aktiemarkedet nu er ovenpå og allerede videre efter Covid-19. For mange virksomheder har situationen betydet, at vigtigheden af forventet indtjening er blevet skubbet i baggrunden til fordel for likviditet og solvens, mens andre ligefrem har kunnet lukrere på coronakrisen og er kommet styrket ud af den.

”Der er enorm forskydning mellem de sektorer og selskaber, der har klaret sig godt igennem coronapandemien og de, der har klaret sig mindre godt. Aktiemarkedet er kommet godt igen, men det skyldes ikke en generel præstation, men at nogle få og meget stærke aktører har trukket tingene op. Energi, banker og luftfart er nogle af dem, der har været og er ramt hårdest, mens IT- og sundhedsselskaber har klaret sig godt. For eksempel har et selskab som Amazon ligefrem nydt godt af coronakrisen, mens andre har været helt lukket ned og set hele forretningsgrundlaget smuldre uden at kunne gøre noget,” nævner Otto Friedrichsen og peger på, at over 40 procent af det amerikanske S&P 500-indeks nu udgøres af selskaber inden for teknologi og sundhed, fordi disse to sektorer gennem en længere periode har outperformet de andre.

”Over 20 procent af vægten i S&P 500 udgøres af de fem største selskaber, som alle er inden for teknologi: Microsoft, Apple, Amazon, Google og Facebook. På trods af at aktiemarkedet er kommet stærkt igen efter 23. marts, skal man altså lige holde sig for øje, at det i høj grad skyldes få stærke sektorer og selskaber. Medianselskabet i S&P 500 ligger væsentligt lavere rent afkastmæssigt. Det er en vigtig nuance at få med, når man undrer sig over, hvordan aktiemarkedet kan klare sig så godt i en så alvorlig situation,” fremhæver Otto Friedrichsen.

På den baggrund skal man heller ikke tro, at udfordringerne nu er væk. Coronapandemien vil uden tvivl påvirke dette års indtjening i virksomhederne:

”Det er helt naturligt, når så mange ting har været lukket ned. Men så længe markedsdeltagerne har en forventning om, at tingene kommer i gang igen, og indtjeningen igen indfinder sig i selskaberne, vil mange forholde sig til det langsigtede potentiale – specielt i forhold til ekstraordinære forhold omtalt ovenfor.

På langt sigt er det indtjeningen i virksomhederne, der driver aktiemarkedet. Den situation, vi har oplevet i første halvår, er dog så speciel, at mange investorer har afskrevet 2020 som et indtjeningsår og til gengæld forventer, at vi kommer ind på det rette spor i løbet af 2021. Derfor er der overordnet set stadig en god bund under aktiemarkedet, som også bliver hjulpet af, at de lave renter gør, at der ikke er alternativer til aktier,” siger Otto Friedrichsen.

Målinger af investorernes opfattelse af aktierisiko viser, at investorer er gået fra at kunne opnå en ekstraordinær kompensation for at påtage sig aktierisiko tilbage i slutningen af marts måned til nu at blive gennemsnitlig kompenseret.

”Det betyder, at mange investorer i dag fuldt ud har inddiskonteret et kraftigt rekyl i de finansielle markeder. Ændringer til denne opfattelse vil naturligt skabe volatilitet og aktiekursfald, hvilket også er årsagen til Formueplejes gradvise reduktion af aktierisikoen gennem april og maj måned,” forklarer Otto Friedrichsen.

Chefstrateg og partner Morten Obel Skriver fremhæver, at forskydningen også gælder geografisk. Det kan man se ved at kigge på de fremtidige vækstudsigter målt på erhvervstilliden.

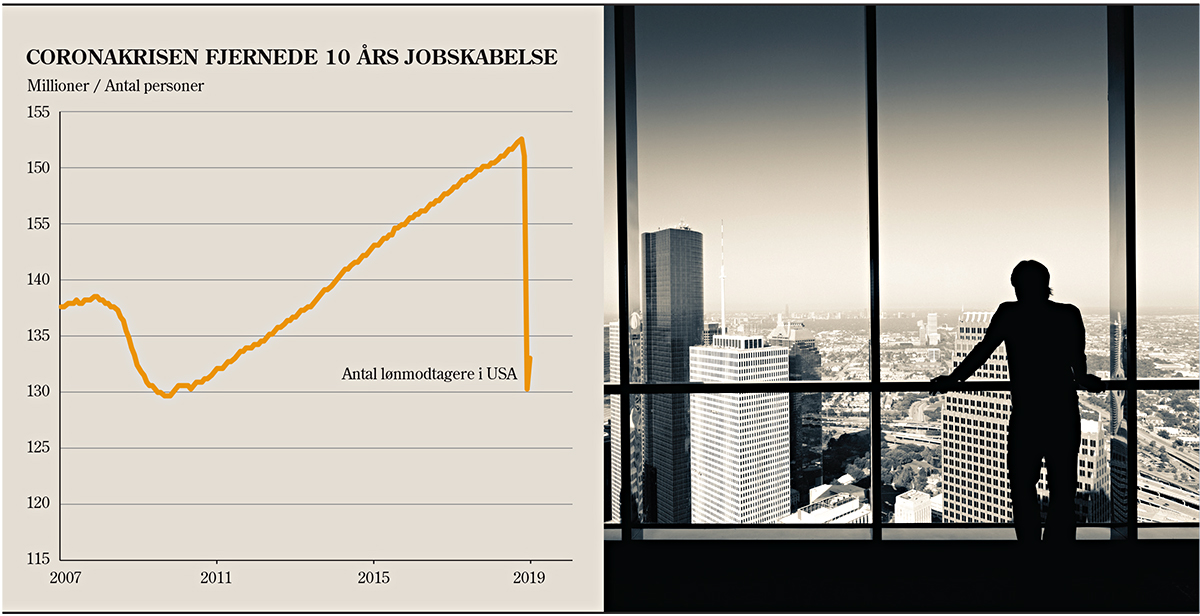

”Her er Kina stærkt på vej tilbage, mens USA kan se lyset for enden af tunnellen, men dog fortsat har et stykke endnu, og vi skal formentlig ind i 2022, før det tabte er indhentet. Europa ser værst ud, selv om det stille og roligt går den rigtige vej, og politikerne bliver lige nu testet på deres loyalitet til EU-samarbejdet. Men i hele denne genopretning og genåbning af samfundene er det vigtigt, at retningen er rigtig, og det ser ud til at være tilfældet langt de fleste steder efter den uvished, vi så især i februar og marts,” forklarer Morten Obel Skriver og bemærker, at arbejdsløsheden i USA med rekordhastighed er steget til langt over finanskriseniveau under coronakrisen:

”Antallet af lønmodtagere i USA er i år gået fra 152 millioner til godt 130 millioner, som cirka var niveauet i slutningen finanskrisen. I maj så det ud til, at antallet kom lidt tilbage, men opgørelserne er meget usikre, fordi så mange har været igennem systemet på meget kort tid. Men vi kan godt være forsigtigt optimistiske, og mange vil vende tilbage til arbejdet i takt med, at USA bliver genåbnet, og vi kan forvente bedre arbejdsløshedstal i den kommende tid. Arbejdsløshedstallene er astronomiske og ser meget voldsomme ud lige nu, men det afspejler den ekstraordinære situation, vi står i. Selvom mange kan vende tilbage til arbejde, vil der ikke være arbejde til alle, og hvis vi skal bruge historien som guide, vil der gå mange år, inden jobskabelsen har bragt arbejdsstyrken op på samme niveau som før corona.”

Covid-19-krisen har også medført, at verdens politiske magthavere har været tvunget på banen med finanspolitiske beslutninger, der før corona nok var efterlyst mange steder fra, men som samtidig lod vente på sig. Ikke uden en vis irritation fra centralbankerne, der brugte store dele af 2010’erne på at føre lempelig pengepolitik.

”Vi har haft en klar forventning om, at finanspolitikken ville komme på dagsordenen i løbet af 2020’erne, men det har coronakrisen i den grad rykket frem. Pengepolitik, som er centralbankernes domæne, er fortsat af afgørende vigtighed, men finanspolitikken, som er regeringers ansvar, er kommet øverst på dagsordenen, og noget hurtigere end nogen kunne forudsige. Det er nyt,” forklarer Henrik Franck og peger blandt andet på den tysk-franske hjælpepakke, som kansler Angela Merkel og præsident Emmanuel Macron har præsenteret som et udtryk for et sceneskifte.

Tyskland, der ellers har været svoren tilhænger af strikse budgetter i EU-landene og restriktive krav til de sydeuropæiske lande, er pludselig skiftet over til holdet, der går ind for finanspolitiske lempelser, hvor lande som Danmark, Østrig, Sverige og Holland fører en mere restriktiv linje, hvor der ikke skal ydes nødhjælp uden visse betingelser til lande som Italien og Spanien, der er hårdt coronaramt.

”Det er ny situation, som også kommer til at tegne EU-debatten fremover. Med Storbritannien ude har Danmark og de tre andre lande mistet en allieret, hvor Tyskland og Frankrig tegner en mere føderalistisk linje,” vurderer Henrik Franck.

Et vigtigt spørgsmål er desuden, om det nuværende antal hjælpepakker og niveauet af dem rækker til at trække verdensøkonomien ud på den anden side af corona i god behold. Blandt andet har USA’s centralbank Federal Reserve meldt klart ud, at den nuværende rente på 0 procent tidligst bliver hævet i 2023.

”Der kan meget vel komme mere fra både centralbanker og politisk side. I en situation som denne kan det være givet godt ud at købe sig noget tid, så man afværger de værste konsekvenser i form af afskedigelser og konkurser. Man skal blot være klar over, at der bliver efterladt en regning til de kommende generationer. Derfor skal virksomhederne på et tidspunkt kunne stå på egne ben uden lønkompensation. Der er ingen tvivl om, at vi vil se øget statsgæld i de fleste lande, og det vil skabe et mindre økonomisk råderum. Det er en udfordring, der skal håndteres,” slutter Henrik Franck.

Artiklen er bragt i Magasinet FORMUE 03//2020.

Disclaimer

Ovennævnte er udarbejdet af Formueplejekoncernen til orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge noget værdipapir. De nævnte oplysninger med videre kan heller ikke betragtes som anbefalinger eller rådgivning af juridisk, regnskabsmæssig eller skattemæssig karakter. Formueplejekoncernen kan ikke holdes ansvarlig for tab forårsaget af kunders/investorers dispositioner – eller mangel på samme – på baggrund af oplysningerne i ovennævnte. Vi har bestræbt os på at sikre, at oplysningerne i ovennævnte er fuldstændige og korrekte, men kan ikke garantere dette og påtager os intet ansvar for fejl eller udeladelser.

Investorer gøres opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling. For yderligere information kontakt venligst info@formuepleje.dk

Få en second opinion eller bestil en intropakke og få mere viden om, hvad vi kan gøre for dig.

Få en uforpligtende intropakke, og læs mere om Formuepleje, vores investeringsløsninger og hvad vi kan gøre for dig og din formue.

Hold dig opdateret på investering, privatøkonomi og den aktuelle udvikling på de finansielle markeder med Formueplejes nyhedsbrev.

Bliv kontaktet af en rådgiver og få en uforpligtende snak om, hvad vi kan gøre for dig og din økonomi.

Vores investeringskoncept

Vores fonde

Personlig rådgivning